硅谷银行是如何一夜之间倒闭的?

导语:2008年以来最大的银行倒闭事件,根源在于对利率的错误押注和领导层的盲目乐观。

上周 ,在洛杉矶举行的一场仅限受邀者参加的会议上 ,格雷格 · 贝克尔坐在一张红色扶手椅上 ,双腿交叉 ,一只手在空中划来划去。

这位SVB(硅谷银行)金融集团首席执行官 ,3月1日曾在伦敦的一个盛会上表示 :“在最具挑战性的时期 ,我们为自己能成为最佳金融合作伙伴而感到自豪。 ”

一周后,一切都崩溃了。

周五 ,SVB突然被联邦存款保险公司(FDIC)破产接管 ,此前44个小时 ,其长期建立的科技创业公司客户群体疯狂地抽走了存款。

但事实上 ,SVB的命运几年前就已经注定 ,当时正值疫情期间 ,席卷美国的金融狂热达到顶峰。

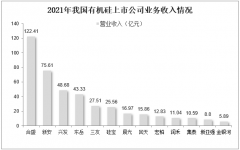

美国风险资本支持的公司在2021年筹集了3300亿美元,几乎是前一年创纪录的两倍。凯西 ·伍德的基金在飙升,Reddit上的散户交易员在欺负对冲基金。

至关重要的是 ,美联储将利率维持在前所未有的低位 ,承诺将保持利率不变 ,直到看到通胀持续远高于2%——这一结果没有官员觉得会出现。

SVB从风险投资客户那里获得了数百亿美元的资金,然后相信利率将保持稳定,将这些资金投入长期债券。

在这样做的过程中, SVB给自己挖了一个大坑,并直接跳了下去。

贝克尔和这家总部位于圣克拉拉的银行其他领导者将不得不思考 ,为什么他们没有保护SVB免受年轻科技企业不稳定存款带来的风险 ,以及资产方面利率上升风险的危害。

这家机构是美国历史上第二大倒闭的银行 ,仅次于2008年的华盛顿互惠银行。

悬而未决的问题还包括 ,最近几个月SVB是如何应对其岌岌可危的处境的 ,以及在公开宣布令客户感到震惊的亏损之前,等待并未能锁定22.5亿美元的注资是否是错误的。

自上世纪80年代初开始的数十年利率下降 ,让市场专业人士认为 ,债券收益率可以在不扰乱经济的情况下攀升是异端。事实证明,美国消费者过得不错,就业机会充足。

SVB就是80年代从在一场扑克游戏中诞生的。银行 ,尤其是那些不受美联储关注的小型银行 ,现在看来是最薄弱的环节。

SVB是迄今为止最极端的例子 ,表明华尔街在新冠疫情引发的冲击后,如何被全球经济的动态所蒙蔽。

投资者并没有等着看下一个沦陷可能是哪个机构, KBW银行指数创下了自2020年3月以来的最大一周跌幅。

风险投资基金Cleo capital的董事总经理莎拉 ·孔斯特说 ,SVB“承担了很多其他银行不会承担的风险 ,这些风险最终成为导致灭亡的部分原因。 ”

1、现金大户

2021年3月 ,SVB遇到了一个可能被认为是令人羡慕的问题 ,来自客户的存款太多了 ,存款总额在过去12个月里大幅增长 ,从620亿美元增至约1240亿美元。

这一100%的涨幅远远超过了摩根大通24%的涨幅 ,和加州另一家金融机构第一共和银行 36.5%的涨幅。

贝克尔在2021年5月接受彭博社电视采访时说 :“我总是告诉人们 ,我有信心获得世界上最好的银行首席执行官工作,也许是最好的首席执行官之一。”

1993年加入SVB的贝克尔,被问及银行最近的收入增长是否可持续时,他笑了笑,说起了科技梦想家的套话。

他说:“创新经济是最好的部分,我们很幸运能置身其中。 ”

不过 ,联邦存款保险公司只为25万美元以下的银行存款提供保险 ,而SVB的客户存款更多。

这意味着存在SVB的资金中有很大一部分没有保险;根据一份监管文件,截至12月31日,其超过93%的国内存款没有保险。

有一段时间,这种敞口并没有引起任何危险信号。 SVB轻松清除了评估其财务状况的监管障碍。

但在表面之下是长期债券的严重损失 ,这些债券是在存款快速增长期间抢购的 ,由于会计规则 ,这些债券的真实情况在很大程度上被掩盖了。

截至2022年底,SVB持有至到期证券的市值损失超过150亿美元,几乎与其162亿美元的全部股本相当。

尽管如此 ,在SVB1月份公布第四季度业绩后 ,投资者还是很乐观 ,美国银行的一位分析师写道 ,银行“可能已经越过了最大压力点”。

很快人们就发现,事实并非如此。

2、困境

据一位知情人士透露 ,在上周晚些时候的一次会议上 ,穆迪投资者服务公司给SVB带来了坏消息 :其未实现的亏损意味着,它将面临信用降级的严重风险,可能还不止降一级。

这让SVB陷入了困境。为了支撑其资产负债表 ,将需要亏本抛售大量债券投资 ,以增加流动性 ,这可能会吓到储户。但如果按兵不动,评级下调多个等级的打击,也可能引发类似的资金外流。

知情人士说 ,SVB及其顾问高盛集团最终决定出售债券 ,并宣布一笔22.5亿美元的股权交易。但穆迪还是在周三下调了SVB的评级。

这位知情人士说 ,当时 ,大型共同基金和对冲基金表示有兴趣大量持有这些股票。直到他们意识到这家银行存款流失的速度有多快。

周四 ,包括彼得 ·蒂尔的创始人基金在内的多家知名风投公司 ,建议他们投资的公司抽调资金以防万一 ,让情况变得更糟。

3、“保持冷静”

据彭博社看到的一份备忘录显示 ,大约在同一时间 ,也就是周四下午 ,SVB正在接触其最大的客户 ,强调自己资本充足,资产负债表质量高, “流动性和灵活性充足”。

贝克尔在电话会议上敦促人们“保持冷静”。但是已经太迟了。

The Bancorp前董事长丹尼尔 ·科恩表示 ,SVB“本应注意银行业的基本原则 :相似的储户 ,会同时以相似的方式行事。而银行家总是高估客户的忠诚度。 ”

据一位参加电话会议的人士说 ,SVB一位副总裁在与一家上市公司客户的通话中 ,似乎坚持了原先的话术 ,没有提供任何新信息。

这位客户周四决定将部分现金转移到摩根大通 ,以分散资产;这笔交易花了两小时在SVB的网站上进行 ,目前仍标记为“正在处理中”。

这位知情人士说,周五上午,这名客户曾试图转移一笔更大的资金,但电汇没有成功。

4、快速崩溃

周五的崩盘发生在几个小时内。SVB股价周四大跌逾60%后 ,放弃了股票融资计划。到那时 ,美国监管机构已经突袭了银行的加州办事处。

在1981年至1985年担任联邦存款保险公司主席的威廉 ·艾萨克在周五接受电话采访时说 ,SVB“没有像一个有风险的机构应该持有的那么多资本。一旦(冲击)开始,就无法停止。这就是为什么他们不得不关闭它。 ”

纽约时间中午前 ,加州金融保护与创新部门关闭了SVB ,并指定FDIC为接管人。FDIC表示 ,SVB总部和所有分支机构将于周一重新开放。

据一位知情人士透露,届时SVB的目标是找到买家并完成交易,即使这需要零散地出售公司资产。

与此同时 ,创业公司的创始人们担心他们是否能够支付工资。FDIC表示 ,受保险的储户最迟将在周一上午拿到他们的资金。

而在SVB存款超过25万美元保险上限的呢, “不确定”。

更多"硅谷银行是如何一夜之间倒闭的?"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]