A股策略聚焦:地缘冲击高峰已过 “三底”确认配置均衡

地缘风险冲击的高点或已过,风险扰动主要体现在情绪层面,3 月将进入稳增长政策初步效果观察期,预计后续政策将持续加码并进入集中发力期,A 股“三底”

已依次确认,建议保持较高仓位,紧扣稳增长主线,坚持行业和风格两个维度的均衡配置,围绕“两个低位”布局。首先,地缘风险对全球市场冲击高峰或已过,俄乌冲突进一步扩散的可能性相对较低,扰动影响预计将趋弱。其次,对历史上6 次地缘冲突事件复盘显示,地缘冲突并不改变中美股市中期趋势,预计俄乌冲突亦不改A 股中期向好和美股中期调整的趋势。同时,预计3 月美联储将加息25bps,幅度低于前期预期。再次,3 月全国“两会”预计将更加强化稳增长政策预期,并明确全年5.5%的GDP 增长目标,政策将持续加码并进入集中发力期。

最后,A 股“三底”已依次确认,外部冲击扰动的高点或已过,内部基本面预期在政策支持下进入修复通道。

地缘风险对全球市场冲击高峰或已过,俄乌冲突进一步扩散的可能性相对较低。

1)俄乌冲突升级,地缘风险压制全球资金风险偏好。长期的地缘纠葛是俄乌问题的主要历史原因,而大国角力则是俄乌问题的直接现实原因。俄乌数次谈判均告失败,近期冲突持续升级,2 月21 日俄罗斯承认顿涅茨克人民共和国和卢甘斯克人民共和国,2 月24 日俄罗斯总统普京宣布在顿巴斯地区进行特别军事行动,冲突明显升级压制全球资金风险偏好。一方面,欧洲股市回调明显,俄罗斯MOEX 指数过去一周大幅回调27.2%,黄金价格也因避险情绪在24 日盘中触及1976.5 美元/盎司的高点。另一方面,俄乌冲突激化导致市场担忧欧美可能通过制裁措施限制俄罗斯原油、天然气出口,进而引发全球油气供应紧张,24 日布油一度突破100 美元/桶,创2014 年9 月以来新高。伴随股价、金价、油价超调后修复,我们认为俄乌冲突对资产价格冲击最大的时点或已过。

2)冲突进一步升级的可能性相对较低,预计扰动影响将趋弱。首先,乌克兰并非北约盟国,北约和美国皆已明确表示不会直接派兵进入乌克兰,本次事件“天花板”已明,俄乌冲突升级并扩散为影响数月的多国区域性战争的可能性较小。

其次,由于西方特别是欧洲对俄资源依赖,当前已公布对俄制裁的32 个国家几乎都没有直接涉及油气输出方面的制裁措施。最后,金融方面,美国、欧盟、英国和加拿大共同声明将部分俄罗斯银行从SWIFT 中驱逐,具体影响仍待观察。

我们认为,冲突演化大概率会出现的情形是乌东地区爆发一定规模的正面冲突,整个事件持续数周,冲突进一步升级并失控的可能性较低。预计大类资产价格受本次地缘风险冲击的程度依次是:俄罗斯股市>卢布>全球大宗商品>欧洲股指>

美股。

地缘风险冲击不改A 股和美股中期趋势,预计3 月美联储加息幅度低于前期预期。

1)对历史上6 次地缘冲突事件复盘显示,地缘冲突并不改变中美股市中期趋势。

从历史来看,地缘政治危机对国际资本市场的影响主要有“波动情绪化、反映时效快、持续时长短、后续影响小”的特点。仅就A 股和美股而言,我们对过去6次地缘冲突窗口复盘后发现,冲突后指数通常快速回调,随后一个月呈宽幅震荡格局,再往后则企稳回升。数据上,上证指数/标普500 在过去6 次地缘冲击爆发后2 周平均涨幅分别为-1.8%/0.0%,4 周后平均涨幅分别为-0.5/-0.6%,60 个交易日后则平均实现3%涨幅。地缘风险冲击虽会加大短期波动,带来短期调整,但基本不会改变股市的中期趋势。中美货币政策阶段性错位下国内政策“以我为主”,近期央行流动性投放明显加大,本周净投放资金7600 亿元;人民币资产有韧性,外部扰动加大下人民币兑美元走强,本周北向配置型资金依旧净流入37亿元。

2)预计美联储3 月加息25bp,幅度低于之前市场预期。地缘风险恶化后,30日联邦基金期货走势表明市场对加息预期有一定回落,但不改3 月加息落地的预期。截至2 月25 日,市场对于3 月加息50bps 的预期概率下跌至24%。今年美联储加息大概率是“短程冲刺”而非“加息长跑”,预计全年加息节奏或将先急后缓,相对市场全年加息6 次的预期而言,我们更倾向于预计美联储全年加息3-4次,其中3 月加息25bps,但缩表速度预计仍将较为激进。在俄乌冲突不扩散、美联储常规加息节奏的基准假设下,我们认为海外权益市场将受益于风险缓释和投资者情绪改善,3 月中下旬开始企稳回升。

3 月全国“两会”预计将强化稳增长政策预期,政策亦将扩散并进入集中发力期。

1)全国“两会”预计将强化稳增长政策预期和5.5%左右GDP 增速目标。预计将于3 月上旬召开的全国“两会”基调仍将以稳为主,货币财政配合发力,主基调将延续中央经济工作会议精神,“稳字当头”下预计全年GDP 增速有望达到5.5%左右的目标,防止经济增速失速下滑。从宏观政策来看,货币政策预计将更加灵活,宽货币政策有望延续;财政政策预计将更加积极,我们认为2022 年专项债规模有望与2021 年基本持平在3.65 万亿,赤字率或将适度下调至2.8%,建议更多关注实物工作量的落地。结构上,预计稳增长的政策抓手仍然是先基建后地产,政策范围逐步扩展至制造业与服务业。

2)宏观数据披露和政策舆情将强化市场对稳增长政策的预期。首先,根据中信证券研究部宏观组预测,1~2 月份基建投资同比增速、制造业固定资产投资增速均可实现8%左右的高个位数正增长;但地产投资和销售数据或仍在磨底、同比增速或将转负,而散点疫情或对消费数据也形成明显压制。其次,先行的基建主线当前基建项目、资金、执行方案均已齐备,开工相关的中观价格数据在3 月值得密切关注。再次,接力的地产主线处于政策落地观察期,各地因城施策下,政策放松已经从中低线城市向高线城市扩散,预计房企需求端政策(改善销售)与房企融资政策(改善融资)存在空间,防止房地产行业信用循环塌陷风险。最后,随着政策接力形成合力,预计后续地产投资和居民消费的增速将向正常水平回归,同时整体经济增速也有望进一步向上,预计一季度GDP 同比增速约为5.3%。

A 股“三底”已依次确认,紧扣稳增长主线坚持均衡配置。

1)A 股“三底”已依次确认,外部扰动影响有限,内部稳增长驱动A 股中期向好。政策底、市场底与情绪底已经依次确认,A 股在3 月将进入外部扰动和内部基本面的观察期。一方面,外部扰动对A 股的影响主要体现在情绪层面,后续升级并超预期的可能性低,地缘风险冲击亦不改A 股中期由稳增长政策扩散驱动的向好趋势。另一方面,交易层面国内机构本轮调仓和减仓已近尾声,配置型外资依然维持流入,中信证券渠道调研显示本周存量公募净赎回率仅为0.1%,私募仓位亦维持在74%的中低位水平。

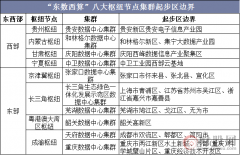

2)紧扣稳增长主线,坚持行业和风格两个维度均衡配置,围绕“两个低位”布局。我们依然强调坚持全年蓝筹风格,当前仍需紧扣稳增长主线,相比前期该主线更聚焦于低估值的传统行业,政策扩散后预计主线将更加多元,稳增长主线中价值与成长的风格更加均衡。建议坚持行业和风格两个维度的均衡配置,围绕“两个低位”积极布局。具体包括:1)基本面预期处于相对低位的品种,重点关注前期受成本问题压制的中游制造,如汽车及零部件、光伏风电设备等,基本面预期仍处于低位的航空和酒店;2)估值处于相对低位的品种,建议关注地产信用风险预期缓释后的优质开发商、建材和家居企业,现金流明显改善的通信运营商,新基建领域的智能电网及储能和受益“东数西算”的数据中心和云基础设施,受部分龙头下跌冲击后的港股内容驱动的互联网龙头,以及具备新材料等新业务发力能力的精细化工企业。

风险因素:全球疫情反复;中美科技贸易领域摩擦加剧;国内经济复苏进度不及预期;海内外宏观流动性超预期收紧;俄乌冲突进一步升级。

更多"A股策略聚焦:地缘冲击高峰已过 “三底”确认配置均衡"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]