精准把控行业景气趋势 关注结构性行情

A股市场存在不少超高景气度的板块,其持续性至少可以达到明年甚至更长的时间。同时,A股还有一些估值已经杀到较低水准的板块,其中的股票价格已经反映了市场对基本面的悲观预期,而造成这种预期的基本面因素在逐步改善。

“基于产业景气的投资,表象上,几乎不可避免地呈现为趋势的投资。而趋势投资仍然仅仅是表象,趋势背后隐含的是基金经理和投研团队对产业景气的严格研判,以及对景气周期内企业价值增长空间的细致考量。在本质上,基于产业景气度的投资理念与短期追逐热点和概念的投资理念是完全不同的。在更深层次上,基于景气的投资暗合价值投资的原理,只是这个价值是未来的价值。”在谈及自己的投资理念时,工银瑞信基金权益投资总监黄安乐如是说。

深入研判行业景气度

捕获价值增长

黄安乐2003年加入证券行业。研究员出身的他,研究过汽车、机械、有色金属、钢铁煤炭等诸多行业。多年的周期行业研究使他对于宏观经济总量指标和经济政策的变化十分敏感,也让他对行业景气趋势的把握更加精准。2011年开始管理基金以来,黄安乐迅速扩展能力圈,研究领域从大周期板块扩展到新能源、新材料、互联网、泛消费等领域。

多年的投资管理实践中,黄安乐形成了稳定的成长型投资风格,并将景气周期研判、主题投资、产业投资与个股精选等理念糅合成独特的投资框架。他贯彻“在景气周期中捕获价值增长”的核心投资理念,在投资的过程中坚持以产业景气作为切入点,以行业选择作为中转站,以个股精选作为落脚点。

黄安乐介绍,这一投资理念的预期目标是获得三个层次的超额收益:景气产业相对于整体经济的超额收益、景气受益行业相对于景气产业的超额收益、精选个股相对于景气受益行业的超额收益。“回顾历史,在重化工业时代的地产、工程机械、家电领域,智能手机时代的消费电子、传媒领域,以及超长景气周期的食品饮料和医药领域,都存在大量的三重超额收益的范例,我认为这个理念和策略是进取型的、平台型的,也是前瞻研究驱动型的,它与我的价值取向非常吻合。”黄安乐说。

谈及产业景气度的分析框架,黄安乐表示,“所有影响产业景气度的重要因素都会被纳入景气分析框架中,包括宏观经济政策、特定的产业政策、需求的扩张、供给的冲击、技术的突破、以及商业模式的创新,等等。可观察的订单数量、资本开支、财务收支、用工人数等,也需要纳入跟踪和分析框架,以验证景气的真实性。”

黄安乐并不认为产业景气度通过简单的要素分析就可以做出准确评判,判断产业景气变化不仅要依赖基金经理和投研团队对具体产业长期的跟踪和分析,还要靠公司投研平台的力量。“产业景气的变化是一个经过长期累积后勃发的过程,不太可能通过一个时间截面的要素分析就能得出结论。景气投资是平台型的投资策略,需要依赖强大扎实的研究团队和持续深入的研究。”

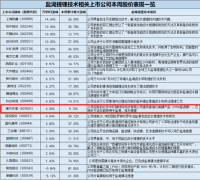

扎实的投研能力以及清晰的投资框架使黄安乐管理的基金业绩表现相当稳健,在同类基金中排名靠前。根据统计,截至7月7日,黄安乐管理的工银瑞信中小盘成长基金成立三年多以来回报率达到224.31%,在614只同类基金中排名第四;他管理的工银瑞信高端制造行业基金成立三年多以来回报率达到156.65%,在同类基金中排名前20%。

7月7日,由黄安乐拟任基金经理的工银瑞信景气优选混合基金正式发行,该基金将继续专注于挖掘高景气行业的优势标的,助力投资者分享成长性产业的发展红利。

看好A股结构性行情

聚焦消费、科技领域

近期,出于对全球流动性状况的预判,部分业内人士开始担忧A股市场的未来走势。黄安乐认为,看空情绪是暂时的,也是相对短期的市场看法。“这主要反映的是全球流动性边际收紧的担忧,海外通胀数据、美联储的表态都会增强这种担忧。”

展望更长周期,比如以半年维度来看,黄安乐依然看好A股市场的结构性行情。一方面,A股市场确实存在不少超高景气度的板块,而且这些板块景气度的持续性至少可以持续到明年甚至更长的时间;另一方面,A股存在估值已经杀到较低水准的板块,这些板块中的股票价格已经反映了市场对基本面的悲观预期,但造成这种悲观预期的基本面因素在逐步改善,只是何时改善尚存在一定分歧。“我预计,改善到来的时间估计不会太久。”

此外,黄安乐还提到,进入第三、四季度,一些增长适中估值适中的板块存在估值切换的投资机会。至于市场未来的潜在风险,黄安乐提示需要关注流动性的边际收紧对估值体系的冲击以及对某些板块基本面的冲击。

具体到板块,黄安乐团队依然长期聚焦在消费和科技板块的成长股。他认为,持续高增长是抵御估值下杀最关键的力量。因此,对于消费板块的部分细分领域,包括医药、食品饮料及部分可选消费品等,坚持进行基于中长线的优选。对于泛科技领域,如汽车电动化和智能化、半导体设备和材料、消费电子、高端装备等方向,也比较关注。至于估值切换的投资机会,也会进行储备和优选,在三、四季度为明年的投资进行布局。

在市场震荡之际,黄安乐也会采取多种措施应对,控制回撤。“基于产业景气的投资组合,其资产天然地包含了大比重的快速成长类资产,在A股市场,这类资产一般体现为估值先行、业绩相对滞后,短期估值升降带来的组合净值波动也会大一些。”

黄安乐认为,控制回撤可以从四个方面入手。一是提高增速和估值都相对适中,走势平稳但长期回报不弱的超长景气周期的泛消费类资产在组合中的权重。二是适当偏右侧介入景气产业,在业绩增长能见度较高时介入或者加重配置比例;三是时刻平衡短期估值和业绩增速的匹配度,降低组合中短期泡沫化较高的资产的权重;四是紧密跟踪和分析对市场估值影响最大的流动性的变化,努力在整体仓位方面进行少量的择时操作,降低组合的估值风险暴露度。

更多"精准把控行业景气趋势 关注结构性行情"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]