春节以来茅指数跌去近20%的收益 A股核心资产将何时企稳?

投资要点

一、2017年来,外资审美驱动A股价值重估,A股由PEG向DCF估值定价转变。外资偏好长期业绩持续稳定的公司,截至2020年底,陆股通重仓个股多集中在医药生物、电气设备、食品饮料、电子、大金融板块,多为大消费及各行业龙头,部分个股在盈利稳健成长下迎来估值的提振,其中核心标的被称为A股“核心资产”,主要是消费、医药、科技等行业中业绩成长性较强、具备护城河、技术实力较强的部分龙头公司。

二、2020年,宽松流动性与公募抱团推动核心资产估值拔高。新冠疫情爆发后,主要经济体央行的大量“放水”,利率水平迅速下行,充裕的流动性直接推升资产价格上行,尤其是受益于贴现率下行、基本面较稳健的核心资产估值持续拔高。

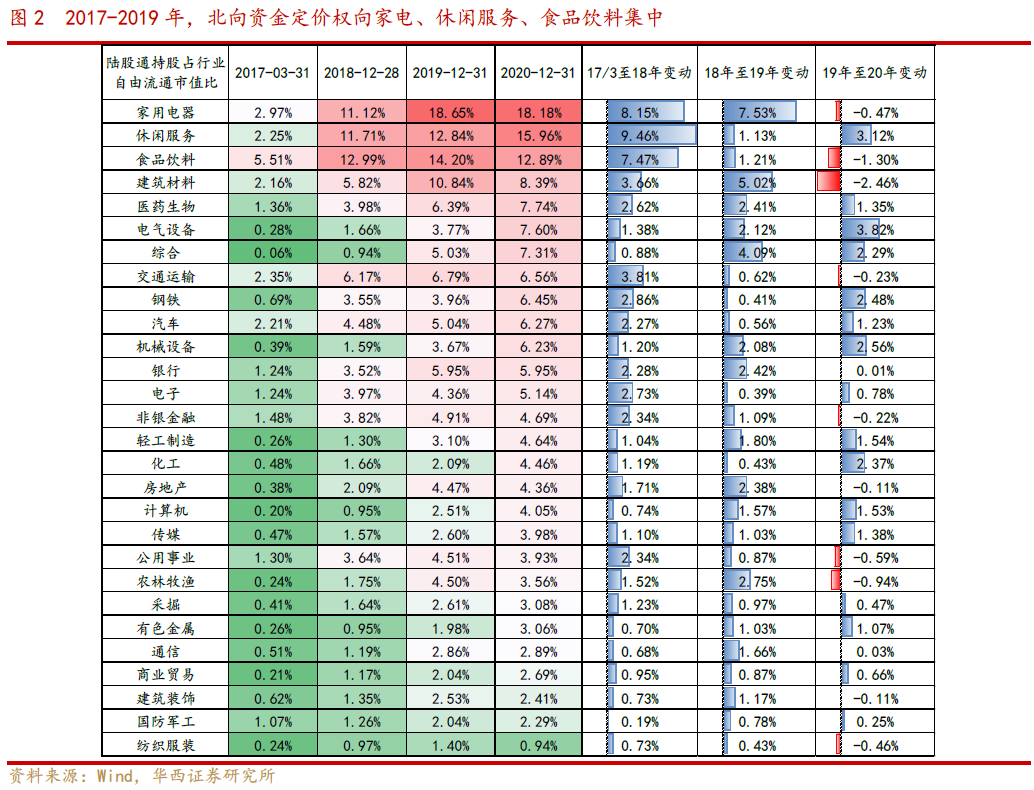

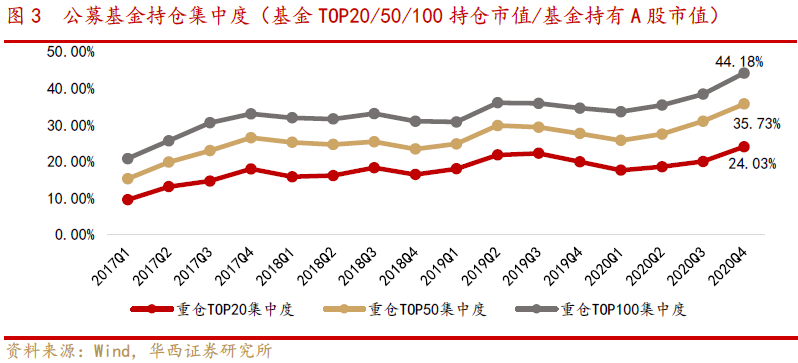

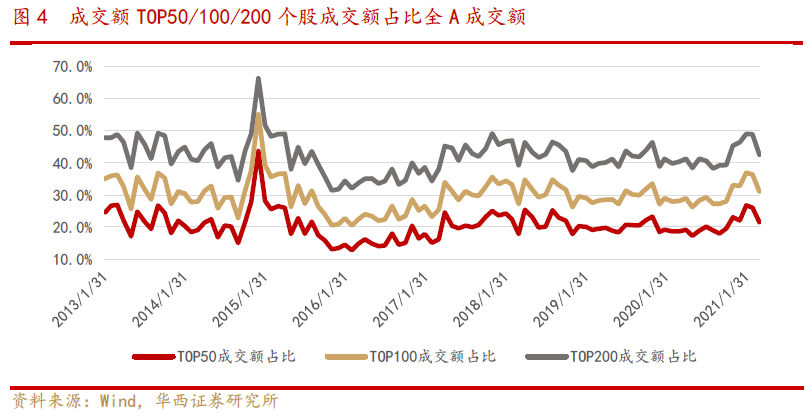

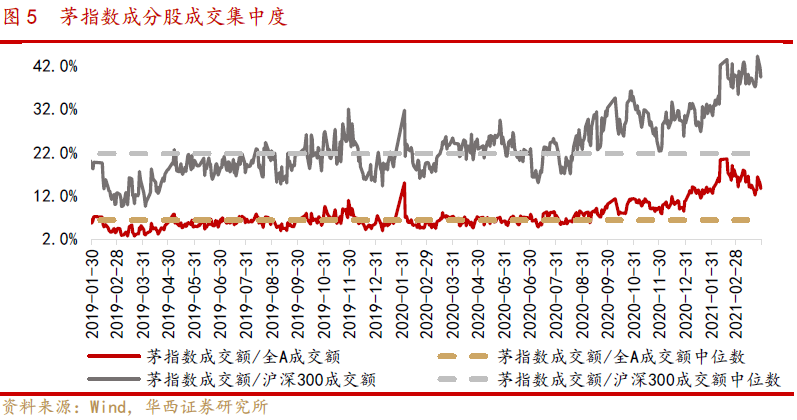

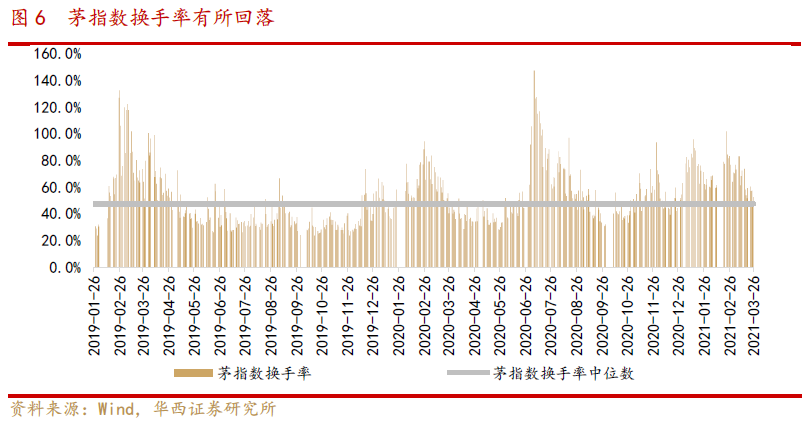

三、2021年来,利率的上行驱使A股定价逻辑变化。A股由DCF向PEG估值定价转变,投资者倾向于将短期业绩增长赋予更高的权重,核心资产相对于A股整体的极致分化的估值开始收敛。另外,市场交易结构的恶化也是促使核心资产快速调整的原因:1)公募基金持仓拥挤。2020年底公募基金TOP100集中度达到44.18%,达到2017年以来的最高位;2)市场交易集中度持续提升。截至今年2月底,成交额TOP50/100/200个股成交额占比分别为26.1%/36.4%/49.0%,几乎达到2015年以来的高位;3)茅指数成交占比、换手率指标加速上行。茅指数成交额在占比全A成交额最高达到20.5%,占比沪深300成交额最高达到44.2%,换手率最高达到102%。

四、春节后核心资产估值有一定调整,但调整后的核心资产筹码仍较集中。截至3月30日,茅指数换手率降至50%,目前在2019年以来中位数附近;成交额占比全部A股成交额13.6%,仍高于2019年以来中位数6.4%;占比沪深300成交额39%,高于2019年以来中位数21.7%。

五、A股核心资产将何时企稳?核心资产交易集中度虽高,但资金结构相对合理,与2014-2015年市场交易极度集中不同,本次抱团资金以低杠杆机构基金为主,高杠杆配资不多,A股杠杆水平处在比较合理的位置,整体上杠杆风险可控。春节以来茅指数跌去近20%的收益,短期的调整已释放大部分风险,进一步大跌空间有限,后续进入反复磨底的阶段,季报期可能会出现短期反弹。而当筹码充分交换后,市场交易结构有望阶段性改善。可关注以下两个指标:1)个股成交集中度回落至历史中位数附近—2013年来TOP50/100/200个股成交额占比中位数分别为20.1%/29.3%/41.6%;2)茅指数成交额占比回落至2019年以来中枢附近。

■风险提示:

美债收益率上行超预期;企业盈利不及预期;海外黑天鹅事件(政治风险、主权评级下调)等。

目 / 录

正文

2017年来,外资审美驱动A股价值重估

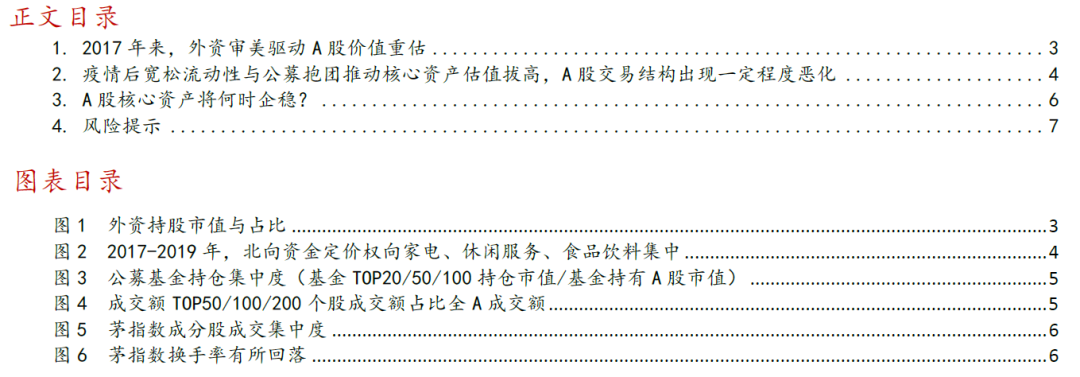

2017年来A股资金结构发生变化,外资加速流入并成为A股重要的边际增量资金,对A股的话语权提升。2015年沪港通开通交易以来,中国资本市场对外开放全面提速,以2016年12月深港通开通为标志,2017年来外资呈现加速流入趋势。外资持股层面,2016年底陆股通与QFII/RQFII持股市值为3026亿元,占A股流通市值比为0.77%;2020年底,外资持股市值已升至2.35万亿,占A股流通市值比升至3.67%,四年间外资持股市值提升将近7倍,持A股比例提升2.9个百分点。外资净流入层面,2017年、2018年、2019年北向资金分别净流入1997亿元、2942亿元、3517亿元,2020年外资边际流入放缓,净流入达2089亿元。

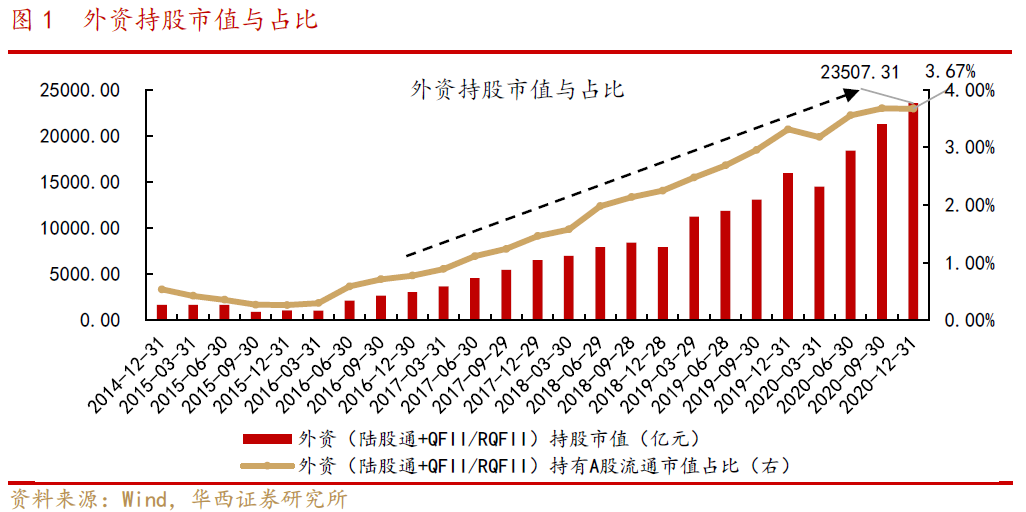

外资的选股审美对A股定价逻辑产生影响,A股由PEG向DCF估值定价转变。从外资持仓风格来看,2017年后陆股通持续加仓白酒、家电、医药等消费板块,截至2020年底,陆股通持股占行业自由流通市值占比TOP3的行业分别为:家用电器(18.18%)、休闲服务(15.96%)、食品饮料(12.89%);从持股市值TOP100角度看,截至2020年底陆股通重仓个股多集中在医药生物、电气设备、食品饮料、电子、大金融板块,多为大消费与各行业龙头。总结来看,外资偏好长期业绩持续稳定的公司,部分个股在盈利稳健成长下也迎来估值的提振,其中核心标的被称为A股“核心资产”,主要是消费、医药、科技等行业中业绩成长性较强、具备护城河、技术实力较强的部分龙头公司。

此外,从宏观层面来看,2017年前宏观经济波动剧烈,A股业绩波动性较高,利率中枢偏高,因此市场给予短期业绩增速更高的权重;随着宏观环境波动率降低,A股业绩波动趋向扁平化,具备“业绩长期成长性与稳定性”的个股更容易享有估值溢价,此时短期业绩波动对估值的影响力减弱,而贴现率的影响力增强。

疫情后宽松流动性与公募抱团推动核心资产估值拔高,A股交易结构出现一定程度恶化

新冠疫情爆发后,全球经济受到重挫,与此同时国内外政策逆周期力度加强,一系列积极的财政货币政策落地,主要经济体央行的大量“放水”,全球降息潮下国内外利率水平迅速下行,中债国债10年期收益率最低降至2.5%附近,十年期美债收益率最低到0.5%左右,充裕的流动性直接推升资产价格上行,尤其是受益于贴现率下行、基本面较稳健的核心资产估值持续拔高。

2021年来,利率的上行驱使A股定价逻辑变化,投资者倾向于由DCF向PEG估值定价转变,将短期业绩增长赋予更高的权重。贴现率的上行的环境下,原本以DCF定价的长期业绩稳定的公司面临重估,与此同时前期受疫情冲击较大的部分顺周期板块随着盈利的加速修复,板块估值向上修复,核心资产相对于A股整体的极致分化的估值开始收敛。

另外,市场交易结构的恶化也是促使核心资产快速调整的原因:1)公募基金持仓拥挤,2020年底公募基金TOP100集中度达到44.18%。2018-2020年中,基金持仓集中度偏稳定,TOP50集中度(基金持仓市值/基金持有A股市值)在[25%,30%]区间,TOP100集中度在[30%,36%]区间。2020年下半年,基金持仓集中度迅速提高:截至20年底,公募基金持仓TOP20/50/100集中度分别升至24.03%/35.73%/44.18%,达到2017年以来的最高位;2)市场交易集中度持续提升。截至今年2月底,成交额TOP50/100/200个股成交额占比分别为26.1%/36.4%/49.0%,几乎达到2015年以来的高位;3)茅指数成交占比、换手率指标加速上行。若以茅指数来代表核心资产(茅指数成分多为公募重仓标的),今年以来,茅指数成交额在占比全A成交额最高达到20.5%,占比沪深300成交额最高达到44.2%,换手率最高达到102%。

春节后核心资产估值有一定调整,但调整后的核心资产筹码仍较集中。截至3月30日,茅指数成交额占比全部A股成交额为13.6%,仍高于2019年以来中位数6.4%;占比沪深300成交额39%,高于2019年以来中位数21.7%;换手率指标有所回落,茅指数换手率降至50%,目前在2019年以来中位数(47.6%)附近。

A股核心资产将何时企稳?

核心资产的交易集中度虽高,但资金结构相对合理,与2014-2015年市场交易极度集中不同,本次抱团资金以低杠杆机构基金为主,高杠杆配资不多,A股杠杆水平处在比较合理的位置,整体上杠杆风险可控。春节以来茅指数跌去近20%的收益,短期的调整已释放大部分风险,进一步大跌空间有限,后续进入反复磨底的阶段,季报期可能会出现短期反弹。而当筹码充分交换后,市场交易结构有望阶段性改善。可关注几个指标:1)个股成交集中度回落至历史中位数附近—2013年来TOP50/100/200个股成交额占比中位数分别为20.1%/29.3%/41.6;2)茅指数成交额占比回落至2019年以来中枢附近。

风险提示

美债收益率上行超预期;企业盈利不及预期;海外黑天鹅事件(政治风险、主权评级下调)等。

下一篇:4月开门红:AH股联袂拉升 腾讯市值单日增逾3000亿

更多"春节以来茅指数跌去近20%的收益 A股核心资产将何时企稳?"...的相关新闻

每日财股

- 每日财股:黔源电力(002039)

投资亮点 : 1.积极抢抓西电东送黔电送粤等发展契机,完成北盘江流域、芙蓉江流域...[详细]