钢铁行业2011年三季报总结与展望:“同比上升、环比下降”成为共性

钢铁行业

研究机构:华泰联合证券分析师:赵湘鄂撰写日期:2011-11-02

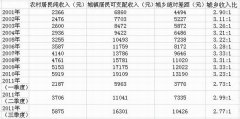

三季度HUS钢铁股票池公司营业收入、成本同比幅增21%,1~9月份超过60%的公司营业成本增幅超过收入增幅。从华泰联合钢铁行业股票池的54家公司情况来看,其中有45家企业的三季度营业成本、营业收入同比保持增长,仅9家出现下滑;有49家企业的1~9月份累计营业收入同比保持增长,仅5家出现下滑;51家企业的1~9月份累计营业成本同比上升,仅3家出现下滑。我们认为一方面随着三季度铁矿石、焦炭等原料采购成本坚挺,使得钢铁企业成本同比仍保持较高增长;另一方面,钢价在三季度维持高位震荡,加之钢厂产销量居高不下,使得总得营业收入也相应同比明显提高。

三季度公司利润情况以“同比上升、环比下降”为主。从华泰联合钢铁行业股票池的54家公司情况来看,37家企业三季度及1~9月份总体盈利情况同比出现上升,17家企业出现下滑。其中,三季度利润总额合计54.56亿元,较去年同期44.24亿元同比上升23%;1~9月份净利润228.65亿元,较去年同期255.19亿元下降10%。54家HUS股票池公司中,三季度37家公司净利润同比上升,17家公司净利润同比下降;13家公司净利润环比上升,41家公司净利润环比下降;反映在三季度产量居高不下、铁矿石价格高位、制造业需求增速放缓多重压力下,钢铁行业基本面并未获得实质性好转。

四季度需关注板材需求及盈利改善、铁矿石降价、减产时间深度和范围广度。前三季度大部分时间里拥有铁矿石、长材占比高、区域优势突出的企业相对盈利情况较好,综合毛利率能维持在10%左右;但随着对四季度东北、西部钢材消费锐减、行业资金链不断从紧影响,我们认为当前大部分普通钢铁企业对自身盈利的掌控能力仍不强,四季度可以逐步调低对长材为主的钢厂盈利预期,仍建议重点关注相关特钢、资源题材的企业,如新兴铸管、太钢股份、大冶特钢、西宁特钢等,以及宝钢、河北这样个别盈利稳定、有利好支撑、可看长远的大型钢厂,维持从相对估值角度考虑衡量的波段操作为主。

风险提示:经济及国际大宗商品走势;原材料价格;下游需求影响等。