今日最具爆发力的六大黑马(9.15)(3)

韦尔股份(603501):股权激励彰显信心 CIS龙头未来可期

类别:公司 机构:光大证券股份有限公司 研究员:刘凯 日期:2020-09-13

韦尔股份发布2020 股权激励计划。韦尔股份于2020 年9 月7 日发布《2020 年股票期权与限制性股票激励计划(草案)》,拟向激励对象授予770万份股票期权,约占股本总额的0.89%,行权价格为185.76 元/股;拟向激励对象授予230 万份限制性股票,约占股本总额的0.27%,授予价格为111.46元/股。

点评:

行权/解锁条件:2020、2021、2022 年净利润承诺分别约为20、30、36亿元

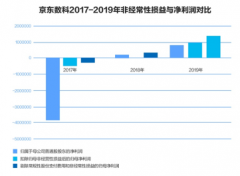

公司股权激励计划设定的2020-2022 年度各年度业绩考核目标为以2019年净利润为基础,2020、2021、2022 年的净利润增长率分别不低于500%、800%、980%,此处“净利润”指的是扣非归母净利润+该激励计划股份支付费用。韦尔股份2019 年扣非归母净利润为3.34 亿元,因此2020、2021、2022年净利润应不低于20.04、30.06、36.07 亿元。

豪威并表,20H1 业绩同比高增长

公司20H1 实现营收80.43 亿元,经追溯调整后(下同)同比增长41.02%,实现归母净利润9.90 亿元,同比增加1206.17%。剔除2017 年及2019 年股权激励计划的影响,归母净利润为10.77 亿元,同比增长565.92%。实现扣非后归母净利润9.28 亿元,同比增加5984.33%。

分子公司看:豪威20H1 净利润为9.7 亿元,同比增长203%,豪威20Q2净利润约为5.2 亿元,环比增长16%。思比科20H1 净利润为0.41 亿元。

分项业务看:公司半导体设计业务实现收入68.91 亿元(占主营收入比例约86%),同比增长42.69%;公司半导体分销业务实现收入11.36 亿元(占比约14%),同比增长32.45%。

光学创新永不眠,OV 产品创新不断

2020 年2 月,豪威推出64M 像素的图像传感器OV64C,与索尼三星64M争锋。2020 年上半年,公司在64M 上继续发力,推出0.7um 小像素的64MOV64B 图像传感器,提供6400 万像素实时拜耳输出。在汽车级产品上,公司发布首款Nyxel 技术的图像传感器OX03A2S,能够在弱光环境下检测和识别其他图像传感器无法捕捉的物体。在动态视觉领域,公司率先推出1M 分辨率传感器。

光学黄金赛道,CIS 龙头持续受益

光学赛道量价齐升。量的方面,智能手机多摄趋势确定,智能手机摄像头数量不断增长;价的方面,CIS 的尺寸和分辨率不断提升,CIS 的价值量越来越高,CIS 市场规模不断增长。豪威在CIS 产品上不断发力,陆续推出48M 和64M 产品,市占率和盈利能力不断提升,已回归全球CIS 领先地位,随着光学量价齐升的不断推进,豪威将充分享受行业红利。

平台型企业多领域持续研发新产品

1、电源管理芯片领域,率先开发出高频段高抑制比LDO,用于超高像素CIS 供电;

2、触控和显示驱动集成芯片(TDDI)领域,公司研发的支持a-Si DualGate Panel 的TDDI 产品TD4150 上半年开始量产,帮助中低端智能手机显示屏减小下边框,实现全面屏设计,增强智能手机竞争力。

3、MOSFET 产品逐渐从消费类进入网通、安防市场,率先推出双N型锂电池保护MOSFET 为国内第一家提供全系列锂电池保护MOSFET 产品的公司。

4、射频芯片领域,公司研发高低端两种方法多款产品,以应对市场差异化需求。

盈利预测、估值与评级

韦尔股份收购豪威后,成为全球领先的CIS 龙头企业。光学赛道创新不断,CIS 行业将保持长期增长,公司市占率和毛利率有望持续提升。我们维持公司2020-2022 年净利润预测分别为24.83、31.18、37.72 亿元,当前市值对应PE 分别为65、52、43 倍,维持“买入”评级。

风险提示:中 美贸易 摩擦加剧风险、疫情影响导致半导体行业景气度下行风险、行业竞争加剧风险。

龙净环保(600388):主业稳健发展 非气环保业务亮点频出

类别:公司 机构:西南证券股份有限公司 研究员:王颖婷 日期:2020-09-13

大气治理业务订单稳定提升,非电业务打开成长新空间。公司为大气装备及治理龙头企业,2017-2019 年公司新增合同金额为94、130 和148.4 亿元,呈持续上升趋势。截至2020 年上半年,公司在手合同金额为208.6 亿元(+7.5%),其中电力行业和非电行业占比基本相等,公司大气业务结构布局均衡,市场份额稳定。上半年公司新增合同50 亿元,较去年同期有所下滑,主要受疫情影响,二季度新增合同金额快速反弹,环比增长105%达33.6 亿元,上半年新增合同中非电合同占比达66%,体现出公司在非电大气治理行业中强劲的竞争力。

业绩降幅收窄,经营性现金流明显改善。2020H1 实现营收和归母净利润分别为36 亿元(-18.9%)和2 亿元(-26.8%),2020Q2 公司实现营收和归母净利润分别为20.9 亿元(-25.53%)和1.4 亿元(-21.5%),业绩下滑幅度有所收窄。

2020 上半年,公司经营活动产生的现金流量净额为0.3 亿元,同比增加4.5 亿元,主要系本期销售商品收到的现金增加所致,经营现金流明显改善。

收购台州徳长布局固废运营领域,运营业务占比进一步提升。公司现金分期收购台州德长,标的公司建有4 期项目,危废产能达9 万吨/年,一期至三期已投运项目的合计焚烧处置能力约6 万吨/年,四期焚烧处置系统设计处理能力为100吨/天,已于2020 年8 月份进行试生产。目前,公司在垃圾发电领域保有德长环保项目和乐清垃圾发电项目,临港垃圾发电项目工程建设接近完成,将开始贡献运营收入;工业危废处置运营领域保有陈庄(6 万吨/年)工业园固废处置中心项目,山东中滨环境(6 万吨/年)保护固体废物综合处置中心项目。项目有望21 年投产,为公司明显增厚运营类的收入和利润。

新业务亮点频出,土壤修复、污泥干化和VOCs 治理业务均取得突破。公司大气治理业务以外,逐步拓展污泥干化、VOCs 治理、土壤修复等业务,目前在手有效跟踪项目大幅上升,上半年公司污泥干化与VOCs 治理业务合同额已经近1亿元,发展空间可期。为公司打开原有业务天花板,布局综合性环保业务奠定良好基础。

盈利预测与投资建议。预计公司2020-2022 年EPS 为0.83 元、1.03 元和1.18元,对应PE 为12x/10x/8x。参考行业估值中枢及公司运营业务放量带来的业绩增长,给予21 年12x 估值,对应目标价12.4 元,首次覆盖给予“买入”评级。

风险提示:项目建设低于预期风险,设备订单波动风险,原材料波动风险等。

让更多人知道事件的真相,把本文分享给好友:更多"今日最具爆发力的六大黑马(9.15)(3)"...的相关新闻

每日财股

- 每日财股:科达利(002850)

投资亮点 1.公司增长来自于欧洲宁德与Northvolt 项目,且海外订单盈利优于国内。...[详细]