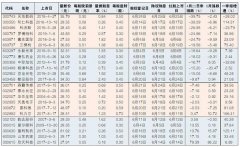

【上海科创板受益股】科创板顺利推进 关注受益股

6月13日在第十一届陆家嘴论坛开幕式上,中国证监会和上海市人民政府联合举办了上海证券交易所科创板开板仪式。科创板正式开板,标志着党中央国务院关于设立科创板并试点注册制这一重大改革任务的落地实施。有分析指出,科创板是中国多层次资本市场一揽子改革中的一部分,对资本市场影响深远,投资者可关注券商、自主可控、创投以及独角兽板块。

中信证券(600030) 估值中枢有望提升

公司2019年一季度实现营业收入105.22亿元,同比增长8.35%;实现归母净利润42.58亿元,同比增长58.29%。归母净资产为1579.18亿元,较年初增长3.12%。业绩增长主要由投行和自营贡献。经纪、投行、资管、自营、资本中介收入分别占19%、9%、12%、48%和5%,其中自营业务收入占比将近一半。国信证券指出,一季度公司投行业务净收入为9.89亿元,同比增长34.38%,投行优势稳固。投行业务中IPO承销金额为53亿元,排名行业第一。在多层次资本市场建设背景下,公司资本实力、衍生品定价能力、风险管理能力、机构客户结构上均具备优势,预计将显着受益。公司收购广州证券扩张版图,筹划员工持股计划彰显发展信心。目前公司PB估值为1.8倍,估值溢价尚不明显,估值中枢有望继续提升。

华泰证券盈利能力将增强

公司2019年一季度公司牌照类业务收入和资金类业务收入分别为21.41亿元和38.74亿元,同比分别变动增长7.9%和增长79.0%,资金类业务推动盈利改善。成本端来看,公司管理费用同比增长25.8%至23.59亿元,剔除其他业务收入后平均管理费率同比减少5.32个百分点至39.1%,信用减值损失在市场回暖叠加质押业务收缩背景下环比降低至0.06亿元,资产质量良好。经纪增长则主要受益于一季度市场回暖股基成交额同比增长19.2%,代理买卖证券款较年初增长51.6%至902.1亿元,增速优于同梯队券商,零售业务弹性凸显。长江证券表示持续看好公司通过财富管理的商业模式实现盈利能力提升,从而兑现估值溢价,零售业务良好数据表现彰显客户禀赋,商业模式转型仍需引导客户从交易走向资产配置。

北方华创主业迎来黄金期

公司是目前中国稀缺的半导体设备平台型供应商。公司产品广泛应用于集成电路、光伏、LED、显示等泛半导体领域,伴随着各类装备的落地,装备业务营收体量不断扩大。公司经营稳健,盈利能力不断提升。长江证券指出,伴随着全球晶圆制造产能加速向中国转移,未来4-5年中国半导体装备市场规模有望快速增长,但是我国集成电路装备国产化率水平较低,在光刻、刻蚀等核心设备更是难以自给,国产替代需求迫切。公司IC工艺设备产品包括12寸刻蚀机、PVD、CVD、氧化扩散炉、清洗机、ALD等。公司90-28nm工艺设备实现了产业化,14nm设备进入了工艺验证阶段。未来,公司在ALD、铜互连等高端装备领域有望实现新的突破,技术实力和盈利能力将逐步得到市场认可。公司半导体装备业务正迎来难得的黄金发展期。

用友网络领先优势将扩大

公司深耕企业级市场30年,目前发展进入以云业务为核心的3.0阶段。伴随政策、技术及需求驱动,我国SaaS行业未来3-5年将进入高速发展阶段。生态化发展是SaaS行业未来必然趋势,公司依托用户、经验及平台优势,已初步确立行业生态领导者地位。预计未来三年公司云业务复合增长率达80%+,至2021年云服务收入突破30亿,占收比超过35%。国金证券指出,2018年公司“鲲鹏计划”生态目标全部超额完成。2019年公司目标发展合作伙伴数量突破5000家,上线产品及服务8000家,伙伴发展基金提升至16亿。伴随生态建设,公司正由过去的产品型向平台+生态型领导者转变。公司是目前国内SaaS 市场上生态构建最领先的软件企业,我们看好龙头依托资源及经验优势在云服务时代快速转身,扩大领先优势。

更多"【上海科创板受益股】科创板顺利推进 关注受益股"...的相关新闻

每日财股

- 每日财股:神宇股份(300563

投资亮点 1、公司主要从事射频同轴电缆的研发、生产和销售。公司的主要产品包括细...[详细]