今日最具爆发力的六大牛股(7.17)(3)

迅游科技(300467):业绩增长加速加速和广告业务有望持续驱动业绩增长

事件:公司发布2018年半年度业绩预告,预计上半年实现归属于上市公司股东的净利润10,000万元-10,600万元,比上年同期增长224.78%-244.27%。其中,非经常性损益对净利润的影响金额约为-200万元。

2018年Q2业绩有所加速,游戏加速业务及狮之吼或贡献主要增量。按照业绩预告我们推测,公司2018年Q2实现归属于上市公司股东的净利润区间为4815.46万元-5415.46万元,同比增长区间为217%-257%,增速中位数为237%,增速较2018年Q1有所提升,显示业绩处于加速趋势。2018年上半年,公司加速业务和互联网广告业务收入增长势头良好,成为业绩大增的主要驱动因素,我们判断增量主要由《绝地求生》、《王者荣耀》等游戏加速业务和2017年12月完成收购并表的狮之吼贡献。另外,由于员工股权激励费用、合并狮之吼的无形资产摊销费用合计较去年同期新增约2200万元,对上半年业绩产生了一定影响。

吃鸡端游火爆带来加速服务增量,未来端游国服若落地,及Steam中国建立后有望显著扩大游戏玩家规模,将进一步打开加速业务的增长空间。《绝地求生》2017年下半年进入国内后,玩家数量不断攀升,国内DAU占全球DAU的比例一度超过1/3。随着6月20日至7月6日Steam中国区《绝地求生》CD-Key价格从98元降价32%至67元,且新地图已上线,叠加国内暑期到来等因素,我们预计《绝地求生》用户数在2017年Q3将迎来新的一波增长,有望为迅游加速业务带来增量。另外,后续腾讯《绝地求生》和《堡垒之夜》端游国服若落地,有望显著扩大中国吃鸡玩家规模;从更长远维度看,随着完美世界与Valve公司签署授权协议建立Steam中国,后续中国电竞类游戏玩家数量有望持续增长,为迅游加速业务打开空间。

盈利预测及评级:我们预测公司2018/19年净利润分别为3.80/4.80亿元。考虑定增落地后,预计总股本为2.5亿股,对应2018/19年PE分别为21/17倍;若不考虑定增,对应PE分别为19/15倍。维持"强烈推荐-A"的评级。

风险提示:腾讯《绝地求生》国服推出进度低于预期;限售股解禁。(招商证券)

中信证券(600030)事件点评:抓时机、收份额、风控稳、龙头强

事件:

2018年7月12日,中信证券发布2018年半年度业绩快报公告。公司2018年上半年实现营业收入199.8亿元,同比增长6.9%;净利润55.9亿元,同比增长13.4%。加权平均净资产收益为3.66%,同比增长了0.27个百分点。资产总额为6580亿元,同比增长5.18%。

观点:

1、轻资产型业务市场整体状况不佳,公司抓住机遇提升份额?经纪业务:2018年上半年A股日均成交额为4386亿元,仅同比微增0.5%。而中信证券的股基交易额市占率则增长0.27个百分点至5.93%。与此同时公司的佣金率从2018年一季度开始领先于市场企稳回升。目前已逐步形成了"零售端量价齐升+机构端高占比深化+多元化经纪业务收入来源"的良好局面。

资管业务:根据证券投资基金业协会的最新数据,2018年一季度券商资管规模收缩至16.12万亿元,单季度下降0.76万亿元。而中信证券的主动管理规模在排名前20的券商整体规模中的占比从去年一季度的17.6%增长至今年的19.2%。我们认为公司的资管业务在去通道进程中将具备良好的业绩韧性。主要逻辑有三:第一是主动管理能力突出,在2018年一季度资管规模排名前5的券商中,中信证券的主动管理规模排名第一;第二是中信证券的通道业务贡献营收占比很小,根据公告数据测算,实际约有9300亿元通道业务贡献了约为8.4亿元的收入,仅占2017年中信证券营收的1.9%。第三是中信证券的资管

业务具备非常良好机构客户基础。机构客户的特点在于合作的长期性,可以给予券商抵御市场收缩时更多的回旋空间。此外公司另行公告了华夏基金2018上半年净利润6亿,同比增长了12.2%,也进一步支撑了公司资管板块的整体业绩。

投行业务:2018上半年IPO融资规模同比下降26.4%,增发融资规模同比下降45.4%,债券融资规模同比增长15.3%。而同期中信证券的IPO规模市占率则从6.8%增长至8.6%,增发市占率从14%增长至15%,债券融资市占率从4.33%增长至4.66%。公司在市场收缩时不断收割份额,在IPO发审低通过率、高要求的背景下,中信投行一直以来奉行的大项目高端路线的战略不断体现出优势。(若剔除工业富联的大规模融资,中信证券的IPO市占率已提升至约12%左右)。

2、重资产型业务受益于市场规模扩张和较为理想的债券行情?资本中介业务:2018上半年日均两融余额10034.3亿元,同比增长15.1%。截至2018年6月30日股票质押未解压市值占A股总市值比例为6.2%,较去年同期的3.3%增长了约3个百分点。得益于龙头地位和评级优势,中信证券的平均融资成本约为4.1%(以2017年报计算)较大幅度低于上市券商4.9%的平均融资成本,进一步提升了息差收入水平。

自营业务:2018上半年沪深300指数下跌14.1%(去年同期为上涨9.7%),中债新综合财富指数上涨3.8%(去年同期为下跌0.1%)。考虑到大部分券商自营业务的权益类占净资本比例为30%左右,固收类占净资本比例为150%,因此综合来看虽然受A股市场下跌的拖累,但债券市场的理想表现将中和权益市场的疲软。而中信证券的方向性自营规模占比很低,受股市下跌的拖累有限。

3、公司的风控能力出色,股权质押风险平稳可控根据Wind数据,市场上超过2018年发布的《股票质押式回购交易及登记结算业务办法(2018年修订)》中要求的单一股票质押比例不超过50%规定的公司数量为16个。该16个公司的股票没有出现在中信证券的质押持仓中。

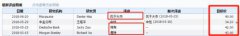

我们认为中信证券的表内股票质押业务风险处于合理的可控范围内。我们统计并测试中信证券的质押标的的持仓状况(Wind数据):

假设初始质押率为40%,平仓线为130%,以2018年6月28日最新收盘价计算。当前中信证券的股票质押持仓中,有约159.4亿元的买入返售金融资产在平仓线以下。

平仓线以下的买入返售金融资产当前的总市值为134.4亿元,因此潜在最高减值损失为159.4-134.4=25亿元。

若进一步考虑质押新规要求单一证券质押比例不得超过50%,因此我们认为当前触及平仓线股票的质押比例超过20%才存在实际的减值风险(难以补充质押物),该类股票的潜在最高减值损失为10.8亿元。

自最早的质押起始日期2014年开始,中信证券的买入返售金融资产已经累计确认资产减值损失5.6亿元(对应25亿元的潜在最高减值损失)。等比例对应到质押比例超过20%的股票,为2.4亿元(对应10.8亿元的潜在最高减值损失)。

因此实际潜在减值损失为10.8-2.4=8.4亿元。考虑税收因素影响,该实际潜在最高减值损失占中信证券2017年净利润的5.2%。

因此我们认为中信证券的股票质押减值风险的实际影响非常有限,体现了公司较好的股票质押风控水平:

首先5.2%为对一次性对一年的净利润影响,而实际中可能需要根据不同的期限,平滑确认。其次,该比例为理论上最悲观的状况,质押比例高的股票也可以通过其他方式补充质押,避免损失。最后,我们计算的当前时点为市场相对低点,依然存在反弹和回暖的可能性。

4、场外期权市场一级交易商资格和新经济业务将为公司下半年的业绩提供新动能2018年5月11日证监会下发《关于进一步加强证券公司场外期权业务监管的通知》,提出新的监管框架,设定了一级交易商和二级交易商的市场结构。公司将首期比照一级交易商资质,非常有利于进一步做大市场份额。2018年以来,中信证券的累计场外期权新增名义本金市占率为32.8%,高于2017全年的23%,预计在2018下半年还将进一步提升。另外,由于商业银行结构性存款规模的增长,对于衍生品业务还将有增量的需求引入。

由于小米CDR的发行推迟,在2018下半年若可落地的话,还将进一步增厚公司业绩。同时我们持续看好未来国际化的进程和CDR的市场前景。我们认为未来十年CDR具备每年贡献保荐承销业务收入9亿元-30亿元的潜力。而根据美国经验,大型券商将垄断这一发行市场,2000年以来美国ADR的发行业务被前五大投行占据了70%的份额。因此我们预计中信证券将获得全市场近三成的保荐承销收入。

结论:

我们看好中信证券在当前市场环境下所体现出的风控能力和新经济相关业务的市场拓展能力,尤其是公司投行和相关业务"大项目、大网络、大平台"的战略将持续不断兑现业绩。预计中信证券2018年至2020年分别实现营业收入489亿元、545亿元和604亿元,同比增速12.98%、11.49%和10.84%;归母净利润分别为133亿元、140亿元和153亿元,同比增速17.05%、5.14%和9.04%。EPS分别为1.1元、1.16元和1.26元,对应PE分别为15X、14X和13X。给予6个月目标价20.42元。维持"强烈推荐"评级。

风险提示:

CDR落地推延、国际化进程放缓、市场成交量进一步收缩(东兴证券)

更多"今日最具爆发力的六大牛股(7.17)(3)"...的相关新闻

每日财股

- 每日财股:宇环数控(002903)

投资亮点 1、2018年4月19日公告,以2017年12月31日公司的总股本100,000,000股为基...[详细]