全球经济恐沦为美联储“赌博筹码”

在保证流动性和遏制通胀之间,美联储终于做出了选择。当地时间3月22日,美联储联邦公开市场委员会(FOMC)宣布,将联邦基金利率目标区间上调25个基点到4.75%至5%之间,为2007年10月以来的最高水平。在经历了两周银行业动荡之后,美联储仍选择继续加息,彭博社称,美联储“正在进行一场赌博”。

这是美联储去年3月以来连续第九次加息,也是连续第二次加息幅度放慢至25个基点。《华尔街曰报》称,美联储此举无疑是“在通货膨胀与金融不稳定之间‘走钢丝’”。在硅谷银行和签名银行这两起美国金融史上第二大和第三大破产案发生后,外界很难真正相信美国金融监管部门传递的“美国银行业整体依旧稳健”的说法,不少媒体和专家都曾预估,就算美联储不会放弃加息和缩表,但在银行业的动荡还未平息之际,美联储本月可能会选择暂停加息。然而,在面对仍远高于目标值2%的通胀率时,包括美联储主席鲍威尔在内的FOMC全部12名委员都对加息投下了赞成票。民主党参议员沃伦在美联储宣布加息后通过社交媒体发文称,美联储没有暂停加息是“犯了一个错误”,并称“当前的道路有可能让数百万美国人失业”。

彭博社称,美联储选择遏制通胀而不是保证市场流动性,是“在押注银行业危机能够得到控制”,这是一场“赌博”。《华尔街曰报》则警告称,美国金融体系可能比美联储认为的更脆弱,加息可能对系统造成进一步损害。美国多个高校经济学家近期联合完成的一项研究也显示,美联储激进加息“极大地”增加了银行体系的脆弱性。受此影响,美国至少有186家银行面临与硅谷银行类似的境况,届时即使只发生小规模的挤兑,也将有更多银行面临“爆雷”。美国富国银行首席经济学家杰伊·布莱森在接受彭博社采访时表示,美联储“认为自己拥有遏制银行系统动荡的工具”,“(加息)这决定很可能是非常错误的”。

从市场的反应来看,美联储的“温和加息”也并没有得到积极响应。加息消息发出后,纽约股市三大股指集体收跌,其中,道琼斯工业指数下跌1.63%,标准普尔500指数下跌1.65%,纳斯达克指数跌幅1.6%,这凸显了市场对美联储加息决定的不安。富国银行证券公司宏观战略部门负责人迈克尔·舒马赫在接受美国消费者新闻与商业频道(CNBC)采访时表示,政策制定者低估了收紧信贷条件对经济造成伤害的速度,“美联储并没有真正充分相信收紧信贷意味着经济会以相当快的方式走弱的观点。”

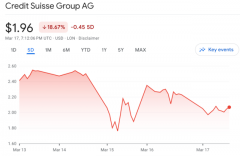

美联储决定继续加息和缩表,也可能进一步将美国自身的金融风险传递到国际市场。美联储过去一年多的加息实际上已经在国际市场积累了巨大的风险。3月19日,瑞士政府、瑞银集团及瑞士信贷银行发布消息称,瑞银集团将收购日前“爆雷”的瑞信银行。这是2008年国际金融危机以来,首起事关两家全球系统重要性银行的收购案,而压倒这家“百年老店”的最后一根稻草便是硅谷银行破产引发的银行业危机。英国广播公司(BBC)将瑞信“爆雷”称为2023年的“雷曼时刻”,指出正是在美联储连续升息后,资金成本越来越高的情况下,金融体系的薄弱环节开始暴露出问题。

美联储持续加息引发的“抽水”效应,迫使全球主要经济体的中央银行为维持本国货币稳定不得不跟进加息,从而搅动了全球金融、外汇、债券、进出口等市场,冲击世界各国经济稳定,许多发展中经济体更是损失惨重。2022年12月,加纳政府宣布暂停支付欧元债券、商业定期贷款和多数双边义务债务,成为继斯里兰卡之后又一个理论上面临国家破产的经济体,与此同时,包括阿根廷、土耳其、埃及、巴基斯坦等新兴经济体也都遭遇严重冲击,深陷债务危机泥潭之中。可以说,正是美联储加息推动的多米诺骨牌,经过全球经济链条的层层传导,最终让发展中国家,尤其是欠发达国家遭遇重创。

显然,已经习惯了“美国生病、全球吃药”的美联储,并不会在乎其不断挑动的全球“加息潮”会给其他国家经济造成什么,但在全球经济高度联系的当下,美国恐怕也难以独善其身。俗话说“十赌九输”,美联储开出的“加息”药方或成为触发美国经济快速滑向衰退的“毒药”,最终拖累全球经济。(聂舒翼)

上一篇:我们真正的优势在哪里?多看硬件,少看软件可能更好的思路

更多"全球经济恐沦为美联储“赌博筹码”"...的相关新闻

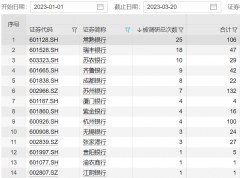

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]