经济二次探底货币偏紧 监管维稳市场修复

文:方正宏观任泽平、宋双杰

导读

由于主动补库存结束、金融去杠杆和房地产调控,经济二次探底,再通胀回调。货币政策继续偏紧,开始与基本面背离,剑指金融去杠杆。由于经济尚未出现快速下滑以及房地产价格降温迹象不明显,货币政策短期尚难以退出紧缩,但在中期只是时间早晚问题。随着监管维稳、混改提速、货币政策最紧的时间段可能已经过去,股市正处在短期修复的时间窗口。债市配置价值凸显,交易性机会仍需等待。

摘要

国际经济:美欧经济走强,欧央行按兵不动。5月美国ISM非制造业活动指数为56.9,低于前值的57.5,非制造业活动增速放缓但仍强劲。欧央行按兵不动,维持三大利率不变,月度购债规模保持在600亿欧元不变。欧元区5月PMI延续强势,企业活动强劲。英国大选产生“悬浮议会”,特雷莎・梅欲组建新政府,承诺按英国人民意愿脱欧,但前景难料。多国与卡塔尔断交,指责卡塔尔支持恐怖主义活动破坏地区安全局势,国际能源市场面临考验。日本一季度GDP增速大幅下修,由初值的2.2%修正为1.0%,主因是个人消费低迷。本周欧美股市普遍下跌,美国10年期国债收益率略升至2.19%,美元指数升至97.27,黄金油价均下跌,欧元、英镑走弱。

国内经济:经济通胀回落,出口向好外储回升。5月CPI同比1.5%,预期1.6%,前值1.2%。PPI同比5.5%,预期5.6%,前值6.4%。非食品价格和基数效应推动CPI上涨。补库尾声,需求收缩,大宗下跌,PPI高位回落。在周期性和政策性力量的施压下,再通胀已经结束并开始回调。在经济通胀均已回落的宏观背景下,货币政策继续偏紧,开始与基本面背离。以美元计,5月出口同比8.7%,预期7.2%,前值8%;进口同比14.8%,预期8.3%,前值11.9%;贸易差额408.1亿,预期478亿,前值380.5亿。因外需持续向好、内需仍强,5月进出口双双超预期,贸易顺差连续三个月环比上升。随着欧美经济改善,出口有望延续改善。5月外储30535.7亿美元,前值30295.3亿美元,回升主因是欧元持续升值而美元走弱,贸易顺差持续扩大,中美利差创年内高点,利于缓解资本流出压力。6月地产销售降幅继续缩窄,5月乘用车销售低增,6月发电耗煤量同比15.4%高于上月,高炉开工率上升,钢价同比上涨水泥维持高位,有色价格震荡分化,菜价升猪价降,燃油价格增速回落。

货币:资金偏紧,长短端收益率倒挂。受金融去杠杆和MPA考核影响,1年与10年国债收益率倒挂,反应了货币政策偏紧和市场对经济通胀长期基本面悲观的矛盾。央行本周二进行了4980亿一年期MLF操作,中标利率3.20%,与上期持平,6月共有4313亿MLF到期,本周三还有合计800亿的国债发行,市场流动性十分紧张,央行提前小幅超额对冲到期的MLF,有助于补充跨季资金,稳定年中资金面。本周R007利率为3.3430%,较上周下降9.29个BP;DR007利率为3.0011%,较上周上升0.30个BP;10年期国债收益率为3.6478%,较上周上升2.01个BP。人民币汇率继续小幅升值。

政策:国企混改进入施工高峰期,通州、雄安进度加快。国务院常务会议决定推出新的降费措施,四大实招为企业再减负2830亿元,兑现全年为企业减负万亿元的承诺,其中降费占60%以上。5部委联合发布《金融业标准化体系建设发展规划(2016-2020年)》,强调要围绕统筹监管系统重要性金融机构,统筹监管金融控股公司和重要金融基础设施,统筹负责金融业综合统计,防范化解金融风险,加强重点标准研制和实施。国资委主任肖亚庆调研时表示,当前国企改革已进入“施工高峰期”“落实攻坚期”,要扎实推进国企改革各项任务“落地”,天津国企混改大手笔招商可达1100多亿元,山西省印发《关于深化国企国资改革的指导意见》。徐匡迪表示,雄安新区规划方案月底完成,要和北京城市副中心成为首都的一体两翼,推动非首都功能向新区疏解转移。

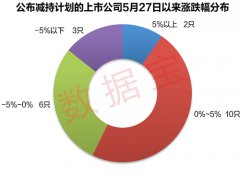

市场:股市中期震荡分化短期修复,债市跌出价值,房市小周期调整。2016年初我们提出“休养生息,向低估值有业绩的方向抱团”,2017年初以来提出“从流动性驱动到业绩驱动,买就买龙头”。流动性退潮和风险偏好降低后,市场在拥抱流动性、确定性和业绩,新5%比旧8%好剩者为王消费升级催生漂亮50。证监会放缓每周IPO至8家、修订减持规定,银监对部分中小银行灵活确定整改时限要求,市场短期修复,我们在上周提出“监管维稳,市场喘息”。未来变盘可能来自货币政策转向、监管高压退潮和改革预期重启。重大事件关注6月12日银行报自查结果后银监会整改进程、6月15日美联储议息后中国央行会否上调公开市场利率、6-7月混改提速第三批试点扩围、7月1日香港回归20周年粤港澳大湾区、年底北京四大市级机关搬迁通州、9月底雄安新区规划提交中央审查、10月19大、11月30日前完成三三四检查整改和问责等。行业关注家电、食品饮料、银行、保险、非银、游戏龙头、环保、房地产等。2016年10月以来,我们对债市一直偏谨慎,现在经济二次探底和再通胀回落提供了基本面支撑,债市开始跌出价值,超调的压力来自监管从严和货币偏紧,等待货币政策转向中性,预计债市正在接近底部左侧。房地产长期看人口、中期看土地、短期看金融,2015年看空股市之后提出“一线房价翻一倍”,2016年9月份提出“这一轮房价上涨接近尾声”,预计短周期或调整到2018年,关键看长效机制。

风险提示:房地产调控超预期;美联储加息超预期;货币政策和金融监管收紧超预期;改革低于预期;债务风险。

目录

1 国际经济:美欧经济走强,欧央行按兵不动

1.1 美国5月ISM非制造业活动增速放缓

1.2 欧央行按兵不动

1.3 欧元区5月PMI延续强势,企业活动强劲推动经济走强

1.4 英国大选产生“悬浮议会”,特雷莎・梅欲组建新政府

1.5 多国与卡塔尔断交,国际能源市场面临考验

1.6 日本一季度GDP增速大幅下修

1.7 美欧股市普遍下跌,油价金价下跌,美元上行,英镑走弱

2 国内经济:经济通胀回落,出口向好外储回升

2.1 通胀回落资金仍紧,基本面和货币政策开始背离

2.2 欧美经济复苏外需向好,进出口双双超预期

2.3 外储回升驰援流动性

2.4 地产销售降幅缩窄,工业生产回升发电耗煤回暖

2.5 菜价升猪价降,燃油价格增速回落

3 货币:资金偏紧,长短端收益率倒挂

4 政策:国企混改进入施工高峰期,通州、雄安进度加快

4.1 国务院常务会议:四大实招为企业再减负近三千亿元,将兑现全年万亿承诺

4.2 五部委发布“十三五”金融业标准化发展规划

4.3 国企改革已进施工高峰期,地方国企改革加速

4.4 雄安新区规划方案月底完成,推动非首都功能向新区疏解转移

5 市场:股市中期震荡分化短期修复,债市跌出价值,房市小周期调整

正文

1 国际经济:美欧经济走强,欧央行按兵不动

5月美国ISM非制造业活动指数为56.9,低于前值的57.5,非制造业活动增速放缓但仍强劲。欧央行按兵不动,维持三大利率不变,月度购债规模保持在600亿欧元不变。欧元区5月PMI延续强势,企业活动强劲。英国大选产生“悬浮议会”,特雷莎・梅欲组建新政府,承诺按英国人民意愿脱欧,但前景难料。多国与卡塔尔断交,指责卡塔尔支持恐怖主义活动破坏地区安全局势,国际能源市场面临考验。日本一季度GDP增速大幅下修,由初值的2.2%修正为1.0%,主因是个人消费低迷。本周欧美股市普遍下跌,美国10年期国债收益率略升至2.19%,美元指数升至97.27,黄金油价均下跌,欧元、英镑走弱。

1.1 美国5月ISM非制造业活动增速放缓

美国5月ISM非制造业活动指数为56.9,低于前值的57.5,表明5月份美国非制造业活动增速放缓。其中当月美国非制造业的经营活动指数下降1.7点至60.7;新订单指数下降5.5个点至57.7,创2016年11月以来最低;雇佣指数则上涨6.4个点至57.8,为2015年7月来最高。报告表示,尽管5月非制造业活动扩张速度有所放缓,但仍显示了强劲势头,受访行业对经营前景和整体经济前景仍持乐观态度。

1.2 欧央行按兵不动

欧洲央行6月8日公布利率决议,欧洲央行维持主要再融资利率0、隔夜贷款利率0.25%、隔夜存款利率-0.4%不变,月度购债规模保持在600亿欧元,符合预期。

欧洲央行表示,维持每月购债规模为600亿欧元,持续至今年12月或更久;预计关键利率将在较长的时间内维持现有或更低水平,并超过净资产购买计划的时间;欧洲央行删除了可能会再次下调利率的措辞。若前景恶化,或金融条件与通胀持续调整道路不相符,可以提高QE规模和延长持续时间,直到通胀达到稳定水平;预计利率将在较长一段时间内维持在当前水平,远超QE实施期限。

1.3 欧元区5月PMI延续强势,企业活动强劲推动经济走强

欧元区5月Markit综合PMI终值为56.8,与初值相符,持平于4月。5月服务业PMI终值56.3,较4月56.4小幅下降,但仍高于初值56.2。受需求增长支撑,5月欧元区企业活动保持强劲,将推动经济走上持续复苏的道路。

德国5月PMI为57.4,创下73个月高位,好于初值57.3和前值56.7。5月服务业PMI终值55.4,好于预测值和前值(均为55.2)。法国5月服务业PMI终值为57.2,略低于初值58.0,较前月的56.7上升,距离3月创下的六年高位不远,并且为连续第11个月站在荣枯分界线50上方;5月Markit综合PMI升至56.9,初值为57.6,4月为56.6。意大利5月服务业PMI从4月的56.2降至55.1,但仍远高于荣枯分界线。

1.4 英国大选产生“悬浮议会”,特雷莎・梅欲组建新政府

英国官方9日公布的初步统计结果显示,8日举行的议会下院选举中,保守党获得最多席位,但没有任何政党获得单独执政所需的半数席位。由于尚未宣布的席位已不足以让任何政党获得过半数所需的326席,英国下一届议会将出现“悬浮议会”,即无多数议会。英国工党党魁科尔宾再次要求特雷莎・梅立即辞职。

但英国首相特蕾莎·梅于当地时间9日中午到访白金汉宫,请求女王授权组建政府。她承诺,在未来10天之内开始与欧盟进行谈判,并会带领英国按照英国人民的意愿脱离欧盟。

但这次大选结果也使英国“脱欧”前景变得更加扑朔迷离,英国的“脱欧”政策难以在国内形成共识,未来与欧盟的谈判也将变得更加艰难。

1.5 多国与卡塔尔断交,国际能源市场面临考验

沙特、巴林、阿联酋、埃及和也门等中东国家5日宣布与卡塔尔断交,之后利比亚、马尔代夫和毛里求斯也纷纷加入,指责卡塔尔支持恐怖主义活动并破坏地区安全局势。阿盟也发出声明开除卡塔尔,卡塔尔目前面临着全面被封锁的境地。

海湾地区是世界能源供应战略要地,卡塔尔是欧佩克成员国,生产全球三分之一的液化天然气。断交风波的发酵迅速激起资本市场的动荡,地缘风险加剧提升市场避险情绪,刺激避险黄金的大量买盘。

1.6 日本一季度GDP增速大幅下修

据日本内阁府,受个人消费低迷等因素影响,季调后的日本一季度实际GDP年率增长1.0%,较初值的2.2%大幅下修。日本名义GDP一季度按年率计算下降1.2%,也比初值有较大幅度下调。

虽然实际GDP实现了连续五个季度增长,但幅度远不如市场预期。导致实际GDP增速下调的主要因素是个人消费低迷,从初值的环比增长0.4%下调至增长0.3%。但企业设备投资从初值的环比增长0.2%上调至增长0.6%。

1.7 美欧股市普遍下跌,油价金价下跌,美元上行,英镑走弱

美欧股市普遍下跌。本周道琼斯指数上涨0.31%,标普500指数下降0.30%,纳斯达克综合指数下降2.37%,德国DAX指数下降0.06%,法国CAC40指数下降0.76%,英国富时100指数下降0.27%,日经225指数下降0.81%,恒生指数上涨0.41%,上证综指上涨1.70%,创业板指数上涨2.88%。

美债收益率走高,本周美国10年期国债收益率升至2.19%。油价金价下跌,布伦特原油下跌3.3%至48.3美元每桶,COMEX黄金价格下跌0.89%至1268.80美元/盎司,COMEX白银价格下跌1.97%至17.18美元/盎司。

美元指数上行,由于受到英国大选产生“悬浮议会”的影响,英镑走弱。本周美元指数上涨0.61%至97.27,欧元兑美元跌0.01%至1.12,美元兑日元下跌0.06%至110.3,英镑兑美元下跌0.01%至1.27,澳元兑美元上涨0.01%至0.75。

2 国内经济:经济通胀回落,出口向好外储回升

5月CPI同比1.5%,预期1.6%,前值1.2%。PPI同比5.5%,预期5.6%,前值6.4%。非食品价格和基数效应推动CPI上涨。补库尾声,需求收缩,大宗下跌,PPI高位回落。在周期性和政策性力量的施压下,再通胀已经结束并开始回调。在经济通胀均已回落的宏观背景下,货币政策继续偏紧,开始与基本面背离。以美元计,5月出口同比8.7%,预期7.2%,前值8%;进口同比14.8%,预期8.3%,前值11.9%;贸易差额408.1亿,预期478亿,前值380.5亿。因外需持续向好、内需仍强,5月进出口双双超预期,贸易顺差连续三个月环比上升。随着欧美经济改善,出口有望延续改善。5月外储30535.7亿美元,前值30295.3亿美元,回升主因是欧元持续升值而美元走弱,贸易顺差持续扩大,中美利差创年内高点,利于缓解资本流出压力。6月地产销售降幅继续缩窄,5月乘用车销售低增,6月发电耗煤量同比15.4%高于上月,高炉开工率上升,钢价同比上涨水泥维持高位,有色价格震荡分化,菜价升猪价降,燃油价格增速回落。

2.1 通胀回落资金仍紧,基本面和货币政策开始背离

5月CPI同比1.5%,预期1.6%,前值1.2%;5月CPI环比-0.1%,前值0.1%。5月PPI同比5.5%,预期5.6%,前值6.4%。5月PPI环比-0.3%,前值-0.4%。

非食品价格和基数效应推动CPI上涨,但食品价格回落。补库尾声,需求收缩,大宗下跌,PPI高位回落。在周期性和政策性力量的施压下,再通胀已经结束并开始回调。在经济通胀均已回落的宏观背景下,货币政策继续偏紧,开始出现背离。

2.2 欧美经济复苏外需向好,进出口双双超预期

以美元计,5月出口同比8.7%,预期7.2%,前值8%;进口同比14.8%,预期8.3%,前值11.9%;贸易差额408.1亿,预期478亿,前值380.5亿。以人民币计,5月出口同比15.5%,预期13.5%,前值14.3%;进口同比22.1%,预期16.1%,前值18.6%;贸易差额2816亿,预期3241亿,前值2623亿。

因外需持续向好、内需仍强,5月进出口双双超预期,贸易顺差连续三个月环比上升。随着欧美经济改善,出口有望延续改善。5月,中国外贸出口先导指数为41.1,较上月回升0.4,保持向好势头,这符合我们一直强调的“17年出口肯定比16年好”。随着库存周期进入尾声、房地产调控以及金融去杠杆引致融资成本上升等,内需或逐渐走弱、进口或将下滑。

2.3 外储回升驰援流动性

5月我国外汇储备余额30535.7亿美元,连续4个月回升,前值为30295.3亿美元,以国际货币基金组织特别提款权(SDR)计价口径计算,中国5月末外汇储备22058.24亿,前值22096.87亿。

5月末官方外汇储备连续4月回升。主要原因:从估值效应看,美国库存周期接近见顶,特朗普新政低于预期,而欧洲经济边际强劲,欧元持续升值而美元走弱,估值效应推动以美元计外储持续回升;从基本面来看,一季度中国经济超预期,二季度虽然二次探底但有房地产投资、出口和设备投资支撑;从贸易顺差看,内需走弱而外需改善,有利于出口复苏和进口下滑,贸易顺差持续扩大;从利差看,国内金融去杠杆,中美利差创年内高点,利于缓解资本流出压力。

2.4 地产销售降幅缩窄,工业生产回升发电耗煤回暖

下游:地产销售降幅继续缩窄,5月乘用车销售低增。本周30大中城市地产销售环比上升27.6%。截至6月7日,30大中城市地产销售同比-27.4%,高于5月同比-38.9%;其中一二三线城市同比分别为-28.4%、-39.9%和-3.0%,分别高于、低于和高于5月同比-38.1%、-38.5%和-40.2%。6月土地成交和供应均大幅回落。截至6月4日,100大中城市土地成交同比-58.3%,大幅低于5月同比-18.3%;一线同比由5月的17.5%回落至-47.5%;二线同比由5月的-23.9%回落至-70.8%;三线同比则由5月的-16.1%回落至-41.1%。100大中城市土地供应同比-24.7%,大幅低于5月同比3.7%;其中一二三线城市土地供应同比增速分别为-93.9%、24.2%和-40.4%,分别低于、高于和低于5月的32.8%、-18.2%和22.5%。

全国乘用车市场数据显示,5月狭义乘用车产量171.0万台,同比1.3%,销量174.1万台,环比4月增长4.8%,同比增长2.1%。由此推动1-5月的零售同比终于恢复0.2%的微幅正增长,但增长压力较大。6月天气转热和进入考试季,乘用车市场也进入下行期。今年6月有22个工作日,同比和环比都多一个,有利于销量走稳。但去年6月车市开始超预期增长,未来几个月车市增长的基数压力持续增大。

上周电影票房收入环比上升53.7%,较上一周上升37.7个百分点,观影人次和放映场次环比分别为55.1%和2.0%。这与端午假期以及多部好莱坞大片的上映有关。同比来看,6月份票房收入、观影人次和放映场次分别为37.7%、41.9%和27.8%,均高于5月的13.9%、11.4%和26.6%。刚进入6月,暑期旅游就热络起来。高考结束后,将有一波出游小高峰。旅游市场将逐步进入旺季,而学生将成为旅游消费的主力军。毕业季旅游分为两种:家庭出游和学生集体出游。家庭出游多倾向邮轮旅游或是出境游,而学生集体出游则多选择本地周边景区或者国内游。

纺织原料价格同比增速放缓。本周中国纺织经济信息指数中的纱线价格指数环比上升0.15%,6月同比13.6%,低于5月同比14.4%。坯布价格指数环比下降0.04%,6月同比4.9%,低于5月同比5.1%。

集装箱运价指数同比增速回升。上周上海出口集装箱运价指数(SCFI)环比上升4.9%,6月同比61.4%,高于5月同比53.3%。中国出口集装箱运价指数(CCFI)环比下降0.7%,6月同比28.0%,高于5月同比27.8%。

中游:发电耗煤回暖,钢价同比上涨水泥维持高位。本周工业生产明显回升。6大发电集团日均耗煤量环比增加11.8%。截至6月8日,本月6大发电日均耗煤64.8万吨,高于5月的60.8万吨。6月发电耗煤量同比增加15.4%,较上周增加9.1个百分点,高于5月同比11.0%。

上周盈利钢厂比率达到84.7%,与之前数据持平。螺纹钢生产企业吨钢盈利近900元。盈利驱动下生产持续旺盛,上周全国高炉开工率为76.2%,环比增加1.1个百分点。本周螺纹钢价格有所回落,截至6月8日,环比下降3.1%,螺纹钢价格6月同比65.5%,较上周减少3.2个百分点,高于5月同比48.0%。

水泥价格维持高位。本周水泥价格环比下降0.2%,6月同比上升32.6%,与上周基本持平,高于5月的32.2%。据数字水泥网统计,截至5月26日,全国水泥库容比为60.19%。今年以来水泥行业库容比整体低于60%,远低于2015年的75%和2016年的70%。在供给侧改革以及环保压力影响下,水泥供给端收缩,预计水泥价格短期将维持高位。

受原油价格下跌影响,化工产品价格整体偏弱。截至2017年6月8日,大宗商品价格涨跌榜中环比上升的商品有37种,集中在化工板块和纺织板块;涨幅前3的商品分别是丙烯酸(1.7%)、氧氯化锆 (1.5%)、锌(市场)(1.1%)。环比下降的商品共有62种,集中在化工和钢铁板块;跌幅前三的商品分别为WTI原油(-5.1%)、Brent原油(-4.1%)、加氢苯(-3.2%)。

机械市场销售持续旺盛。据第一商用车网报道,5月我国重卡销售约9.3万辆,环比4月下降11%,同比增长43%,上月同比微52%。由于物流车需求逐渐趋缓,重卡销售同比出现下滑,但工程车的销量仍较好。

上游:原油价格暴跌,有色震荡分化。本周CRB工业原材料指数环比-1.0%,6月同比11.5%,较上周下降0.7个百分点,高于5月同比10.9%。南华工业品指数环比-0.7%,6月同比30.1%,较上周下降0.8个百分点,低于5月同比37.2;南华农产品指数环比1.3%,6月同比-2.2,较上周增加0.7个百分点,低于5月同比6.3%。

由于特朗普被弹劾概率较小,美元指数近日开始走强。本周美元指数环比-0.3%,6月同比2.6%,与上周基本持平,低于5月同比3.8%。受卡塔尔等事件影响,市场避险情绪升温,黄金价格偏强震荡,本周伦敦现货黄金环比上升0.8%,6月同比3.6%,较上周增加4.3个百分点,高于5月同比-1.7%。

受美油库存量超预期影响,WTI原油价格连日下跌,周三跌幅达到5.0%,价格为近一个月的最低点。本周WTI原油价格环比下降5.1%,6月同比-3.9%,较上周下降4.3个百分点,低于5月同比3.0%。俄罗斯能源部长表示,欧佩克和非欧佩克产油国应当继续执行减产协议,不要受卡塔尔事件干扰。目前来看,卡塔尔政治争端事件并未对油价产生明显影响。普氏能源数据显示,欧佩克5月原油产量增加27万桶至3212万桶/日。美国方面,美国原油库存和汽油库存增加幅度远超预期。6月2日当周EIA原油库存增加329.5万桶/日,预期减少325.0万桶/日;汽油库存增加332.4万桶/日,预期减少5.0万桶/日。此外,EIA将美国2017年原油产量预期上调2万桶/日至46万桶/日。综合来看,美国原油库存水平是影响近期油价的关键因素。

有色震荡分化。受中国进出口数据超预期影响,市场供求预期得到改善,周四LME铜录得两个月以来最大涨幅2.2%。LME铜本周环比1.9%,6月同比20.5%,较上周降低0.9个点,高于5月同比18.6%。LME铝价格周环比-1.3%,6月同比23.2%,较上周增加3.4个百分点,高于5月同比22.7%。LME锌价格周环比-2.9%,6月同比24.7%,较上周降低2.5个百分点,低于5月同比38.3%。

国内外货运价格增速下降。本周波罗的海干散货指数(BDI)环比下降3.4%,6月同比36.2%,较上周减少3.6个百分点,低于5月同比57.0%。上周中国沿海干散货运价指数(CCBFI)环比下降0.9%,6月同比19.0%,低于5月同比24.6%。

2.5 菜价升猪价降,燃油价格增速回落

本周农业部28种重点监测蔬菜平均批发价环比上涨0.6%,前海蔬菜批发价格指数环比下跌3.0%,山东地区的蔬菜批发价格指数环比上涨1.3%。农业部28种重点监测蔬菜平均批发价、前海蔬菜批发价格指数和山东地区的蔬菜批发价格指数6月同比分别为-0.8%、-1.0%和-12.7%,分别高于、低于和高于5月的-6.6%、-0.3%和-17.6%。

本周农业部猪肉平均批发价环比下跌0.8%,6月同比下跌24.6%,低于5月的-21.4%。36个城市猪肉平均零售价环比下跌1.4%,6月同比下跌10.8%,低于5月的-7.3%。36个城市牛肉和羊肉平均零售价6月同比分别为-1.6%和-2.5%,分别低于和高于5月的-1.4%和-2.9%。36个城市草鱼和鲢鱼平均零售价6月同比分别为11.0%和3.3%,分别低于和高于5月的11.1%和3.1%。

全国成品油价格增速继续回落。本周全国成品油价格指数环比下跌2.1%,6月同比上涨8.5%,低于5月的12.2%。

3 货币:资金偏紧,长短端收益率倒挂

本周央行公开市场共有4700亿逆回购到期,周一至周五分别到期300亿、600亿、2400亿、900亿和500亿。本周央行公开市场操作货币投放4600亿,回笼4700亿,净回笼100亿。

央行本周二进行了4980亿一年期MLF操作,中标利率3.20%,与上期持平。6月共有4313亿MLF到期,其中本周二、周三和下周五分别有1510亿、733亿和2070亿到期。本周三还有合计800亿的国债发行,创2009年来新高。此外,金融去杠杆以及即将到来的MPA考核,都使得市场流动性十分紧张。央行提前小幅超额对冲到期的MLF,有助于补充跨季资金,稳定年中资金面。

截至6月9日,1天期银行间回购加权利率为2.8956%,较上周下降1.64个BP;7天期银行间回购加权利率为3.3430%,较上周下降9.29个BP。1天期存款类机构回购加权利率为2.8294%,较上周下降0.04个BP;7天期存款类机构回购加权利率为3.0011%,较上周上升0.30个BP。1年期国债收益率为3.6590%,较上周上升16.26个BP;10年期国债收益率为3.6478%,较上周上升2.01个BP。

珠三角票据直贴利率(月息)和长三角票据直贴利率(月息)均较上周上升0.5个BP,票据转贴利率(月息)亦上升0.5个BP。本周不同期限的信用利差缩窄,1年期AAA企业债的信用利差扩大缩窄10.29个BP,10年期AAA企业债的信用利差缩窄7.62个BP。

人民币汇率继续小幅升值,远期贬值压力减小。本周美元兑人民币中间价升值0.21%,美元兑人民币即期汇率升值0.33%,离岸人民币贬值0.10%。在岸和离岸人民币汇率价差由上周的0.0404缩小至0.0110,美元兑人民币1年期外汇远期买报价下降3个BP。

4 政策:国企混改进入施工高峰期,通州、雄安进度加快

国务院常务会议决定推出新的降费措施,四大实招为企业再减负2830亿元,兑现全年为企业减负万亿元的承诺,其中降费占60%以上。5部委联合发布《金融业标准化体系建设发展规划(2016-2020年)》,强调要围绕统筹监管系统重要性金融机构,统筹监管金融控股公司和重要金融基础设施,统筹负责金融业综合统计,防范化解金融风险,加强重点标准研制和实施。国资委主任肖亚庆调研时表示,当前国企改革已进入“施工高峰期”“落实攻坚期”,要扎实推进国企改革各项任务“落地”,天津国企混改大手笔招商可达1100多亿元,山西省印发《关于深化国企国资改革的指导意见》。徐匡迪表示,雄安新区规划方案月底完成,要和北京城市副中心成为首都的一体两翼,推动非首都功能向新区疏解转移。

4.1 国务院常务会议:四大实招为企业再减负近三千亿元,将兑现全年万亿承诺

国务院总理李克强6月7日主持召开国务院常务会议,决定推出新的降费措施,兑现全年为企业减负万亿元的承诺。

会议确定,在今年已出台4批政策减税降费7180亿元的基础上,从今年7月1日起,一是将建筑领域工程质量保证金预留比例上限由5%降至3%。二是清理能源领域政府非税收入电价附加,取消其中的工业企业结构调整专项资金,将国家重大水利工程建设基金和大中型水库移民后期扶持基金征收标准降低25%。三是降低电信网码号资源占用费、农药实验费、公安部门相关证照费等6项行政事业性收费标准。四是暂免征银行业和保险业监管费。

采取上述新措施,预计每年可再减轻企业负担2830亿元,合计全年为企业减负超过1万亿元,其中降费占60%以上。

4.2 五部委发布“十三五”金融业标准化发展规划

近日,人民银行、银监会、证监会、保监会、国家标准委等5部委联合发布《金融业标准化体系建设发展规划(2016-2020年)》。规划强调,要围绕统筹监管系统重要性金融机构,统筹监管金融控股公司和重要金融基础设施,统筹负责金融业综合统计,防范化解金融风险,加强重点标准研制和实施。

规划确立了“十三五”金融业标准化的发展目标,并提出金融业标准化工作的四项主要任务:一是建立新型金融业标准体系,全面覆盖金融产品与服务、金融基础设施、金融统计、金融监管与风险防控等领域;二是强化金融业标准实施,发挥政府、行业协会、认证机构、企业等各方面的作用;三是建立金融业标准监督评估体系,分类监督强制性标准和推荐性标准实施;四是持续推进金融国际标准化,在移动金融服务、非银行支付、数字货币等重点领域,争取主导1至2项国际标准研制。

4.3 国企改革已进施工高峰期,地方国企改革加速

6月4日至5日,国务院国资委主任肖亚庆率队来豫调研,并在郑州主持召开部分省份国有企业改革专题座谈会。他强调,当前国企改革已进入“施工高峰期”“落实攻坚期”,各地要以钉钉子精神,扎实推进国企改革各项任务“落地”。

各地国企改革也在加速。6月6日,在天津融洽会期间举行的“天津市国有企业混改暨海河产业基金推介对接会”上,天津市国企混改抛出大手笔,41家天津市属集团推出了194个混改招商项目,如“牵手”成功,可为天津市国有企业引入发展资金1100多亿元。

山西省印发《关于深化国企国资改革的指导意见》,要求积极开展资本运作,充分利用国有控股上市公司平台,推动专业化重组,打造具有鲜明产业特征和规模效益的上市公司。

4.4 雄安新区规划方案月底完成,推动非首都功能向新区疏解转移

6月6日,中国城市百人论坛2017年会在京举行,京津冀协同发展专家咨询委员会组长徐匡迪在会上做主旨演讲,据其介绍,雄安新区的规划方案编制预计6月底告一段落,将提交中央审查。未来雄安新区将建设高铁站,成为重要交通枢纽,届时从雄安新区到北京只需41分钟。

徐匡迪介绍,在建设华北地区京津冀网络化世界级城市群过程中,雄安新区要和北京城市副中心成为首都的一体两翼。

6月9日,北京市政府召开疏解非首都功能成果新闻发布会。北京市推进京津冀协同发展领导小组办公室副主任刘伯正表示,北京将在5个方面支持雄安新区建设,推动符合雄安新区定位的北京非首都功能向新区疏解转移。

5 市场:股市中期震荡分化短期修复,债市跌出价值,房市小周期调整

2016年初我们提出“休养生息,向低估值有业绩的方向抱团”,2017年初以来提出“从流动性驱动到业绩驱动,买就买龙头”。流动性退潮和风险偏好降低后,市场在拥抱流动性、确定性和业绩,新5%比旧8%好剩者为王消费升级催生漂亮50。证监会放缓每周IPO至8家、修订减持规定,银监对部分中小银行灵活确定整改时限要求,市场短期修复,我们在上周提出“监管维稳,市场喘息”。未来变盘可能来自货币政策转向、监管高压退潮和改革预期重启。重大事件关注6月12日银行报自查结果后银监会整改进程、6月15日美联储议息后中国央行会否上调公开市场利率、6-7月混改提速第三批试点扩围、7月1日香港回归20周年粤港澳大湾区、年底北京四大市级机关搬迁通州、9月底雄安新区规划提交中央审查、10月19大、11月30日前完成三三四检查整改和问责等。行业关注家电、食品饮料、银行、保险、非银、游戏龙头、环保、房地产等。2016年10月以来,我们对债市一直偏谨慎,现在经济二次探底和再通胀回落提供了基本面支撑,债市开始跌出价值,超调的压力来自监管从严和货币偏紧,等待货币政策转向中性,预计债市正在接近底部左侧。房地产长期看人口、中期看土地、短期看金融,2015年看空股市之后提出“一线房价翻一倍”,2016年9月份提出“这一轮房价上涨接近尾声”,预计短周期或调整到2018年,关键看长效机制。

风险提示:房地产调控超预期;美联储加息超预期;货币政策和金融监管收紧超预期;改革低于预期;债务风险。

上一篇:5月进出口双双延续正增长 先导指数上升显示出口形势较乐观

下一篇:5月财政收入同比增长3.7% 证券交易印花税下降3.6%

更多"经济二次探底货币偏紧 监管维稳市场修复"...的相关新闻

每日财股

- 每日财股:中成股份(000151)

投资亮点 1.公司控股股东中成集团整体并入国投公司以后,成为其全资子公司。国投公...[详细]