海外市场能否企稳? 高盛悲观、基金经理看好蓝筹股

原标题:海外市场能否企稳?高盛悲观,基金经理看好蓝筹股,历史数据这样说…丨疫情下的全球股市

过去的一周,全球股市满盘尽“墨”。为何集体暴跌?是疫情蔓延传导的恐慌情绪,还是涨幅过高后的获利回吐?上周五,欧洲、亚太地区仍然风声鹤唳,好在随后的美股有所企稳。接下来的一周,全球股市将走向何方?外围市场表现又将对A股有何影响?

刚刚过去的一周,对与美国股市来说是黑色的。统计数据显示,美国三大股指上周均创2008年全球金融危机以来最差表现。道琼斯指数一周下跌超过12%,是自2008年以来最大的周跌幅,以点数计算,下跌超3500点,是有史以来最大的下跌点数。标普500指数一周下跌了11.5%,是自2008年金融危机以来的最差一周表现。纳斯达克指数则下跌了10.5%,比历史高点低了近13%。

对于美股未来的走势,投资机构意见并非一致。

广发证券宏观分析师张静静认为,目前美股的调整是此前超涨的结果。即便没有疫情因素,美股也很可能由于“桑德斯效应”(民主党总统竞选人之一桑德斯对美国科技巨头的强硬态度引发投资者对其上台的担忧),或者其他催化剂调整。但往后看,美股调整深度和持续时间则完全取决于全球疫情发酵程度。

而疫情对美股的影响路径体现在三个方面。第一,影响美国企业的境外利润。2018年美国全部企业境外利润占比为21.41%。而2007 年以来S&P500成分指数中的公司海外营收总比重一直在40%以上。换言之,上市公司层面的海外利润可能也超过了40%。第二,全球需求疲软打击油价令美能源部门受损。如果WTI油价再跌下探至40美元/桶附近,美国能源部门大概率将进一步大幅削减资本开支。第三,疫情加剧,非美金融机构或抛售美国信用债,进而对美国金融市场产生冲击,并同时打压美股走势。

张静静估计,若3月海外疫情形势仍未好转,美股跌幅或超 2018第四季度19.8%的跌幅,美联储也将不得不在二季度提前降息。

美国投资银行高盛态度略显悲观。高盛全球股票策略分析师彼得•奥本海默(Peter Oppenheimer)认为,冠状病毒对上市公司业绩的影响很可能被低估了。投资者不知道疫情会持续多久,也不确定未来会恶化到什么程度,市场出现了恐慌性的抛售。而高盛美国股票首席策略分析师大卫·科斯汀(David Kostin)则认为,标普500指数可能在未来3个月内进一步下探到2900点。“如果疫情在全球进一步蔓延,美国出口商的需求将被削弱,美国经济增长将出现放缓。”该分析师还下调了标普500指数上市公司平均每股收益的预期。科斯汀强调,如果出现最坏的情况,即疫情得不到控制,美国经济将陷入衰退,标普500指数公司的收益可能在2020年下降13%。在投资策略方面,该分析师上调了房地产和公用事业的评级,同时下调了工业和金融业的评级。

投资大佬看好蓝筹股

管理资产规模超过一千亿美元的普信投资(T.Rowe Price)固定收益投资官马克·瓦塞基克(Mark Vaselkik)则显得相对乐观。他认为,“疫情正处在全球大流行的初期,经济可能会更糟糕。但全球经济衰退的可能性只有15%”。“除了能源行业,高分红的公司整体表现并不差。这说明市场对我们能够扛过此次疫情的冲击非常乐观,经济不会陷入衰退。我们经历过比此次新冠肺炎更糟糕的事件,但事后经济都得到的恢复。”

对于美国经济,瓦塞基克同样表示了信心。他认为,在新冠肺炎疫情的恐慌消除后,经济仍然会维持增长局面。美国全年的经济增长不会有太明显的变化。政府过往数年的经济刺激政策,包括减税等仍将发生积极的影响。另一个对经济前景的担忧来自美国总统大选的影响。统计数据显示,大选年经济会有超额表现,但随后经济将出现回落。瓦塞基克认为,今明两年经济出现衰退的可能性都很小。低利率、高就业、高消费者信心等都显示美国经济仍然处于历史最好的状况。

“除非出现极端的结果,我们不认为经济会出现衰退。”瓦塞基克强调。

投资方面,瓦塞基克对过往数年带动美股上涨的科技巨头颇有微词,他认为以FAANG(Facebook、Apple、Amazon、Netflix、Google)为首的科技股吸引了太多投资者的注意,但沃尔玛、梅西百货、保洁、卡夫亨氏等蓝筹股的投资价值被低估了。他认为,蓝筹公司的股票和债券已经显现出投资价值,只要对疫情的担忧缓解,投资者会重新买入蓝筹股的股票和债券。瓦塞基克说,“是时候重新考虑蓝筹股了。新冠肺炎只是一个突发事件。经济将恢复正常,这个过程中,能源行业、原材料行业和工业将会有更好的表现。”

以史为鉴:疫情本身并非改变市场趋势的因素

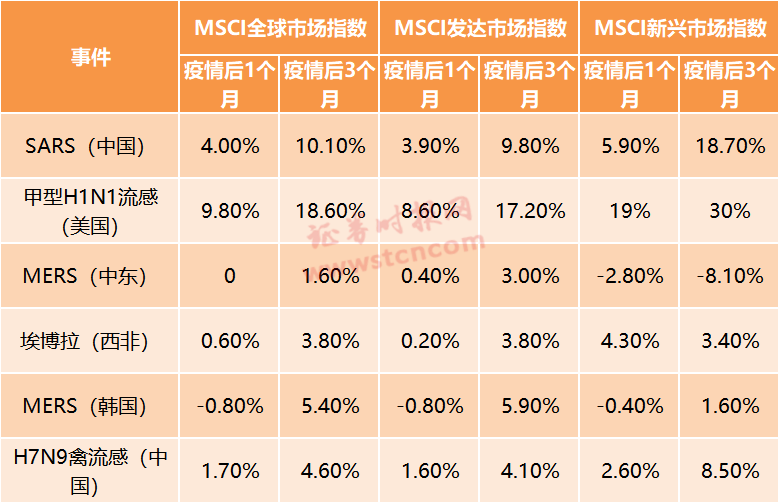

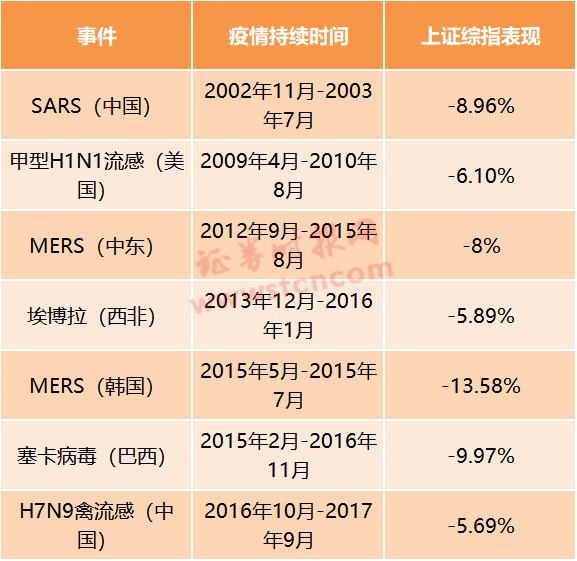

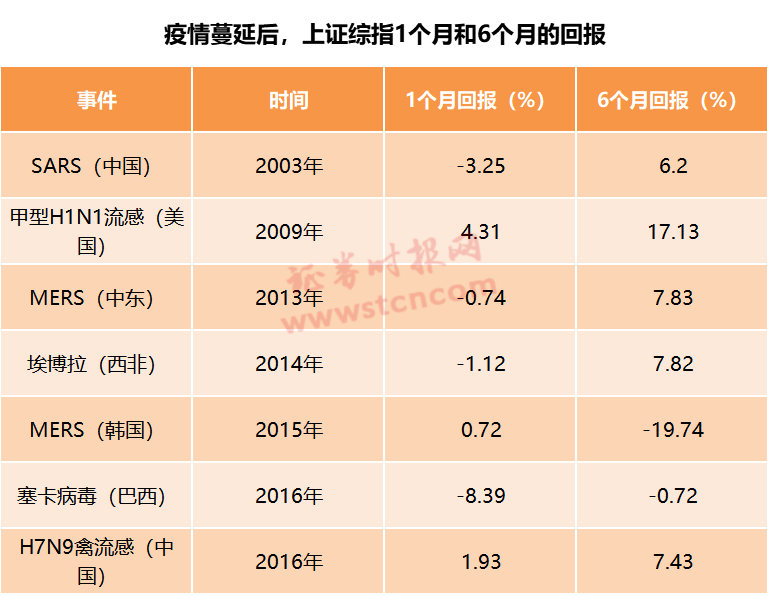

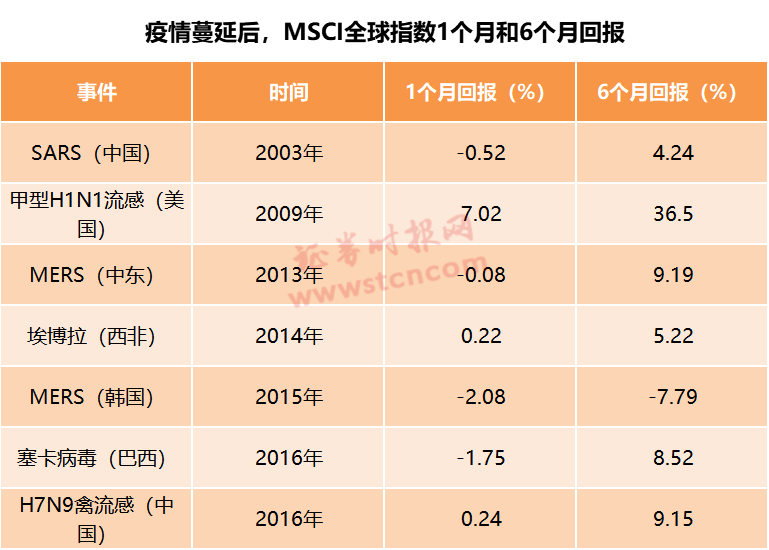

中金公司市场策略分析师刘刚汇总了非典以来,全球范围内 6 次传播范围较 广、同时影响较大的疫情对股市的影响。他得出的结论是,短期而言,疫情的发展依然是决定市场和资产价格走势的关键。但单纯疫情本身并不是改变市场趋势的决定性因素,过去 6 次疫情期间的表现存在差异也与当时的宏观和市场环境有很大关系。此外,疫情的高峰期可能是投资者情绪和市场表现企稳的一个重要“分水岭”。

首先,并非每次疫情都对市场产生较为持续且广泛的影响,实际影响取决于疫情的传播范围、严重程度、以及当时的市场和宏观环境。其次,对主要爆发地市场的冲击幅度要大于全球其他市场。再次,单纯疫情本身并非改变市场趋势的因素,而且高峰期过后, 市场普遍都会出现明显修复。从过去 6 次疫情高峰期后的表现特征上可以看出,高峰期(一般指确认病例的增量见顶而并非需要等到疫情完全消退)之后,市场便逐渐开始企稳,高峰期后的 1-3 个月 市场往往都有较为明显的正回报。第四、跨资产比较看,风险资产通常更为受损,避险资产有一定防御性。由于疫情爆发初期,市场的下跌更多为避险甚至恐慌情绪所驱动,因此风险资产往往都会更为受损,同时并不意外的是,避险资产在此期间都会起到一定对冲效果和防御性。但待峰值过去后,上述关系往往又会逆转。

光大证券宏观分析师张文朗等的研究结论同样乐观:疫情在短期内对股票市场会有负面冲击,但疫情不会对股票市场运行产生主导作用。无论是国际市场还是中国市场,在疫情蔓延的第一个月内指数会出现下跌。在疫情蔓延半年以内,股票市场会脱离疫情冲击的主导,更多回归基本面。

申万宏源分析师金倩倩通过复盘2003年SARS和2009年H1N1流感两次疫情对全球资产价格的影响后得出结论:

1、从市场回调幅度来看,疫情主要发生地的下跌幅度往往更大,比如 SARS 期间恒 生股市和上证综指的下跌幅度明显高于全球其他市场。

2、同样面临疫情爆发带来的需求侧预期冲击,大宗商品波动幅度往往大于权益类资 产,而债券指数整体上涨能够带来一定的抗风险作用,比如2003年SARS 爆发初期全球大宗商品下跌幅度明显高于股市,而债券资产在需求侧冲击与预期下总体走强。

3、风险资产在疫情爆发之后的短期走势,还需要考虑市场所处估值水平(体现市场的基本面预期)以及政策对冲的方向和力度。2009年H1N1疫情发生时,全球股市与大宗商品等风险资产价格正处于金融危机冲击之后的低谷,而之后全球共同的货币 政策宽松和财政刺激政策,带动股市和大宗商品在疫情发生期间共同强劲反弹。

4、最后,看半年以上周期,疫情的短期冲击并没有改变市场的中长期基本面趋势。2003年下半年之后,全球化进一步发展,投资周期向上,新兴市场和大宗商品走出趋势性的牛市。

下一篇:两市成交创今年新低!行情结构性特征明显,基金经理看好这些板块

更多"海外市场能否企稳? 高盛悲观、基金经理看好蓝筹股"...的相关新闻

每日财股

- 每日财股:法兰泰克(603966)

投资亮点 1.公司已经建立一支拥有七十多人的研发技术团队,经过多年的学习、消化、...[详细]