长盛基金投资策略:2019年A股处于中长期战略配置阶段

1、宏观经济

1、海外经济

展望2019年,长盛基金认为全球经济增速大概率将放缓,政策不确定下全球经济增长下行压力加大。如今全球经济虽然摆脱了衰退,但仍为超低利率环境下的复苏。然而,主要经济体货币政策已出现分化,美国加息可能放缓,但仍处在加息周期,欧洲、日本仍在低利率环境,货币政策的不同步叠加美欧英日央行购买资产规模下降可能对经济复苏和跨境资金流动形成挑战。此外,政府高债务率、市场波动剧烈等也可能对全球经济形成拖累。

新兴市场经济体虽然整体经济增速高于发达经济体,但多数经济体经济增长对外需依赖较高,全球贸易增速放缓将对新兴市场经济体增长形成拖累。

2、中国经济

展望2019年,我们认为中国经济增长中枢将降至6.0-6.5%的区间。通胀方面, CPI前高后低,PPI进一步回落,整体保持温和。

2019年中国经济增长将进一步下行,主要基于几方面原因:(1)房地产市场销售下滑向投资传导;(2)全球需求放缓叠加中美加征关税将对外需产生较大压力;(3)在房地产与出口同存下行压力下,制造业投资改善的趋势可能被打断;(4)基建投资增速较2018年或有改善,但难以改变经济下行的趋势。

通胀方面,在油价维持在合理水平的情景下(50-70美元/桶),长盛基金认为整体通胀压力不大。从CPI的角度,预计2019年CPI为2.2%-2.4%,月份间呈现前高后低态势。

政策层面,在面对稳中有变的经济形势下,宏观政策仍将统筹协调稳增长和防风险的平衡,保持宏观经济、民生就业、资本市场以及市场预期的稳定是政策的核心内容之一。从政策搭配来看,积极财政+稳健货币的大方向没变,政策逆周期调控的灵活性将进一步提升。

2、大类资产判研

结合对全球、国内经济、通胀、政策的分析,长盛基金认为2019年上半年,A股与港股市场缺乏趋势性机会,但或存在估值修复的反弹行情;债券市场机会相对更加明朗,政策组合稳定民营经济,有望阶段性修复中低评级信用债的悲观预期,隐含交易性机会。下半年,若外部环境压力能有所改善,叠加国内基本面触底,有可能改变权益市场内外受压制的格局,反之,债券市场基本面将有所承压。商品市场方面,中期黄金价格走势或呈现下有支撑、震荡向上的格局;原油价格走势或呈现弱基本面、箱体震荡的格局。汇率市场方面,短中期美元或在90-100区间宽幅震荡,人民币汇率贬值压力仍存。

3、权益市场展望

站在当下时点展望2019年,从全球视角,紧缩大环境对于非美经济体的冲击趋势仍难以扭转。从国内视角,2019年上半年,在大规模实质性宽松政策实施前,市场发生系统性趋势转变仍在酝酿,结构性机会仍然存在。政策回暖很难在短期改变基本面实际下行的趋势,但可以助力估值的修复,因此市场存在超跌反弹的中期机会。展望2019年下半年,宏观政策边际转向,经过传导机制后,有望在“稳杠杆”环境下,使持续调整的权益市场出现修复。同时,一旦发达市场波动率开始抬升,叠加美国内部政治问题的发酵,中美博弈的僵局或迎来阶段性破局,从而使紧缩政策的外溢效应出现缓解,为国内政策空间和市场风险偏好带来边际上提振。

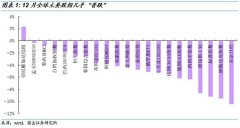

行业集中度偏好方面,以统计数据测量的各板块资金集中度处于中位水平,即市场资金分布呈现均衡状态,未有统一的强风格,2019年有望出现板块的趋势性行情。

当前A股处于自身和国际主要市场可比估值的绝对底部,处于中长期的战略配置阶段。展望明年,在“稳杠杆”政策导向下,货币和财政政策持续缓和,融资成本的稳定、信用利差的收窄以及地方债务压力的缓解,必将持续对市场产生支撑作用。与此同时,A股市场的制度建设也在逐渐完善,在金融开放下,A股微观市场结构更加多元化;鼓励上市公司分红、回购的政策日益健全,这些都构成了内在市场的稳定器。后续的观察点在于波动率放大对于美债和美国货币政策的反馈影响以及中国汇率稳定下的财税和改革开放政策的推进。外部市场的波动率放大,给A股带来更合意的配置价格。

4、固定收益市场展望

1、利率品种

展望2019年,调控政策对地产投资拖累将逐渐显现,地方政府隐形债务严监管,基建投资改善空间相对有限,宏观需求可能继续弱化,基本面因素整体利好债市。上半年债市机会相对确定,下半年政策不确定性增加,可能对债市形成冲击。

宏观政策的不确定性主要来自于“稳增长”的力度和方式。基于对历史的回溯,房地产和基建投资可能仍将是稳增长的重要发力手段。房地产政策存在比较大的不确定性,如果房地产放松,将对经济路径产生比较大的影响,而基建主要以托底经济为主。

基于分析,长盛基金认为目前短端利率已处于较低水平,下行空间有限,期限利差处于偏高位置,中长久期利率债具备配置价值;去杠杆是影响经济走势的重要变量,2019年可结合社融增速走势择机把握利率债的交易性机会。

2、信用品种

展望2019年,去杠杆和宽信用政策将主导信用环境变化。站在当前角度,实体经济流动性出现实质改善仍存较大难度。风险偏好较高的中小银行在信贷投放方面受制于资本充足率,而资本充足的国有大行仍维持低风险偏好。

基于判断,长盛基金认为信用债久期风险低于信用风险,高等级的中长久期品种存在配置价值;从历史中位数来看,信用债收益率和信用利差均处于中位数下方,高票息资产关注度提升,错位定价的中低等级个券投资机会值得发掘。

3、转债品种

根据上文对权益市场的展望,结合转债绝对价位及估值均已接近历史底部,下修案例预计继续增加,转债安全性明显提高,其“退可守”特性有望获市场重视,左侧布局配置是主线。但是,由于短期内权益市场缺乏清晰的上涨触发剂,对交易性机会仍需谨慎。

下一篇:十大知名私募把脉2019:主跌浪已过去 这些行业和个股机会最可靠

更多"长盛基金投资策略:2019年A股处于中长期战略配置阶段"...的相关新闻

每日财股

- 每日财股:海利得(002206)

投资亮点 1、公司是国家火炬计划重点高新技术企业,建有浙江省企业技术中心,通过消...[详细]