私募大佬林园“踩雷”可转债?

在近期A股市场行情极端分化,一些资金转向了可转债的交易。

在市场剧烈波动的时候,部分转债出现持续性的暴跌,比如正邦转债,广汇转债、全筑转债等。而从年报数据来看,这些转债都曾出现私募大佬林园旗下产品的身影,因此有人认为,林园在可转债上“踩雷”了。那么事实是怎样的呢?

私募大佬林园“踩雷”可转债?

近期可转债市场中,关于百亿私募大佬林园踩雷可转债的消息不胫而走。公开资料显示,私募大佬林园被不少股民称为民间股神,其投资产品“除了白酒就是医药”。不过近年来,可转债也成为其重仓布局的品种。

近期市场的剧烈波动,部分转债出现了持续性的下跌。

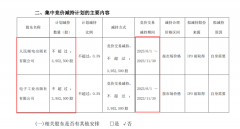

比如正邦转债的价格近期出现跳崖式下跌,从2022年12月15日的107.2元暴跌至目前的64.239元,跌幅超66%。从正邦转债公布的2022年年报数据来看,私募大佬林园旗下合计4只私募产品进入了正邦转债的前十大股东名单,其中林园投资219号私募基金持有正邦转债的金额为1139.9万元;另外林园投资306号私募基金持有正邦转债930.1万元。林园投资180号私募基金持有正邦转债925.9万元。还有林园投资195号私募基金持有正邦转债903万元;

全筑转债近期也跌幅不小,截至5月15日收盘报76.874元。据全筑转债披露的年报数据中,林园旗下私募产品林园投资90号私募基金持有全筑转债397.8万元,另外林园投资旗下的林园投资192号私募基金持有369万元;另外据广汇转债披露的数据显示,林园投资旗下的林园投资192号产品持有广汇转债4220.7万。

据私募排排网数据显示,林园投资旗下产品数量超过270只,管理规模超过100亿元。这家百亿私募的投资核心是林园,另有其他三位基金经理。从交易策略来看,采用的是复制策略,所以从各只产品的净值曲线来看,大多都是雷同,产品之间的差异不大。对此记者在微信中多次联系林园投资相关工作人员,截至发稿均未获得答复。

喜欢转债的私募不止林园,宁波万坤投资旗下多只产品也现身多只可转债,如果近期没有卖出的话,可能已经踩雷。比如在搜特转债披露的年报数据显示,宁波万坤投资旗下的万坤东方点睛8号多策略灵活配置私募基金持有搜特转债440万,另外万坤东方点钰指数增强1号私募基金持有搜特转债400.7万。搜特转债是今年最“惨”的可转债,今年以来截至5月15日下跌67.24%。

此外,宁波万坤投资旗下的万坤东方点睛8号以及东方点睛1号也持有全筑转债。

可转债暴跌净值却无大幅波动

不少投资者根据相关转债的行情,推导出林园“踩雷”,但由于可转债的信息披露时间相对滞后(目前的数据是2022年年报),目前其实无法确认上述产品对相关转债的持有情况。

但是我们可以从林园旗下私募产品的净值曲线略知一二。据私募排排网数据显示,林园投资219号私募基金截至4月28日的最新单位净值为0.931元,今年以来收益为0.67%。林园投资306号私募基金截至4月28日的最新单位净值为0.9635元,今年以来收益为1.87%。林园投资180号私募基金的净值曲线和上述产品走势几乎相同,都没有出现大幅的波动;

对于部分可转债近期出现的暴跌,可能是公司基本面出现了重大变化。全面注册制下,新股发行速度较以前更快,数量也更多,之前被市场热炒的壳股价值不复存在。随着正股被抛弃,可转债也难幸免。比如正邦股份因为披星戴帽,变为*ST正邦之后,公司正股今年以来截至5月15日,合计下跌超55%;正邦转债的价格则从2022年7月11日的高点126.559元下跌到今年5月15日的不到65元,也被腰斩。

对于近期部分转债的暴跌,钜融资产固定收益部总监冯昊在微信中告诉记者,转债市场本身估值并不便宜,叠加近期市场对转债退市风险、信用风险关注提升,防范估值压缩仍然是转债投资中的关键的考虑因素。整体上我们对转债市场行情的判断偏积极,目前债市结构性资产荒问题仍存,股市本身的高性价比结合转债市场下行风险可控的特点有助于吸引资金流入转债市场。

青岛安值投资董事长兼投资总监于超也在微信中告诉记者,转债市场成交额目前处于年内略低的位置,上周五由于搜特转债退市风险导致整个转债市场估值下行,后市随着市场对问题转债的估值重塑。整体来看,可转债资产相对股票仍然是攻守具备较优性价比的投资标的。“未来的可转债市场,也会像股票打新策略的演化一样,无脑双低策略也具有特定的风险,对投资策略产生了进化效应。”

上一篇:百亿私募业绩分化,这三家领跑!A股怎么走?明星私募亮出最新观

更多"私募大佬林园“踩雷”可转债?"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]