IPO监管现收紧信号 约三成在审企业“风险”较大

继重组上市(旧称“借壳”)最严新规“亮剑”之后,对IPO的监管也将收紧。上证报记者从多名投行人士处了解到,多个渠道已明确传递出发行审核从严监管的信号。而就目前的IPO在审企业来看,有不少申报材料质量不高。统计显示,约有30%在审企业“风险”较大。同时,有关部门对“IPO审核期间企业不能引进新股东”等常见问题也进行了重点提示;并强调,审核过程中若发现企业信息披露存在弄虚作假、误导市场或者重大遗漏,不在初审会后按要求补充或完善的,则直接上会否决,并将对中介机构予以追责。

作为从严监管的重要方面,拟IPO企业及中介机构的法律责任则得到进一步强化。据投行人士透露:“在全面监管、从严监管的趋势下,稽查局会根据舆情通报等情况对处于各个审核阶段的拟IPO企业进行主动介入。相关处罚措施包括全面追责机制,对保荐机构的处罚也可能上升到收回其投行牌照的级别。”

主动撤单比被否问题更大

数据显示,近三年证监会共否决了34家企业的IPO申请,今年上半年否决了7家;与此同时,今年上半年共有21家拟IPO企业终止审查。有投行人士告诉记者:“从公开披露的审核意见来看,终止审查的IPO项目往往比被否决的项目问题更大。”

今年6月,证监会曾集中披露过1月至5月间17家终止审查的拟IPO企业被审核关注的主要问题。记者注意到,约有五成终止审查的企业遭遇了业绩变脸,不少企业在业绩变脸的表象背后,还隐藏了坏账计提比例明显偏低、应收账款账龄增加坏账风险加剧,以及行业进入替代周期等深层问题。此外,申报材料隐瞒关联方大额资金往来、关联交易定价公允性存疑、主要股东资金来源不明确等现象也颇为常见。

更有“情况严重”者如金叶众望科技,审核意见已不再一一列明问题所在,而索性概括为:“发行人在报送的招股说明书、反馈意见回复中存在多处业务数据不一致、差错等情形,涉及原材料采购、进销存配比关系、主要供应商客户的交易金额、关联交易数据等。”

对比上述终止审查企业与IPO被否企业存在的问题可以发现诸多共同点。例如:分别于上周和上月被否的天邑通信和南航传媒,以及终止审查的华迈燃气,都在定价公允性方面存在“硬伤”。其中,天邑通信向中国电信销售的产品价格多数高于中国联通、中国移动,部分产品售价差异高达一倍之多。公司解释为招标差异,即中国联通采用低价中标,而中国电信采用的是最优价中标,发审委对后一模式是否符合法律法规及其可持续性表示质疑。与之类似,华迈燃气因通过议标方式取得订单,合同毛利率较高,其销售模式也受到重点关注,并被要求说明获取业务是否合法合规,是否对总包商存在依赖等问题,公司已于今年4月“撤单”。

常态化抽检发现诸多问题

“根据有关部门初步统计,目前已反馈还未上初审会的企业中,有30%的风险较大、材料比较粗糙,或存在坏账计提明显偏低、研发费用资本化、非经常性损益风险等会计问题。”北京一家大型券商的投行人士告诉记者,“从往年的撤单企业来看,比较突出的问题还包括企业隐瞒关联关系、利用关联交易虚增收入、漏记成本等。此外,监管部门在常态化的抽检中还发现了诸如存货不实,发行人与关联方利用时间差频繁进行资金拆借、大额融资等现象,这些问题都将成为审核重点。”

上述投行人士还表示:“近日,关于‘IPO审核期间不能引入新股东’的规定被监管部门再次强调。某在审企业在2014年引入了新股东,虽知晓将构成实质障碍,但仍存侥幸心理,一直不撤材料,直到审核无法推进时才撤单。从时间上算,若其在2014年引入新股东时就撤材料,现在重新排队也已经两年。”记者注意到,于今年4月份撤单的楚源高新科技,其问题正是“发行人审核期间拟增资扩股,引入战略投资者。”

此外,对于业绩波动问题,投行人士称:“业绩下滑已不再是审核硬伤,需根据具体情况进行判断。若为行业周期性波动,要充分进行风险提示。如果不披露风险,公司在上市当年业绩变脸,相关方将面临处罚;但也不能盲目、免责性地进行风险揭示。风险因素需要有针对性、有依据并且有量化分析。另一种极端情况是,由于企业申报期比较长,排队几年后行业被替代,且短期内很难逆转,对此,保荐机构应审慎评估是否仍旧值得推荐上市。”

定增透明度再提高

据了解,监管部门在强调发行审核从严的同时,还对再融资提出了最新的指导意见。尤其值得重视的是,上市公司控股股东或持有公司5%以上股份的股东(下称“主要股东”),通过非公开发行股票获取上市公司股份时,必须独立认购,不得通过资管产品或有限合伙等“通道”参与认购。如在已披露的预案中存在“主要股东”通过资管产品、有限合伙等通道,单独或与第三方参与非公开发行认购的情形,发行方案应作相应调整,但不需要重新确定定价基准日。

“该项新要求将对已有和未来运作产生较大影响。”有市场人士认为:“让大股东直接参与定增认购的主要目的是增加透明性。在股东不能运用结构化产品的情况下,对其资金来源的要求就变得比较高,这样可以降低杠杆的风险;同时,避免通过结构化的安排,对大股东进行利益输送等问题。”

此外,在募集资金的运用上也有新规定。投行人士进一步表示:“除了不鼓励将定增募资用于补充流动资金和偿还银行贷款外,监管部门还明确了募资不得用于支付员工工资、购买原材料等经营性支出;用于铺底流动资金、预备费、其他费用的,视同以募集资金补充流动资金。”

对此,上海某公募人士表示:“这个关于募集资金运用的要求,其实影响不是很大。非公开发行的募资是可以有一部分用来补充流动资金,但如果补充流动资金比例过大的话,可能相关定增方案就不容易被审核通过,监管层也会要求不要有变相的补充流动资金的举措。”

【最新消息】

IPO申报问题多 监管层要求券商先行排雷

7月25日,证监会召集保荐机构以及保荐人在北京举行了一场全天的保荐机构专题培训。此次培训会上,除了证监会副主席李超有关机构业务的讲话以及再融资新的监管指导政策之外。IPO发行审核有关问题也被大篇幅提及,从严审核并且加强追责也与今年以来监管层一贯的态度相吻合。

IPO监管将越来越严格

证监会指出,近三年发行部共否决了34家IPO企业,今年上半年否决了7家。同时,证监会近期公告了17家2016年1-5月终止审查首发企业及审核中关注的主要问题,终止审查的IPO项目比被否决的项目问题更大。

【IPO提速】

IPO悄然提速:一批“小巨人”登场 影子股盛宴或启动

在市场对IPO逐步忘却的时候,监管层核准新股上市的速度似乎悄然提速,规模也开始放大。7月份分两批核准了27家公司IPO申请,累计融资规模超过200亿元。有分析认为,虽然目前新股申购是货到付款,对A股资金面实质影响有限,但银行、券商和影视等企业上市有望带动相关“影子股”。

IPO发行悄然增速 证券公司内部财务核查忙

随着6月24日证监会部署IPO欺诈发行及信息披露违法违规专项执法行动,7月已有十余家券商已被列入第一批抽查名单;多家券商的IPO自查工作同时升级,除了加强对“业绩真实性”、“是否出现严重下滑”、“信息披露”、“财务规范性”、“关联交易”等问题的把控外,部分券商还加强了人力展开自查工作。

【相关报道】

今年已有97家企业获IPO批文 过会率并未降低

进入7月份以来,IPO的审核回归常态。证监会每周两次的发审会,审核企业数量基本稳定在6家左右,也出现过5家或8家的情况。

国信弘盛总裁龙涌:IPO审核收紧对PE而言未尝是坏事

对于“目前一级市场项目审核监管收紧,项目受影响情况及公司如何应对”的问题,国信弘盛总裁龙涌在接受采访时表示,这并非是坏事。

更多"IPO监管现收紧信号 约三成在审企业“风险”较大"...的相关新闻

每日财股

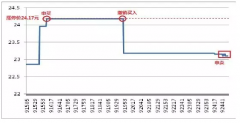

- 每日财股:二 六 三(002467)

投资亮点 1. 国内唯一具备综合运营能力的民营通信服务提供商:二六三是一家面向中...[详细]