注册制将降低新股整体估值

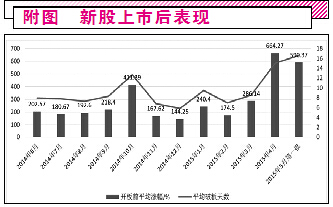

由于目前发行价一般受证监会限制,大幅折价发行,一二级市场间溢价高,而新股上市数量有限,导致市场狂热追捧,新股上市后涨幅畸高,形成明显的赚钱效应,新股上市后“一字板”天数由8天一路延长至17天,不断地创出新高,而破板前涨幅由200%一路刷出新高至660%,偏离程度大。

当政府限定发行价时(PE受限),首日/破板涨幅就会大,市场效率低下;若采取完全市场化,三高问题就会突出,破发率提高,市场的公平性会受到影响。预计注册制在推行时遵循循序渐进的原则,先在市场中划出一个市场进行市场化定价,然后逐步扩大范围最终实现完全市场化定价。或先采取程度较小的市场化定价,然后不断放松市场化定价要求,最终实现完全市场化定价。预计较为合理的模式为逐步放开对市盈率、发行量、募集资金等指标的限制和约束。

退市制度和注册制的另一出口

退市制度是保障一个证券市场长久生命力的重要制度,一些为市场所抛弃的和存在主观违法性质的公司从股票市场上退出,而将处于发展过程中需要资金支持的公司通过IPO引入股票市场,形成一个循环更新的活水市场。

目前,国外成熟的股票交易市场都有完备退市机制,退市标准多样,以自退为主。一般呈现如下特点:①股票退市量大;②退市标准与上市标准相匹配;③退市标准注重公司治理与股票流动性指标。④退市后证券一般退至场外交易。

我国的退市制度已经出台,但是退市的公司少之又少。2001年以来我国退市的A股共81只,年均退市比例0.3%。主要原因是中国的退市标准中对于时间的要求长,所以留下了很大的操作空间。在中国要连续4年亏损才会退市,因此很多公司就会出现亏损3年,微利1年(亏-亏-巨亏-盈利)这样的盈利调节模式,以规避退市。其次我国退市标准单一:2001年以来退市的81家公司中43家因为连续亏损,占比53%。扣除集团上市等情况,真正退市的公司仅46家,占目前A股的比例1.8%。暂停上市的104家公司中,103家是由于发生连续亏损。

随着注册制的逐步推出,必将带来多样化的上市标准,降低企业上市的难度,企业不会因上市过程的艰辛而不舍退市,场外企业也不会因为上市困难而炒作壳资源,导致企业死而不僵。只要上市不再稀缺,壳资源不再昂贵,就会大大降低企业退市的机会成本,促进没有价值的企业退市。

注册制将对二级市场影响深远

注册制开启了新一轮新股发行改革,在市场化的道路上再进一步。此次改革在承销方式、配售比例、定价、定量、监管等诸多方面实现了突破,从长远看,这些改革措施不仅会给一级市场的新股发行带来许多改变,同样也会影响到二级市场的市场估值、投资风格。

1,上市难度降低使得壳公司的炒作降温。现行的审核制下,企业上市审核周期较长,发行效率低,企业上市成本高,使得企业不得不采取较高的价格购买壳资源上市,这也使得上市壳资源的相对价值高。注册制后,新股上市门槛的降低,IPO效率提升,使得企业上市难度大大降低,企业可以以较低的成本上市融资,壳资源的需求量将大大减小,同时注册制伴随着完善的退市机制,业绩不好的壳公司将面临退市的风险,壳资源的相对价值将大幅度降低,目前市场上壳公司热炒的风格将不再持续。

2,新股大量供应使得二级市场短期承压。我国企业目前融资困难,市场融资需求较大。当前申报IPO企业大排长龙,目前排队企业超过1000多家。预计在注册制实施初期,新股的供应量将有所放大,短期内供给冲击使得市场承压是无可避免的。

长期来看,注册制后,新股上市节奏市场化,而节奏市场化就是要充分发挥市场决定的作用。当宏观经济增长时,股市繁荣,企业扩张不断,上市意愿强烈,最终企业会大量上市。由此可见,中长期角度股市的融资规模与市场表现呈正相关。此外,实行注册制后,处于增长初期的企业更容易上市或得资金,能够更好的发展,促进新型行业的发展,改善市场结构。■

(广证恒生策略分析师 张广文执业编号:A1310512070004)

下一篇:新股短期看反弹 长期估值存压力

更多"注册制将降低新股整体估值"...的相关新闻

每日财股

- 每日财股:山东钢铁(600022)

投资亮点 1.公司主要产品和业务集中于中板、宽厚板、螺纹钢等钢铁产品的生产和销...[详细]