与2013年股市大涨相比今年美股的上涨存在“Bug”

在过去的一年中,有分析师无数次表示美国股票估值处于高估,最近股价的大幅反弹、期间企业利润的下降以及美国国内和全球经济的增长放缓只会加剧这一市场忧虑。

在本文中,我们将2013年股票估值以及市场驱动力与当前市场加以比较。与2013年股市大涨相比,今年美股的上涨存在“Bug”。

对照:

2013年为今年的美国股市提供了较好参照,因为之前和当前领导人相同,或者至这些人的心智模式类似,并且这些人支配货币政策和财政政策。此外,由于标准普尔500指数收益与今天类似,所以这也是一个合适的参考点。

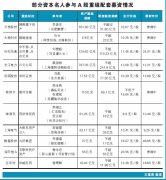

在2013年上半年,标准普尔500指数每股收益平均每股88.50美元 ,几乎较2015年12月31日水平高出2倍多。标准普尔500指数2013年6月30日的收盘点位为1618。今天该指数高达2082,出现约28%的“溢价”。坦率地讲,今天的投资者相当于“额外支付”464点。

给出类似的业绩数据 ,但价格差异巨大,市盈率明显上涨,升至24.50,较2013年6月17.80的市盈率溢价约37%。值得强调的是,2013年6月时期美股较其历史水平并不“便宜”,高于1900年以来13%这一历史平均市盈率水平。目前的市盈率较历史均值高出约55%,且超过全部市盈率均值约92%。只有在2000年和2008年出现经济泡沫期间才出现过高于当前水平的情况。下面的两个图表是将2013年和今天的标普指数加以比较。

到目前为止,已经将两个时间段的价格和市盈率进行了比较。显然这“一维”比较有一定缺陷,因很容易说明2013年的经济前景没有像今天这样光明,从而标普指数及其市盈率应该更高很容易就被佐证。因此,扩大评估范围,以下因素能够更好地判断投资者对标准普尔500指数支付的溢价是否是值得的。

企业利润率:如下画,企业利润率在2013年上升至历史水平。然而,自那以来的趋势已经开始逆转,且利润率已不断下降。收益增速与2013年的增速相类似,不太可能是由于利润率降低造成的。

GDP增长:2013年的实际GDP平均每年增长1.50%,相比之下,2015年第四季度2.0%增长更为强劲。然而,2016年第一季度,虽然初步数据报告尚未公布,但是依据美国亚特兰大联储目前预测显示,增速为0.1%。2013年3月,美联储在2014年预测的平均GDP增长3.15%,且2015年为3.30%。目前美联储并不那么乐观,预计2017年增速为2.15%,2018年增速为1.95%。盈利增长是由国内以及全球经济的增长所驱动且预期增速高度相关。鉴于目前经济增长缓慢,且经济增长预期降低,因而美国的GDP增速不会像2013年那样为美股提供强劲支撑。

美联储:美联储在2012年底发起QE3,并于2013年贯穿执行。在2013年美联储的货币供应增加了40%,超过一万亿美元。目前美联储处于紧缩模式,且已经于2015年12月上调了联邦基金利率,与此同时,市场预计2016年美联储将会加息两次。QE和其他货币宽松政策极大地推动了资产价格的上涨。虽然我们毫不怀疑美联储可能在某种程度上降低利率,实施负利率政策或恢复QE,但是目前阻止股票价格上涨的货币政策局面和2013年支撑股票价格上涨的货币政策局面大为不同。

中国经济:中国经济增速在过去的20多年里曾推动全球经济增长,毫无疑问,其促进了美国企业利润的增长。2013年,报道称中国经济增长率平均为7.7%。自那以后,已经呈现下降趋势,目前为6.8%。大多数经济预测者预计这种放缓趋势将会持续下去,中国经济增长速度在很大程度上已经“筋疲力尽”。随着中国经济增长放缓,美国企业利润可能会受到影响。

美元:美元疲软会增加许多美国公司的收益,因为美国国内商品对于国外买家来说变得更为便宜。自2011年中期以来,美元一直在升值。虽然这一升值趋势在2011到2014年中期期间呈渐进模式,但自此之后已变得愈加明显。2013年,广泛贸易加权美元指数在99至102区间波动,但是目前其位于121附近,高出2013年同期水平约20%。虽然近期美元的升值已经停滞,但是这种趋势仍然有待于确认。

总结:

上述几个关键因素表明,2013年的经济前景在很多方面比今天更有利于企业利润增长。因而投资者应该考虑的问题是,在实际价值可能还不及2013年的情况下,为什么支付如此高的“溢价”?

更多"与2013年股市大涨相比今年美股的上涨存在“Bug”"...的相关新闻

每日财股

- 每日财股:宏达高科(002144)

投资亮点 1.公司技术实力,生产设备和规模在全国经编行业处于前列,是国内主要的汽...[详细]