本周市场先抑后扬,周三在创出2318点的新低后股指迅速弹升,短期强势反弹的格局暂时确立。此次反弹行情的实现,除了汇金增持释放的积极信号以及市场本身积聚依旧的超跌反弹动能外,政策层面微调预期的初现,也是反弹一触即发的重要原因。国务院出台金融财税政策支持小微企业发展,进一步强化了政策微调的预期。不过,不容忽视的是,当前经济基本面及宏观政策等因素均未出现实质性逆转,故市场实现反转的可能性较小,投资者不宜对反弹高度寄予过高期望。

“超跌+预期”促成反弹

此次反弹行情的最根本因素,应该还是来自于短期的过度超跌以及估值水平的跌无可跌。当前全部A股加权平均市盈率为14.25倍,已然降至历史绝对低位水平,实际上超跌反弹动能早已在不断累积。汇金增持释放的政策信号,只是反弹行情的导火索,估值的跌无可跌,早已强化市场的安全边际,加上政策微调预期隐现,故反弹行情一触即发。

从盘面来看,11日的高开低走与12日的低开高走形成了鲜明对比。弱势环境中,高开一般会引发获利盘的套现,尤其是前期相对强势的板块;而低开,尤其是创新低后,则会引来部分抄底买盘的进入,这实际上是资金对市场弱势的无奈之举,短平快的低吸高抛操作,并不利于弹升行情的持续。类似情况在8月11日、8月25日、9月21日已经多次出现,此次市场反弹的持续性依然存在疑问。

值得注意的是,所谓的估值底也只是蓝筹股的估值底,市场估值的结构性差异依然较大。统计显示,目前中小板指数加权市盈率仍有31.5倍,相比2005年和2008年的底部分别为21.2倍和16.2倍的市盈率水平,高出很多;创业板指数加权市盈率更高达40.5倍。随着这些中小盘个股的股本扩张和自由流通市值的膨胀,其整体市盈率逐渐向主板估值水平靠拢将是大概率事件,因此不能简单以市场整体市盈率作为A股见底的有力佐证。

而国务院常务会议出台的对小微企业的“金融+财税”扶持政策,除了会在一定程度上缓解当前企业与融资的矛盾,更重要的是引发了市场对政策微调的猜想。但实际上,此次政策只针对小、微型企业,贷款规模中占比30%的中型企业并未获得政策扶持。另外,今年5月银监会已公布的类似政策并未产生相应效果。在货币环境偏紧与经济下滑的双重影响下,银行惜贷现象较为严重,该政策能否真正缓解中小企业的经营困境,关键在于后续政策的落实,对政策的有效性还需进一步观察。

短期反复在所难免

此次超跌反弹,主要源于政策微调预期、市场超跌、汇金增持等利好因素,但在基本面并未出现重大改观的背景下,投资者仍需警惕市场出现反复。

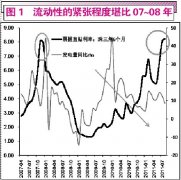

本周四公布的数据显示,中国出口总量9月份同比增长17.1%,增速低于8月份的24.5%,也远低于预期;进口增长也在减速,9月进口增长20.9%,低于8月的30.2%。中国与身陷债务危机的欧洲之间贸易减速尤为明显。

与此同时,房地产销量继续低迷,“金九银十”基本落空,政府卖地收入和财政收入可能大幅下降,经济增速回落将更为显著。从上市公司盈利及库存状况来看,盈利增速仍在继续回落,在此过程中,上市公司资金面紧张局面将持续存在。今年以来,上市公司对外担保开始出现井喷。根据统计,从2011年9月1日截止到10月12日,沪深两市共有148家上市公司发布了对外担保的公告共217份,以此计算,平均每天都有5份担保公告。根据数据统计,截止到2011年6月30日中报结束,深、沪两市有845家上市公司涉及对外担保事项,对外担保总额达到1224.26亿元,与2010年年报相比,对外担保总额上升了13.66亿元。上市公司资金吃紧引发的负面效应不可小觑。

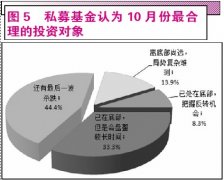

综上所述,目前市场反弹的主要动力仍来自于投资者对政策微调的憧憬和预期,不排除会针对性地下调一些中小银行存准率的可能。我们认为,只有等到CPI回落至5%以下后,政策才可能出现放松,而这些预期是否能真正兑现仍需观察。建议投资者关注低估值的银行、券商和一些超跌的周期股板块,回避中小盘股和一些前期较为强势的行业板块。

上一篇:2318上的舞还将会继续跳

下一篇:多头绝地反击20日均线分高下

投资亮点 1.公司主要从事轴承及配件的生产和销售,具有国内领先、国际先进的核心技...[详细]