震荡磨底或成布局良机 四大指标挖掘A股价值洼地

196只个股股价不足5元

机构力挺21只低价股投资机会

上周大盘的探底回升,暂时消除了市场进一步杀跌的恐慌情绪,端午节前证监会释放利好,一定程度上提振市场信心,但本周A股高开低走,沪深两市股指周K线纷纷收阴,显示市场情绪仍然相对谨慎。

分析人士普遍表示,经过持续调整,A股逐步靠近“市场底”,不过还需等待避险情绪彻底出清后的“情绪底”出现,在股指震荡之际,部分个股基本面与股价已经出现背离,建议投资者控制仓位,重点关注自身比价优势较高,有资金关注的低价股。

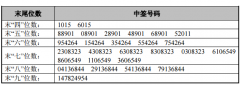

《证券日报》市场研究中心根据同花顺数据统计显示,5月初,沪深两市A股中有952只个股股价在10元以下,5元以下个股有138只,而截至昨日,10元以下个股已增至1078只,其中,196只个股最新收盘价在5元以下。

值得一提的是,除部分ST股股价处于低位外,在可交易的个股中,最新收盘价不足3元的个股已增至15只,这15只个股分别为:包钢股份(2.14元)、山东钢铁(2.58元)、中弘股份(2.59元)、远兴能源(2.60元)、阳煤化工(2.63元)、通裕重工(2.66元)、铜陵有色(2.67元)、安阳钢铁(2.68元)、酒钢宏兴(2.71元)、华东科技(2.76元)、福田汽车(2.80元)、大连港(2.82元)、凌钢股份(2.93元)、内蒙华电(2.98元)、庞大集团(2.99元)。

资金面上,本周资金已开始布局上述低价股。统计显示,共有49只最新收盘价不足5元的个股本周呈现大单资金净流入态势,其中,21只个股期间累计大单资金净流入超1000万元,国电电力期间累计大单资金净流入居首,达到28497.91万元,中国中冶紧随其后,期间累计大单资金净流入24623.39万元,美好置业期间累计大单资金净流入也在2亿元以上,达到20014.78万元,此外,光大银行(14495.2万元)、新湖中宝(7369.05万元)、君正集团(6549.68万元)、云南城投(5867.46万元)、鑫科材料(5010.1万元)等个股期间累计大单资金净流入也在5000万元以上。

除短线资金开始关注上述低价股外,机构也普遍看好上述低价股的后市表现。统计显示,最近1个月,有21只最新收盘价不足5元的个股获机构给予“买入”或“增持”等看好评级。其中,中国中冶和农业银行最近1个月内均有5家机构给予看好评级,新湖中宝、中国铝业、和邦生物、光大银行、中国银行等个股均有3家机构给予看好评级,广汇能源、腾达建设、正邦科技、东方电热、宁波建工等个股则均有2家机构看好。

具体来看,最近1个月内,包括兴业证券、天风证券、长江证券等在内的5家机构给予中国中冶“买入”或“增持”等看好评级,其中,兴业证券指出,2017年一季度公司累计新签合同额1262.3亿元,同比增长12.0%,在去年高基数的情况下实现进一步较快增长,其中冶金工程订单同比实现翻番。预计公司2017年至2019年每股收益分别为:0.26元、0.30元、0.33元,对应市盈率分别为:19.3倍、17.1倍、15.5倍,维持“增持”评级。

农业银行方面,最近1个月,东吴证券、中泰证券、国泰君安证券等5家机构表示看好该股后市表现,其中,东吴证券表示,农业银行充分受益于经济企稳回暖,资产质量有望好转,拨备充足为未来利润释放预留空间;盈利能力在大行中位于前列,净息差水平最高;MPA考核、同业存单纳入同业负债、理财纳入广义信贷考核等系列新规,对大行的影响较小;股息率在上市银行中最高。综合来看,银行体系风险降低会带来估值提升,预计公司估值将提升至1倍市净率,对应目标价为4.28元,给予“买入”评级。(吴 珊)

四大行业处于估值洼地

38只个股市盈率不足10倍

进入6月份,大盘维持震荡走势,市场成交额仍是制约指数走强的重要原因之一,个股表现相对分化。业内人士普遍认为,当前市场更多的是存量资金的重新配置,投资者风险偏好仍将受到压制,在稳健和防御的底仓基础上,部分估值回落、质地较优的个股值得关注,若市场情绪悲观出现错杀时,则是布局的好机会。

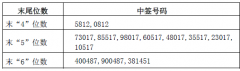

《证券日报》市场研究中心根据同花顺数据统计显示,截至昨日,A股最新动态市盈率按整体法计算为19.16倍,沪深两市共有271只个股低于这一水平,其中,38只个股最新动态市盈率不足10倍。

具体来看,深南电A、华联控股最新动态市盈率在5倍以下,分别为:4.32倍、4.93倍,此外,华夏银行最新动态市盈率为5.86倍,民生银行(6.04倍)、光大银行(6.18倍)、兴业银行(6.21倍)、农业银行(6.27倍)、中国银行(6.65倍)、浦发银行(6.75倍)、工商银行(6.76倍)、建设银行(6.8倍)、长安汽车(6.8倍)、交通银行(6.85倍)、东湖高新(6.9倍)、平安银行(6.93倍)等个股最新动态市盈率也处于低位。

分析人士指出,估值修复已经成为寻找上涨股票的重要线索之一,其中,两类股票值得重点关注:一是市场中显著的估值洼地,因为一旦估值修复行情启动,此类股票将是最明显的受益者;二是权重股,大市值个股决定着市场估值中枢的运行方向以及运行空间,其后市的表现是决定市场全面估值修复行情能否启动的关键因素。

从低估值个股数量占行业成份股比例来看,银行、钢铁、房地产、交通运输等四大行业占比较高,成为估值洼地。而除交通运输行业股票市值相对较低外,其他三个行业均是典型的高市值权重行业。

银行股方面,统计显示,行业内有20只个股最新动态市盈率低于19.16倍,占行业成份股总数的80%。值得一提的是,行业内有13只个股处于破净状态,包括华夏银行、民生银行、光大银行、兴业银行、农业银行、中国银行、浦发银行、工商银行、建设银行、交通银行、平安银行、中信银行、北京银行等个股最新动态市净率均不足1倍。

平安证券表示,银行板块近期走势较强,而银行板块目前整体估值依然处于低位,在行业整体资产质量预期持续转好的情况下安全边际充足,同时正值分红季临近,目前行业整体股息率为4.3%具备吸引力,板块配置价值随着风险偏好的转换进一步凸显。个股方面,一方面推荐基本面稳健的建设银行、工商银行、招商银行;另一方面推荐自身调整较强、资产质量稳健向好的兴业银行、宁波银行。(吴 珊)

编者按:经过前期的快速调整,近日A股市场呈现震荡整理态势。分析人士认为,市场在连续震荡调整和两次金针探底后,短期进一步回落的空间较小,预计大盘将进入震荡磨底阶段,建议坚守价值,精选成长,积极寻找低股价、低估值、深跌幅与高成长等个股的投资机会。今日本报特对A股市场进行整体扫描,分别梳理解读符合上述四大指标的标的股,以供投资者参考。

近八成个股5月份以来跑输大盘

64只深跌绩优股呈现三特征

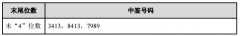

5月份以来,市场连续下跌,尽管上证指数的累计跌幅不到2%,但多数个股股价出现明显回落,《证券日报》市场研究中心根据同花顺统计显示,在沪深两市可交易的3054只个股中,5月份以来,股价表现跑输大盘的个股有2418只(上证指数同期累计下跌1.56%),占比79.17%。其中,累计跌幅超20%的个股达371只,有64只个股今年一季度净利润实现同比增长且中报业绩预喜,这些深幅下跌标的或存在错杀的可能。

对此,分析人士指出,在市场整体调整的背景下,许多个股股价逐步回归价值区间,其中,业绩表现出色的超跌绩优股往往将在市场触底后率先走出估值修复行情,投资机会值得关注。

具体来看,在上述64只个股中,洪汇新材期间累计跌幅居首,达到-49.64%,扬子新材紧随其后,期间累计跌幅也达39.11%,另外,盐津铺子、丰元股份、美盛文化、建设机械、瀛通通讯、辉煌科技、雅百特、丹邦科技、世纪游轮、奥普光电、中矿资源、正丹股份、浙江仙通、湘潭电化等个股期间累计跌幅也均超25%。

通过进一步梳理发现,这些超跌绩优白马股主要呈现三大特征:首先,中小市值个股居多。统计显示,截至昨日收盘,沪深两市A股平均总市值为170.80亿元,上述64只超跌绩优股中,有61只个股总市值低于这一水平,占比95.31%。其中,天山生物、丰元股份、安纳达、通产丽星、湘潭电化、帝王洁具、泰晶科技、威星智能、苏州恒久、中矿资源、和胜股份、亚夏汽车、洪汇新材等个股最新总市值均不足35亿元。

第二,逾半数个股最新收盘价低于市场平均值。统计显示,截至昨日收盘,沪深两市A股平均股价为17.46元,上述64只超跌绩优股中,有34只个股最新收盘价均低于17.46元,占比逾五成。其中,怡球资源、兆新股份、巨龙管业、建设机械、升达林业、扬子新材等个股最新收盘价不足6元。

第三,机构持股比例较高。统计显示,上述64只个股中,今年一季度有56只个股前十大流通股股东中出现以基金、QFII、社保基金、险资、券商等为代表的机构股东。

从行业分布来看,上述个股主要扎堆在化工、机械设备、电子、食品饮料等四大行业,个股数量均在5只或以上,个股数量分别为11只、10只、7只、5只。其中,化工行业5月份以来超跌绩优股数量最多,达到11只,分别为江山股份、安纳达、诺普信、宏大爆破、沧州大化、兆新股份、当升科技、湘潭电化、正丹股份、丰元股份、洪汇新材。

对于化工行业的投资机会,国信证券表示,受益于供给侧结构性改革、环保约束所带来的供给面阶段性调整,以及在汽车、家电、纺织等重要下游行业复苏所带来的需求拉动下,化工行业进入周期性向上的格局。建议关注市场集中度正在提升的子行业,以及这些行业中业绩表现优秀的龙头企业,推荐关注:江山股份、安纳达、诺普信、宏大爆破、沧州大化、兆新股份、当升科技、湘潭电化等。(任小雨)

139家公司连续五年净利润增长超10%

14只高成长股被机构扎堆推荐

在经过市场前期的快速调整后,优质高成长股正受到市场越来越多关注,而高成长股扎堆的创业板指昨日也实现大涨,涨幅达1.01%,跑赢沪指、深证成指的0.09%、0.66%。对此,有分析人士表示,高成长绩优股股价在经过前期大幅调整后,股价、估值都回到了相对合理的区间,值得重点关注。

《证券日报》记者根据同花顺数据统计显示,两市有139家公司2012年、2013年、2014年、2015年、2016年连续五年净利润同比增长超10%,业绩稳定增长,成长性较高。其中东方网力、华夏幸福、康得新、老板电器、迪安诊断、网宿科技、捷成股份、亿帆医药和视源股份等9家公司近五年净利润同比增长率均在30%以上,业绩增速更为突出。

结合净利润绝对额来看,上述139家公司中,东阿阿胶、恒瑞医药、海天味业、康美药业、宇通客车、复星医药、贵阳银行、华夏幸福、海康威视、南京银行、宁波银行、上海银行和中国建筑等13家公司近五年归属母公司净利润均在10亿元以上。

市场表现方面,上述139只高成长股在4月14日调整以来,整体表现较弱,132只上市交易的个股中,有88只个股期间股价表现跑输同期大盘(沪指同期下跌5.20%),占比66.67%,而北方国际、航天发展、唐山港、中国动力、华舟应急、立霸股份、陕国投A、省广股份、中通客车、万孚生物、久之洋、天马科技、上海电影和科达利等14只个股4月14日以来累计跌幅均在25%以上,分别为:-37.54%、-36.04%、-31.77%、-31.52%、-30.69%、-29.67%、-29.50%、-28.28%、-28.03%、-27.06%、-27.00%、-26.07%、-25.98%和-25.66%,对此,有市场人士表示,绩优股在股价超跌后,其反弹随时可能展开,投资者可积极关注此类个股。

值得一提的是,部分绩优高成长股在本轮市场调整中走出了独立行情,海天味业、恒瑞医药本周股价创下历史新高,飞科电器、东方雨虹、康美药业、复星医药和信立泰等5只个股本周股价也是创下年内新高,这些个股能够逆市走强,显现出主力资金对这些股票的极大青睐,由于上方抛压盘小,短期继续创下年内新高的概率也较高。

从机构评级来看,上述高成长股后市表现也受到了机构的普遍看好,有93只个股近30日内被机构给予“买入”评级,万达电影、索菲亚、中金环境、华东医药、宋城演艺、碧水源、老板电器、启迪桑德、鄂武商A、恒瑞医药、众信旅游、科大讯飞、康得新和海康威视等14只个股最受机构青睐,近30日内获得机构“买入”评级家数均在6家或以上,分别为:10家、10家、9家、9家、9家、8家、8家、7家、7家、7家、6家、6家、6家和6家。

对于股价创下历史新高且受机构扎堆看好的恒瑞医药,东兴证券表示,公司近期药品创新和国际化市场拓展捷报频传,亮点颇多。受益于海外市场七氟烷、阿曲库铵产品的发力及国内新批卡泊芬净、新进入医保的右美托咪定销售放量,公司收入端有望保持20%左右高增速。另外,2017年有望成为恒瑞ANDA(美国仿制药申请)爆发年,同时多个首仿品种有望受益于创新药优先审评政策加速上市,看好公司长期发展,预计2017年-2019年归属母公司净利润分别为31.23亿元、38.39亿元、47.20亿元,同比分别增长20.64%、22.92%、22.95%,维持“推荐”评级。(乔川川)

上一篇:二次探底后恐有三次探底

更多"震荡磨底或成布局良机 四大指标挖掘A股价值洼地"...的相关新闻

每日财股

- 每日财股:宝硕股份(600155)

投资亮点 1.公司为雄安新区股票,充分受益于千年大雄安的国家战略!在倾国家之力...[详细]