以史为鉴 四月走高概率高达81% 反弹或持续至4月中旬?

受国内疫情影响,3月PMI回落至荣枯线下方。回首今年金稳会、两会的表态,不难看出,当下经济的下行压力仍大。那么清明节后A股将怎么走?哪些主线又被券商集体看好?

先来看下,每一位投资者格外关注的,四月份的走势,我们也可以从历年的行情中得到一些经验。

以史为鉴,四月走高概率高达81%

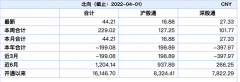

基于过往的历史规律性经验,从历年四月份A股主要指数的走向来看,在2005-2020年这16年的时间里,四月上半个月指数走高年份共有13年,占比高达81.25%。

海通证券指出,A股市场常有“四月决断”这一季节性特征,尤其在盈利出现拐点的年份更加明显。4月之后,年报及一季报披露、基本面更加明朗,两会结束、宏观政策形势更加清晰,投资者可以对行情做出更明确的判断,A股往往在4月选择方向。

三大力量助推,反弹或持续至4月中旬

信达证券认为,当下的反弹力度上会比2月更强,时间有可能持续到4月中。

反弹背后主要有三大力量,第一是超跌反弹。万得全A季度最大回撤已经达到20%,下跌速度已经超过2018年熊市的速度,存在技术性超跌反弹的必要;第二是政策稳定预期。2022年3月16日,国务院金稳委召开专题会议,政策底足以支撑市场出现月度的反弹;第三是季报前后估值和业绩匹配度再修正。季报是重要的业绩验证期,熊市中比较容易在季报前后出现不错的反弹。第一和第二个力量已经兑现了很多,第三个力量还未集中兑现,随着4月初一季报逐步披露,第三个力量有可能把反弹时间延续到4月中。如果参考美股的经验,V型反转只需要货币政策的再次宽松,这是需要高度重视的与A股历史非常不同的上行风险。

盘面热点持续火热,降息缺席为后续留存弹药

其实单从三月盘面上来看,并非毫无亮点,地产、抗疫持续活跃,热度不减,结合政策面的表态呵护。地产、稳增长、防疫已经开始逐渐朝着积极的方向变化。地产方面,“郑州19条”开了核心城市放松限购、限贷、棚改货币化的先河,宁波、青岛、广州也开始局部放松限购或限贷。稳增长方面,两会明确了全年增长的目标。两会结束后,除了气温回暖和开工条件逐渐成熟,地方政府在明确的政策目标下,开工意愿也有望逐渐回升。防疫方面,尽管中国当前正处于2020年以来的疫情高峰,但防疫策略出现了积极变化。预计随着本轮疫情新增过峰后,供需两端将会逐渐恢复。

同时,3月的降息预期落空有经济数据超预期的原因,同时也是货币政策当局在关注经济复苏的可持续性,为后续留存弹药。2月社融不及预期,主要是受1月社融大超预期透支,综合1-2月社融来看,信用环境基本走平,要支撑5.5%增速目标难度较大,仍需政策进一步支持。

四月份如何配置?

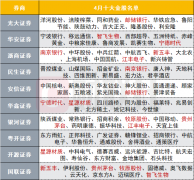

三月最火的无疑是地产、抗疫,那么四月,还会是它们吗?如果不,谁又能来接棒呢?落地到二季度A股配置层面,各大券商也纷纷做出判断,给出了值得关注的方向,以下三条主线被一致看好。

国内新一轮疫情超预期,“稳增长”或进一步发力。3月以来国内疫情有所反弹,近期上海、吉林等地防控措施大幅升级,并且仍未看到明确拐点到来。疫情反复叠加大宗商品通胀压力,或对国内生产、消费产生抑制效应。要实现全年的经济增长目标,需要国内“稳增长”相关对冲政策进一步发力。建议把握“稳增长”主线,包括新老基建链条、地产链条、银行、券商等。

政策底已得到确认,4月市场可能延续磨底走势。3月16日的国务院金融委的会议定调有效缓解了过度的悲观情绪,“政策底”再次得到确认。但是,影响市场微观流动性的深层次问题可能仍未完全解决。从盈利预期的角度看,确实只有少数赛道行业长期前景确定性较强。在市场底出现之前,市场本身向上的贝塔弹性有限,需要使用自下而上的思路。建议把握消费板块投资机会,一方面可以关注部分存在涨价预期的行业,包括部分食品加工以及农产品;另一方面建议关注一些消费服务行业的修复机会。

另外,“超跌”也是4月重点关注主线。对于景气度相对较高的科技制造板块,前期持续调整后估值性价比显现,可以结合一季报业绩寻找反弹机会。

更多"以史为鉴 四月走高概率高达81% 反弹或持续至4月中旬?"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]