政策转向能否带来市场转向?

本周,在新股发行适度放缓、证监会主席要求券商要在购并重组上做文章、A股纳入MSCI指数这三条利好消息鼓舞下,大盘于周三站上久违的60天线,周四又一举攻克了半年线,并靠近了前期跳空缺口3196点—3189点的下沿3186点。但下午1点半,风云突变,在谣言盛传的打击下,出现了直线跳水40点。周五大部分时间里,大盘继续重挫,再下探3118点。直至尾盘,才强劲反弹到3157点。

为什么本周盘中会屡屡出现大起大落的走势?我以为,是由于监管层的政策转向与市场转向发生了激烈的碰撞,市场转向遭到了空方的强烈反击所导致的。

因此,很有必要深入研究政策转向和市场转向的必然联系、滞后性、难点热点和突破口等问题。

一、从监管层四大举措看,股市政策已明显转向。

第一,监管层先期推出了再融资新规,明显见效。即新股上市后需间隔18个月才能再融资;老股两次再融资的间隔期也需18个月;再融资额不得大于总股本的20%;再融资价格需以宣布日的前一天收盘价为基准。此举有力地杜绝了以往上市公司任意频繁以高价大比例增发,参与低价增发的机构巨额套利的行为,使市场存量资金流失程度大为减少。

第二,监管层于5月底颁布了大小非减持新规。从而使前5个月103家大非清仓式减持、顶格减持、通过大宗交易疯狂减持的行为,得到了极大的改变。

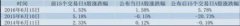

第三,在韩志国等市场人士对IPO大跃进中的弊端猛烈抨击下,6月以来,监管层对新股扩容过速问题,逐步进行了反思和修正。采取了三项改进措施。(1)针对许多新股通过造假或粉饰报表的手段带病上市的乱象,证监会发出了“加强对新股上市前粉饰报表行为的审核”的通知,对拟上市企业的造假行为是一种震慑,同时对发审委也提出了更高的要求,使得近期对新股审核的要求越来越严,利润仅3000万—5000万的拟上市企业,已不入投行的法眼。(2)适度放缓了新股发行节奏,将前5个月每周发行新股10—12家,逐步降为7家、4家、8家、6家。并且融资额从平均每周65亿减为20亿—30亿。

(3)在舆论上逐步开始纠正“IPO加速与股市下跌无关”论。在四大证券报齐声宣传这个观点,引起市场强烈反感和反驳后,先是央行旗下的《金融时报》指出:“IPO节奏要充分考虑市场的承受度”、“要把握好供求关系的动态平衡”。而后,本周四《证券时报》发表了《IPO发行节奏应适应市场承受力》的文章,让人们眼睛一亮。文章提出:“新发行股票,作为基本的投资品种,其供需平衡取决于市场的承受力”。并说:“美国股市近年来基本保持每年IPO发行150余家的节奏,也就是每周3—4家,香港股市也基本于此相当。这些数据无疑应该为中国A股市场IPO发行节奏提供了有益的参考和借鉴”。 这似乎为今后A股每周发新股3—4家找到了成熟股市的根据,无疑是对“IPO节奏与下跌无关”论的自我修正。

第四,将市场发展重点从IPO转向购并重组。证监会主席刘士余等多位官员均公开表示:“证券公司不能只盯着新股的承销和保荐,更要在购并重组、盘活存量上做文章”。

这是刘士余主席上任后,第一次把工作重点从加快IPO常态化、尽快解决IPO堰塞湖,转移到更要注重购并重组、国资改革、盘活存量、转型升级上。亦即把关注的重点从一级市场转移到二级市场上。

凡稍有政策分析水平和能力的人,都不难从以上的四大政策举措中,看出下半年证监会的股市政策和工作重心的转向。

二、股市政策转向的背景分析。

供给侧结构性改革中很重要的一部分,就是国资改革和购并重组。一方面,对市场资源的重新配置和组合,无疑将提高市场效率,推动供给侧改革向前发展,从而带来更多、更优质、更丰富的资源。另一方面,让劣质资源被淘汰掉,僵尸企业被出清,也唯有通过借壳上市、转型升级,来实现“退出一批”的任务,以此达到一个政府和市场都愿意看到的良性循环,资产重组、盘活存量和改革的关系是相辅相成的。只有购并重组,才能使上市公司质量得到大幅提升,二级市场才能得以活跃。这一点,光靠一级市场加快发小盘股,是难以奏效的。

完成加大直接融资比重的任务,仅靠加快发新股是难以完成的。2016年发了117只新股,融资不到1800亿。今年原计划发500只新股,融资也只有3000亿。而购并重组中的混改、引进战略投资者、股权转让、注入资产、购买资产、再融资、资产换股权、借壳上市等手段,所涉及的直接融资金额可高达几万亿,数十倍于IPO的融资额。因此,适度放缓IPO节奏,加大国资改革和购并重组的力度,监管层的这一政策转向是明智的。

三、市场转向为何这样难?

上周末刘主席讲话后,许多保险机构、公募基金、私募基金和市场人士纷纷聚会,热议监管层的政策转向,并制定相应的对策。

但是,本周市场对政策转向的反应,仍然麻木,好像什么都没有发生过,杀跌时依然气势汹汹。此为何故?

我以为:一是,仍有一些市场人士不时出来打“横炮”,主张“应加快推行注册制”、“IPO节奏不能放慢”、“股市就应回归本源——一级市场多发新股”。致使很多投资者对管理层会否放缓IPO节奏依然疑虑重重,担心政策多变。

二是,前期监管层打击“忽悠式重组”已深入人心,绝大多数投资者把国资改革和购并重组一概与“忽悠”划等号。保险资金、公募基金、私募基金和机构,仓位中几乎没有配置国资改革和购并重组股,因此参与意愿不足。

三是,监管层仅在口头上将政策转向了购并重组,尚未拿出具体的支持和鼓励办法,致使上市公司、投行和市场投资者的观望情绪仍浓。

四是,市场看空的舆论和力量仍十分强劲。他们不愿承认上述监管层4大政策的转向,认为无法改变大盘下跌的趋势,更不甘心大盘缓慢走高、使他们坚信的“3000点必破”的预期落空。于是,在周四有人竟蓄意造谣:“两大民企集团被四大银行做空,收回贷款”“纪检部门开始对首富的集团开刀”的谣言,引发市场恐慌性杀跌。对这种造谣祸市的恶劣行为,监管层必须严厉查处!

五是,因为市场的存量资金仍然不足。如本周,当上证50和沪深300指数创出新高时,前期的热门股便纷纷杀跌,损伤了市场的做多力量和人气。

六是,有机构从前期热门股中获利了结,调仓换股,去捕捉新的热点。这必然会引发市场的强烈震荡。

四、市场转向是必然的过程。

股市投资者都懂得顺势而为的道理。尤其是在政策市特征不变的中国股市,更应如此。

尽管监管层的股市政策还存在着某些不足,如对新股造假和粉饰上市的打击力度远远不够,对大小非减持的新规还有继续完善的余地,新股上市前尚未限制控股股东持股比例,未能杜绝新的大非源源不断产生等。但人们只能立足现实,珍惜通过股灾4.0版的惨重损失换来的来之不易的四大利好政策,谋求和布局三季度行情。

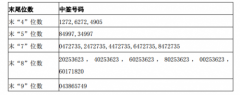

从大盘而言,我认为,6月份主要是探明底部3016点和3022点,强固3100点平台。从2016年至今,大盘在3000点平台已收盘71天,在3100点平台上收盘92天。不妨说,年线3119点已构成了强大的支撑。

6月的最后一周,大盘有望站上半年线3170点,冲破所有的均线压力,转为真正意义的多头市场。

7--8月份,由于上证50有调整要求,所以上证指数会走得比较慢,主要任务是,补掉3295点下跌以来的3189点—3196点、3229点—3238点两个缺口,然后在前已收盘64天的3200点平台上继续补课,中小盘成长股有修复的机会。

上一篇:走势趋稳 精选个股

更多"政策转向能否带来市场转向?"...的相关新闻

| >> 风险偏好“有限回升” 行情结构之美 | >> 政策转向能否带来市场转向? |

| >> 走势趋稳 精选个股 | >> 利好政策助攻大盘 “运动战”中等待 |

| >> 下周大盘走势分析:蓝筹暂歇热点熄火 | >> 私募:蓝筹风格难切换 业绩估值相配 |

| >> 市场将再次探底 | >> 万达复星盘中直线跳水 市场迎来恐慌 |

| >> 市场两极分化依旧 反弹进入关键时刻 | >> 扩容节奏与A股市场承受力 |

每日财股

- 每日财股:孚日股份(002083)

投资亮点 1.基于对公司未来发展的信心以及对公司价值的认同,孙日贵先生及一致行动...[详细]