基金调仓换防策略大曝光:回避概念类伪成长股

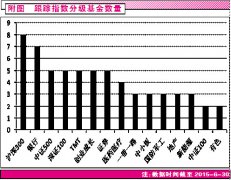

从基金二季报统计数据看,在股票型、混合型基金持仓中,制造业占比最高,占股票投资市值比为53.40%,信息传输、软件和信息技术服务业和金融业分居二、三位,占股票投资市值比分别为16.19%和5.72%。从板块看,创业板股票占比再度上升,基金投资仍重成长。

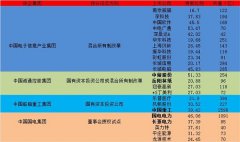

面对前所未有的极端行情,公募基金是如何调仓换防的?随着基金二季报的披露完毕,基金行业配置变化及重仓股变动情况也逐一浮出水面。统计数据显示,在二季度的前期飙涨、后期暴跌的行情中,大多数基金密集调整重仓股,尽管在大跌之前大幅降低仓位的基金不多,但是讲故事的概念股已经大幅降低。

换防优质成长股

从基金公司二季报看,在此次急跌行情中,从截至6月底的数据看,基金经理已经进行了大幅调仓换股。从绩优基金重仓股的调仓情况看,部分跟风概念股被调换,具有业绩支撑、逻辑合理的成长股被保留。

从基金净值变化可以看出,年内偏股型基金冠军富国低碳环保在此次市场大跌期间,仓位大幅降低,净值回撤非常小,这也使得该基金重新夺回年内业绩冠军。该基金二季报显示,十大重仓股中,除了百润股份以外,其余9只全部被更换,卖出TMT板块个股,大幅加仓航空股,一季度末重仓的乐视网、联络互动、腾邦国际、金固股份、辉丰股份、三六五网、卫宁软件、上海钢联和隆基机械等,在二季报中不见了踪影;取而代之的是航空股和消费股,南方航空、春秋航空、东方航空和中国国航以及海澜之家、立讯精密、华胜天成等进入重仓股名单中。该基金二季报透露,在5月份新兴产业板块快速上涨后,估值整体相对偏高,转而开始配置相对价值较为突出的蓝筹股。

年内偏股基金亚军易方达新兴成长基金,重仓股中有6只被调整,保留了达安基因、石基信息、中源协和与汉威电子,新进得润电子、通策医疗、机器人、北陆药业、迪安诊断和迪威视讯,一季度重仓的全通教育、中科金财、用友网络等不见了踪影。

从年内偏股基金季军宝盈新价值基金看,重仓股同样被更换,该基金二季度新进国联水产、汉得信息、杨杰科技和天和防务,智慧能源、天康生物等被抛售。从其他绩优基金表现看,添富民营重仓股新增了光环新网、生意宝等,新南洋、安硕信息等被调出。华宝兴业服务混合基金二季度小幅增持了科学研究和技术服务业等。该基金前十大重仓股在二季度仅保留了数字政通、迪安诊断和泰格医药,新进重仓股包括天瑞仪器、科大智能、威创股份、中源协和、恒生电子、金信诺和华胜天成。

长安宏观策略基金经理栾绍菲表示,今年二季度,受流动性和政策面利好影响,增量资金加速涌进市场,无论融资融券余额的增速还是新增A股账户的增速都出现了明显加速上行的特征,以创业板为代表的成长股大幅上涨,遥遥领先于蓝筹股涨幅,估值泡沫快速放大。在6月底的剧烈调整行情中,加大了具有中长期成长空间行业的组合配置,减持了基本面前景不明的个股,“在极端行情中,需要坚决回避讲故事的概念股,转而集中持有真正的成长股,就不用担心市场调整,如果买入后仍然下跌,还有低价买入的机会,这些真正的成长股将在未来的大浪淘沙中显示出真正的价值。”

据了解,在此次市场大跌行情中,不少基金经理已经开始密集调换重仓股,以至于调仓完毕后,新进重仓股再度遭遇连续跌停,在投资者持续赎回乃至市场下跌的情况下,让部分从没有见过如此形势的基金经理濒临崩溃,“已经换入我认为真正的价值成长股,没想到接下来依然是两个跌停板,我只能选择我认为市场好转后涨得最多的品种。”

看好绩优成长股

经历了前所未有的市场下跌,让不少基金经理开始重新认识市场,也开始反思并警醒既有的投资策略,以吸取这次在新杠杆市场环境下暴涨暴跌过程中的经验教训,坚决回避概念类、题材类的伪成长股。

不少基金经理原先认为持有优质成长股可以无惧调整,但在此次市场急速下跌中,非常好的优质成长股,同样被流动性丧失的下跌浪潮裹挟而下,由于投资者赎回,不得不把非常看好的股票卖掉用于应对。

掌管宝盈基金旗下5只基金的明星基金经理彭敢表示,在今年四五月份市场火爆时,每天净申购量十几亿乃至几十亿,显著摊薄了收益和仓位,在此情况下,会使得部分基金经理出于博弈的角度买入新的股票,从而也同杠杆资金一样,成为助涨股市的一分子,经历了此次市场暴跌,机构投资者应该随着市场演化不断学习,提升自己。

从基金二季报统计数据看,在股票型、混合型基金持仓中,制造业占比最高,占股票投资市值比为53.40%,信息传输、软件和信息技术服务业和金融业分居二、三位,占股票投资市值比分别为16.19%和5.72%。从板块看,创业板股票占比再度上升,基金投资仍重成长。数据显示,二季度基金重仓股整体市值规模为3670 亿,较一季度缩小100亿;其中主板占比43.7%,较一季度下降6.4个百分点,为2006年以来最低水平。股票型基金重仓股中,创业板股票二季度占比高达30.40%,创下历史新高;混合型基金中,创业板股票占比达29.35%,较一季度再度上升。

对于基金持仓创业板占比进一步上升,沪上某基金研究人员表示,因为在6月底的流动性丧失行情中,大部分创业板个股根本卖不出去,只能选择卖出大盘蓝筹股以应对流动性。在他看来,基金依然青睐新兴成长股,但是对于个股选择更加谨慎,精选有价值个股成为主流,某基金第三方销售机构分析师表示,对于公募基金来说,青睐创业板与其评价体系密切相关,由于公募基金的业绩排名模式,使得部分基金为了追求高业绩而去追捧小盘股。

对于接下来的市场,栾绍菲认为,经历了前期暴跌后,市场杠杆率快速下降,风险不断释放,很多优质个股已经跌出了长期的绝佳买点,预计三季度股市会逐步企稳,优质成长股会领先市场率先复苏。在彭敢看来,市场更可能呈现双分化(蓝筹股和成长股都开始分化)、双轮驱动(优质蓝筹和优质成长齐飞)的格局。

上一篇:六连阳激活做多力量 把握节奏布局

更多"基金调仓换防策略大曝光:回避概念类伪成长股"...的相关新闻

每日财股

- 每日财股:天邦股份(002124)

投资亮点 1.公司从事绿色、环保型特种水产饲料的研发、生产与销售,是国内规模较大...[详细]