今日最具爆发力的六大黑马(8.13)(2)

长鸿高科(605008):TPES行业龙头企业 跻身进入可降解塑料行业实现双轮驱动

类别:公司 机构:天风证券股份有限公司 研究员:彭鑫/李辉/唐婕 日期:2021-08-12

公司为国内SBS、SEBS 产品的主要供应商,净利润CAGR 达63.58%。宁波长鸿高分子科技股份有限公司创始于2012 年,一直致力于以SBS、SEBS为核心的热塑性弹性体(TPE)的研发、生产和销售。TPES 主要产品为SBS、SEBS(SBS 的加氢物)、SIS、SEPS(SIS 的加氢物),其主要下游为橡胶制品、聚合物改性剂、沥青改性剂、包覆材料、线材、润滑油粘度指数改进剂等。2020 年,SBS 和SEBS 产品为公司主要产品,营收占比高达99.72%。

营业收入为12.97 亿元,同比增长12.09%,17-20 年CAGR 达38.22%。归母净利润为3.02 亿元,同比增长40.18%,17-20 年CAGR 达63.58%。

投资建设60 万吨PBAT 灵活柔性生产项目,跻身进入可降解塑料蓝海。2020以来,中央三度发文,分阶段设立禁塑限塑目标,提出到2025 年对不可降解塑料逐渐禁止、限制使用。截至目前,各地方省政府已全部出台相关文件。2021 年,山西省印发相关行动方案,要求自22 年7 月1 日起禁止生产、销售一次性不可降解塑料制品,比中央规定的提前3 年。同时,民航局也要求到2025 年,不可降解相关物品使用量大幅度下降。根据我们测算,随国家相关政策落地,外卖、快递、农膜、包装袋四个领域我国可降解塑料需求量将达约322.65 万吨,市场拥有34 倍增长机会。公司获得中科理化所PBAT 技术专利在浙江省内的独家授权,预计未来PBAT 灵活柔性产能将达60 万吨/年。第一期10 万吨/年的PBAT 项目即将投产,预计将极大的提升公司在可降解塑料行业竞争能力。

热塑性弹性体(TPE)作为“一三五”规划的重点产品,公司产能优势明显。TPE 属于高分子合成材料,兼具了橡胶和热塑性塑料的双重性能和宽广特性。与传统橡胶相比,TPE 解决了在能耗、污染等方面的问题。根据HISMarkit 数据,预计2021 年全球TPE 消费量为310 万吨,较2019 年增长12.73%。近10 年以来,全球TPE 消费量年均增速约6%,是全球GDP 的两倍。苯乙烯类TPE 又称TPES,其主要产品为SBS、SEBS、SIS、SEPS。SBS是产销量最大的TPES 产品,消费量占比约为70%,主要应用于改性沥青、鞋底胶鞋等。随着我国公路及市政基础设施建设的加快,预计其下游需求将快速增长。公司目前拥有TPES 产品理论产能为19.5 万吨/年,其中SBS产能15.5 万吨/年。随着未来募集项目的建成投产,公司SBS 产品产能有望达到25 万吨/年,跃居国内排名第二。而SEPS 生产工艺技术要求高,是TPES 产品中生产难度最大的产品。公司于2019 年顺利投产2 万吨/年的SEPS 产能,成为了国内极少数可以实现SEPS 产品大规模产业化生产的公司之一。

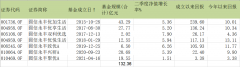

投资建议:公司为国内TPE 行业龙头,产能优势明显。并且公司10 万吨PBAT 项目即将投产。预计公司21-23 年净利润为5.03/8.91/9.03 亿元,EPS为0.78/1.39/1.41 元/股。给予公司目标价21.84 元/股,首次给予“买入”

评级。

风险提示:宏观经济不及预期;原材料波动风险;市场竞争加剧风险;销售区域集中风险;供应商集中风险;产能建设不及预期风险等

福莱特(601865):光伏玻璃扩产加速 规模优势奠定龙头地位

类别:公司 机构:首创证券股份有限公司 研究员:王帅/余静文 日期:2021-08-12

事件:公司公布2021 半年报,实现营业收入40.28 亿元,同比增长61.37%;归母净利润12.61 亿元,同比增长173.66%,扣非净利润12.37亿元,同比增长173.5%;Q2 实现营业收入19.71 亿元,同比增长52.4%,环比下降4.2%;归母净利润4.23 亿元,同比增长72.29%,环比下降49.5%。

光伏玻璃扩产加速,规模优势助力降本增效。2021 年公司加快了对新建光伏玻璃生产线的投产及对现有光伏玻璃产线的升级改造。21Q1 公司越南海防1000 吨/天、安徽凤阳二期1200 吨/天两座窑炉顺利点火,Q2安徽凤阳二期第二座1200 吨/天的窑炉点火,公司光伏玻璃产能由2020年底的6400 吨/天提升至目前的9800 吨/天,新建产能经过产能爬坡阶段后将在Q4 陆续释放。预计安徽凤阳剩余两座1200 吨/天的窑炉将在H2 陆续点火投产,2021 年底公司光伏玻璃产能将达到12200 吨/天,公司产能翻倍增长,预计公司21 年光伏玻璃出货量将超过3.2 亿平。公司在扩产的同时,不断提高产线良品率,预计新建窑炉良品率较旧产能提升6-7%,有效实现降本增效,确保公司在全球光伏玻璃市场中的可持续发展能力和竞争力。

加大研发投入,持续提升薄片化玻璃产品性能。公司所在光伏玻璃行业技术、资金、人才壁垒较高,对成本控制能力,质量稳定性和产品制程率方面有较为严格的要求。为保障产品质量可靠性和工艺稳定性,公司不断加大研发投入,加强薄片化玻璃的研发生产。2021H1 公司研发投入2 亿元,同比增加100%,在2.0mm 光伏玻璃的生产配方,工艺和自暴率控制等关键技术方面处于行业领先水平。公司Q1 2.0mm 玻璃出货量约30%左右,Q2 提升至40%,未来公司薄片化玻璃出货占比还将进一步提高。

21H2 光伏下游景气回归,下半年公司盈利有望迎来季节性增长。2021年上半年,受硅料价格波动影响,国内光伏1-6 月新增光伏装机14.01GW,光伏装机需求延缓,海外对光伏组件价格敏感度更低,整体需求强劲,1-5 月光伏组件出口36.9GW,美国、印度皆实现超预期增长。

下半年随着国内光伏抢装潮的到来,以及海外的持续高增长需求,预计全球光伏下游装机景气回归,公司作为光伏组件的直接辅材供应商,业绩有望迎来季节性增长。

投资建议:我们预计2021 年/2022 年/2023 年公司归母净利润为23.7/32.8/41 亿元,对应PE 为44.6/32.2/25.8,给予买入评级。

风险提示:下游光伏装机不达预期;公司扩产增速不达预期;原材料价格异常波动导致公司业绩不达预期。

让更多人知道事件的真相,把本文分享给好友:上一篇:2只值得立即购买的超强增长型美股

下一篇:2021年恒生指数板块上市公司有哪些?哪些股票能收获“红利”?

更多"今日最具爆发力的六大黑马(8.13)(2)"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]