今日最具爆发力的六大黑马(7.1)

利君股份(002651):辊压机+航空双激励 凝聚核心员工利好长期发展

类别:公司 机构:首创证券股份有限公司 研究员:邹序元 日期:2021-06-30

事件:公司发布《关于对全资孙公司增资暨引入员工持股平台的公告》、《关于转让全资子公司部分股权给员工持股平台的公告》。

评论:

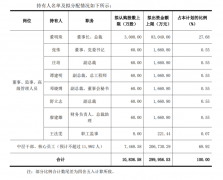

利君股份公告股权激励方案,凝聚核心员工,利好公司长期发展。6 月29 日,公司发布公告,公司与员工持股平台-共青城立宇投资合伙企业(以下简称“立宇合伙”)签署了《成都利君环际智能装备科技有限公司股权转让合同》,转让全资子公司成都利君环际智能装备科技有限公司(以下简称“利君环际”)30%的股权给员工持股平台立宇合伙;利君环际为公司全资子公司,注册资本1,000 万元。本次转让价格以利君环际2021 年3 月31 日经审计的净资产414.47 万元为依据并结合评估情况,协商确定本次转让价格为1 元/股,公司将持有利君环际30%的股权300万元对价人民币300 万元转让给立宇合伙。本次交易前,公司持有利君环际100%股权;本次交易完成后,公司持有利君环际70%股权,立宇合伙持有利君环际30%股权。

德坤空天增资&引入员工持股平台,军品稳健增长业绩有望爆发。公司审议通过了《关于对全资孙公司增资暨引入员工持股平台的议案》,董事会同意德坤航空对全资孙公司成都德坤空天科技有限公司(以下简称“德坤空天”)增资500 万元,引入员工持股平台-共青城太航基业投资合伙企业(有限合伙)(以下简称“太航合伙”)以货帀出资方式对德坤空天增资人民币1,500 万元认购德坤空天1,500 万元注册资本,合计增资2,000 万元。德坤空天为公司全资孙公司,注册资本3,000 万元。本次增资价格以德坤空天2021 年3 月31 日经审计的净资产-128.68 万元为依据并结合评估情况,协商确定本次价格为1 元/股,即德坤航空以自有资金出资500 万元对应增加德坤空天注册资本500 万元,太航合伙以货币出资方式出资1,500 万元对应增加德坤空天注册资本1,500 万元,认缴德坤空天股权比例30%。本次增资前,德坤空天注册资本为人民币3,000 万元,德坤航空持有其100%股权;本次增资完成后,德坤空天注册资本增加至人民币5,000 万元,德坤航空持有德坤空天70%股权,太航合伙持有德坤空天30%股权。

实现利益共享长效激励机制,双主业龙头腾飞在即。公司通过转让子公司股权、增资孙公司并引入员工持股平台等多种方式,综合考虑公司多方利益诉求,深度绑定公司核心成员,建立实现利益共享的长效激励机制,有利于提升公司核心人员凝聚力和工作积极性,促进员工与企业共同成长和发展,为公司创造更大的价值,符合公司及子公司的长远规划和发展战略。

辊压机+航空制造双轮驱动收入高速增长,全年业绩兑现值得期待。公司在20 年营收&利润已有显著提升的基础上,21Q1 营收2.52 亿元(+99.78%),净利润0.79(+137.35%),实现收入利润同步高增长。一季度通常为制造企业交付回款淡季,公司良好的财报表现更加印证了全年生产业务高景气发展,叠加员工激励方案落地的稳定保障,同时加强内部运营管理、优化生产资源配置、严格降本增效、释放规模效应,巩固公司辊压机/航空航天零部件制造双主业龙头地位,双轮驱动保证持续性高速发展,全年业绩值得期待。

维持利君股份买入评级:(1)公司质地好:双主业稳中有进+军工高景气发展+产能即将大幅提升;(2)子公司德坤航空资质齐全、链条完整、具备部组件整体交付能力,承接国内外多型号飞机与设备加工制造业务;(3)军机市场持续受益下游放量,民机市场国内替代与自主研发大飞机放量在即,未来业务需求增长确定性高;(4)公司关注持续发展,兼顾新市场拓展与现有市场维护,产能提升与生产效率并重,长期发展动力充足。预计2021-2023 年净利润3.68/5.82/8.19 亿,PE27/17/12倍,维持买入评级不变。

风险提示:公司发展不及预期、订单情况不及预期、宏观政策变化导致的经营风险。

通富微电(002156):市场低估封测行业景气度持续性

类别:公司 机构:国金证券股份有限公司 研究员:郑弼禹 日期:2021-06-30

业绩简评

6 月29 日晚,公司发布2021 年半年度业绩预告,上半年实现归母净利润3.7 亿-4.2 亿元,同比增长232%-277%。

经营分析

AMD 持续抢夺市场份额,苏州槟城厂同步增长:公司的最大客户AMD 二季度预期2021 年财年营收增长将达50%,高于此前预期的37%。2021 年一季度,AMD 在服务器(包括单插槽服务器、双插槽服务器、网络和存储服务器)市场份额提升到8.9%,我们认为intel 的Sapphire 推出之前,AMD 将持续蚕食intel 在服务器市场的份额,到2021 年年底在全部服务器市场份额有望提升至12%-14%。而公司作为AMD 的封测主要供应商将受益于大客户的高速增长。

封测行业高景气度预期将贯穿全年:我们认为市场低估了这一轮封测行业景气度的持续性。虽然国内主要封测厂2021 年资本开支计划相比2020 年都有50%以上增长,但是上游设备产能限制了实际产能的扩张进度,并且海外封测厂资本开支增长远低于国内,我们认为2021 年年底之前封测厂产能利用率将持续位于高位,而相关公司的业绩也将表现亮眼,预计毛利率也将创下新高。

存储封测上量贡献新的营收增长点:6 月合肥长鑫第二厂房举行奠基仪式,我们预计2021 年合肥长鑫产能达到6-8 万片/月,深科技、通富微电、长电科技和太极实业有望分享合肥长鑫的封测订单。

投资建议

基于上述因素,我们上调公司2021 年和2022 年的盈利预测至9.2 亿元(上调11%)和10.2 亿元(上调6%),维持“买入” 评级。

风险提示

台积电竞争导致市场份额下降的风险;与AMD 协议期结束失去大客户风险;贸易环境恶化的风险

让更多人知道事件的真相,把本文分享给好友:下一篇:这3只股票助你开始财务自由之路

更多"今日最具爆发力的六大黑马(7.1)"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]