今日最具爆发力的六大黑马(7.1)(3)

千禾味业(603027):0添加成长型龙头 优赛道、高壁垒、强机制

类别:公司 机构:国金证券股份有限公司 研究员:刘宸倩 日期:2021-06-30

投资逻辑

优赛道:“零添加”差异化蓝海赛道领跑行业最新升级扩容趋势。1)赛道趋势:调味品健康化升级已来到风口,预计未来我国零添加酱油市场竞争加剧挤压提价空间,假设价增CAGR 放缓至1%-2%,量增CAGR 加快达20%左右,预计21-23 年零添加酱油市场规模将以22%左右复合增速增长。2)赛道格局:当下健康布局是调味品行业核心趋势,同时跨赛道竞争者顺应消费升级趋势的概念化产品把握消费者需求取向是快速切入竞争的首要选择,因此我们预计未来跨赛道头部企业将是赛道的主要潜在竞争者。

高壁垒:公司凭借产品+渠道“双差异化”把握消费者需求取向。1)定位差异化:领先行业培育健康调味品概念,精简SKU(核心酱油业务SKU 合计仅10 个左右,而头部竞品至少20+)锁定中高端定位,将“零添加”概念深度绑定品牌,有效把握消费者需求。2)渠道终端差异化:公司西南大本营贡献50+%营收基础坚实,近年来加速拓展外埠业务,充分发挥自身中高端定位优势主攻C 端,20 年东、中及北部地区疫情下营收仍实现30%以上高增,合计占比由13 年27.4%提升至20 年42.6%,未来预计持续提升。

强机制:公司家族控股叠加机制高激励。公司当前核心高管均持股,2017年起股权激励计划亦注重激励中层管理人员及一线核心骨干,叠加积极投放市场及渠道费用,当前已顺利解锁至第三期,第四期激励目标超额完成。

未来空间:营收增长具备确定性,看好销售费用压缩及产能扩张带来的净利弹性。1)风口下泛健康赛道仍在扩容,公司规模成长与产品结构升级具确定性,短期销售费用集中投放叠加成本波动不改营收稳定增长趋势,中长期销售费用率预计有10pct 左右压缩空间,净利具高弹性;2)未来四年公司产能将以30%的CAGR 扩张,截至24 年产能预计翻倍,一方面,有助于公司及时抢占并巩固扩容中的中高端市场份额;另一方面,生产自动化程度提升及规模效应有望进一步熨平成本波动,公司毛利率仍有稳步提升空间。

投资建议

我们认为,短期公司受益于调味品零添加赛道持续扩容,机制高激励及品牌渠道差异化红利将持续释放,助力规模稳定增长,但未来三年市场渠道扩张费用投放预计拖累净利增速,预计公司2021-2023 年EPS 为0.33/0.41/0.53元,给予公司23 年65 倍PE,目标价34.55 元,给予“买入”评级。

风险提示

原材料价格波动/外埠市场拓展不及预期/中高端赛道竞争加剧/食品安全问题

帅丰电器(605336):股权激励落地 解锁条件逐年提高

类别:公司 机构:西南证券股份有限公司 研究员:龚梦泓 日期:2021-06-30

推荐逻辑:集成灶行业连续3 年维持20%以上的增长,行业规模快速扩张。公司作为集成灶企业中的佼佼者,营收业绩稳步扩张,盈利能力持续优化。公司通过股权激励换发企业活力,递增的业绩考核彰显信心;募资扩产、渠道拓展增强市场竞争力,有望充分分享集成灶行业红利。

集成灶行业佼佼者,历史业绩稳步增长。在集成灶加速渗透,行业规模快速扩张的背景下,公司不断强化产能、渠道以及品牌建设,营收业绩呈现快速增长态势。2016-2020 年,公司营业收入复合增长率为15.1%,归母净利润复合增长率为33%。2021Q1,公司实现营收1.6 亿,同比增长164.1%;实现净利润0.3 亿元,同比增长127.1%。公司持续深化渠道多样化战略,集成灶迅速放量带动公司营收快速提升。盈利能力方面,集成灶行业整体保持较高的毛利率,公司的毛利率位于行业中等水平。2021Q1 公司毛利率和净利率分别为47.4%和22%,均仅次于可比公司浙江美大,并且净利率水平呈现逐步提升的趋势。

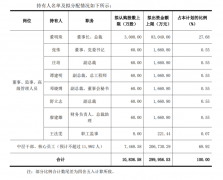

股权激励焕发活力,业绩考核彰显信心。2021 年上半年,公司公布了限制性股票期权激励计划。公司拟向董事、高级管理人员、核心管理人员等共计33 人授予153.1 万股股票,占公司总股份的1.09%。其中总经理陈伟、电商一部部长商俊峰所获股份数量较高,分别获得限制性股票25 万股和15 万股,分别占此次激励计划的20.4%和12.2%。所获限制性股票数量前二均为负责营销与渠道的高管,显示了公司大力拓展渠道建设以及强化营销布局的决心。从目标考核来看,公司将以2020 年作为基准年度,要求2021-2023 年的营业收入同比上年增长率不低于15%、25%和30%。公司制定的增长目标呈现逐年递增的态势,充分彰显了公司对于未来经营发展的信心。

募资扩产强化研发,渠道变革试点大商。公司将投入13.1 亿元进行产能提升和营销网络建设,其中9.7 亿元用于集成灶产能提升。预计募投项目建成之后,公司将新增集成灶产能40 万台/年,未来公司合计产能能够达到56 万台/年(目前产能16 万台/年),逐步缩小与业内龙头企业浙江美大的差距。此外,公司加快了渠道与营销建设进度。一方面,公司尝试直接进行地区性的广告投入,进一步强化品牌形象。公司将投入2 亿元资金,在重点销售城市设立体验店、投放路演车等等。另一方面,公司加快招商进度,全年计划新增经销商300 家,开店500 家,并且在集成灶重点销售地区试点大商运营。随着公司渠道营销布局的加快,公司未来发展值得期待。

盈利预测与投资建议。在集成灶产品加速渗透的背景下,公司加快渠道布局与品牌营销进程,预期未来三年业绩复合增长率为21.2%。参考行业平均估值,我们给予公司2021 年25 倍PE,对应目标价为39.3 元,上调至“买入”评级。

风险提示:行业竞争加剧风险,渠道拓展不及预期风险、集成灶渗透率提升不及预期风险。

让更多人知道事件的真相,把本文分享给好友:下一篇:这3只股票助你开始财务自由之路

更多"今日最具爆发力的六大黑马(7.1)(3)"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]