今日最具爆发力的六大黑马(6.22)

五粮液(000858):经营向好势能加强 “十四五”展望积极

类别:公司 机构:安信证券股份有限公司 研究员:苏铖/徐哲琪 日期:2021-06-21

事件:我们参加了公司年度股东大会,并与管理层进行交流。

提升原酒产能+优酒率,以增加高端产量,推动十四五高质量发展。十四五是五粮液布局新一轮高质量发展的重要窗口期,一方面,公司加强优质产能建设,计划新增12万吨原酒产能,总产能达25 万吨,同时增加原酒储存能力,计划十四五期间突破100万吨;另一方面,目前浓香酒平均优酒率不高,通过工艺、装备、基础理论创新等方式提高优酒率,以增加高端酒产量,实现在千元价格带的市占率提升。

重视高端产品矩阵丰富完善,经典五粮液市场导入良好,十四五规划乐观。公司于2020年9 月上市经典五粮液,出厂价1399 元,试销阶段市场反馈良好,截至目前销量超1000吨,6 月开始营销工作全方位展开,即渠道布局(包括商家网络体系、终端体系、团购体系)、强品鉴活动、消费氛围营造,持续完善渠道建设、做好消费者培育,为十四五奠定扎实消费基础。公司计划十四五末经典五粮液投放量超1 万吨,作为战略性高端大单品,经典五粮液初步完成超高端价格段的卡位,将持续拉升五粮液品牌价值、并对高端产品普五放量起到支撑作用。

系列酒坚持“三性一度”原则,聚焦核心品牌,向核心终端倾斜。对于系列酒,1)坚持三个聚焦原则,向自营品牌聚焦、向优势品牌聚焦、向中高价位产品聚焦,2021 年清退189 个品牌、2260 款产品;2)优化核心品牌投放量,尖庄减量、五粮春控量,引导产品价格上升,向品牌价值回归;通过后台一瓶一码数据优化费用使用,补贴核心终端,引导商家着力打造核心终端;引导渠道利润向下游倾斜,增加渠道推力;3)同步考核回款和动销,增加吨酒均价考核指标,引导营销片区调整产品结构,向中高价位聚焦。

渠道结构持续优化,团购占比提升。今年以来公司对团购渠道进行营销组织的优化和变革,总部建立团购部,每个战区建立团购组织,专门从事团购工作的团队接近300 人,2020 年与公司直接建立团购关系的6000 家单位中,今年以来复购率达90%。公司规划全年团购占比30%(2020 年以团购、电商为主的直销渠道收入占比13%),目前进展良好,部分战区已完成全年任务。团购渠道作为消费者交流、意见领袖培育的核心渠道,公司将持续加大开发培育力度,力争高质量完成目标。

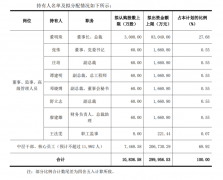

深化改革,持续完善体制机制。公司将进一步完善薪酬体系和激励机制,在第一期员工持股基础上,继续研究包括股权激励、超额利润分享机制等多种中长期激励机制;持续精简机构层级,将集团公司的管理层级范围全部压缩到三级以内;持续优化多元板块结构,推进内部的战略性重组,规范关联交易,持续降低关联交易占比。

投资建议:五粮液在强品牌力基础上,持续营销改革进步,数字化建设有力,渠道推力持续增强,产品战略升级,高端产品矩阵丰富,整体产品价格稳步提升,已经形成正循环。预计2021-2023 年EPS 分别为6.23/7.52/8.93 元,对应PE 46.7x/38.7x/32.6x,给予6 个月目标价338.25 元,对应2022 年PE 45x,维持“买入-A”评级。

风险提示:经典五粮液表现不及预期;系列酒增长压力较大;经济影响高端白酒消费。

鱼跃医疗(002223):医疗电子国产化龙头 加速细分市场渗透

类别:公司 机构:天风证券股份有限公司 研究员:潘暕/杨松/许俊峰 日期:2021-06-21

聚焦呼吸、血糖和感控三大赛道,下游市场空间广阔鱼跃医疗是一家以提供家用医疗器械、医用临床产品以及与之相关的医疗服务为主要业务的公司,研发、制造和销售医疗器械产品及提供相关解决方案是公司核心业务,也是公司主要业绩来源。近年来,随着公司品牌形象的优化、生产研发能力的加强、并购整合能力的提升、海内外销售的不断突破,各产品业务规模的扩大与产品品类的扩展。未来呼吸、血糖,感控是在未来公司战略发展规划中重点聚焦的三大领域。这三条业务赛道有市场空间大,国内渗透率低等特点。以海外同赛道成熟企业的市值来推估公司的发展潜力,血糖领域的德康,呼吸领域的瑞思迈以及感控领域的艺康均是千亿市值的上市公司,这三条赛道均长坡厚雪。

公司将在这三条赛道上会不断通过自研和并购推出新产品,以提高下游市场的占有率。

海外疫情蔓延助力市场扩张机遇,拓宽海外自主品牌销售通路海外疫情的蔓延为公司创造了历史机遇以开拓海外市场。疫情拓宽了公司海外自主品牌的销售通路,使公司有机会建立起了长期持续的海外 业务关系。公司的战略使立足与已有的市场资源与经验,在战略规划不同的国家与地区,因地制宜,推进扩大属地化团队,通过强大产品力的支撑,实现低客诉的本地销售,在适当的特定国家或地区,以内销为模板,建立起海外“中国市场”。公司的国际化策略已经在诸多国家和地区取得了可观的成绩,其中尤以东南亚国家为甚,如泰国、印尼和缅甸。除此之外,公司的销售团队在埃及、西非,南美,沙特,等国家和地区均有斩获。

品牌优势持续增长,产品结构优势凸显

目前,公司拥有产品品类达600 多种,产品规格近万个,覆盖家庭医疗器械、专业消毒与感染控制、医院设备、临床耗材、急救设备、中医器械、手术器械,眼科器械及眼部健康等各个方面。多品类的产品结构,通过产品组合式销售,营销渠道的协同性拓展,市场推广共同性等多种方式不断提升公司产品的竞争力;另一方面多品类的产品结构,也给公司带来了较强的风险抵抗能力与应对各种突发市场状况的较快响应速度,有效保持公司在医疗器械行业的整体竞争能力。

投资建议:因公司外延并购,调整战略布局,看好公司业务结构调整带来长期发展,我们预计公司2021-2022 年归母净利润由13.21/15.90 上调至13.33/16.00亿元,2023 年预计实现利润20.60 亿元,给予目标股价59.85 元,由“增持”上调至“买入”评级

风险提示:家用医疗市场增长不及预期,产能不足风险、贸易摩擦风险、海外诉讼风险、不同市场体系估值差异风险

让更多人知道事件的真相,把本文分享给好友:下一篇:2021年手工具利好什么股票?A股手工具概念股有哪些?

更多"今日最具爆发力的六大黑马(6.22)"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]