今日最具爆发力的六大黑马(3.5)

南京银行(601009):拥抱数字金融 紧抓零售转型 重磅推出NCARD!

类别:公司 机构:天风证券股份有限公司 研究员:朱于畋 日期:2021-03-04

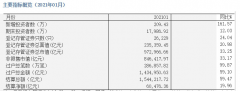

投资要点:在国内大循环与国际国内双循环的背景下,零售金融发展空间广阔,数字经济成为新时代的引擎。南京银行基本面良好,围绕新五年战略规划,加快推进“大零售战略”转型。公司积极拥抱数字化发展浪潮,推进金融与科技场景深度融合,于2021 年3 月2 日重磅推出数字信用卡NCard 并详细介绍消费金融发展特色,转型效果显著,值得重点关注。

N Card 借助数字化力量,诠释生活的N 种可能N Card 是一款智能化、数字化、开放化、突破实体卡界限和支付场景局限的新产品,具有秒审秒批秒用、笔笔返现、等级权益、游戏交互等突出亮点。产品依托公司“1 个基础平台,2 大驱动体系,3 大中台体系,4 大应用场景”所构建的金融科技赋能体系,实现业务数据化、数据场景化、场景智能化,从而有望在获客、风控、运营等方面具有突出表现。今年公司还将与银联在云计算等方面加大探索,进行支付产品数字化转型与创新。

坚持中端市场定位,构筑消费金融特色

公司消费金融业务历史悠久,经过14 年发展已将法国巴黎银行国际技术与南京银行本土经验深度融合。目前公司坚持中端市场定位,采用3.0 版的数字化、智能化运营流程,实现差异化竞争。截至2020Q2 末,消费金融中心的消费贷款余额393.10 亿元,年内新增客户170 万户,累计服务客户约1900万户,增幅达9.84%。

资产质量行业领先,隐形不良贷款生成压力减轻公司资产质量稳健,领先优势突出。2020Q3 末不良率0.90%,环比持平,处于上市银行低位。关注率1.18%,环比下降15bp,隐性不良贷款生成压力减轻。公司拨备覆盖率379.93%,位居上市银行前列,风险抵御能力强劲,拨备反哺利润空间充裕。

核心一级资本较为充裕,再融资计划顺利推进

2020Q3 末公司核心一级资本充足率9.86%,位居上市城商行前列。在此基础上,公司未雨绸缪,于2020 年10 月发布可转债预案,拟公开发行不超过200 亿元A 股可转债,目前已获银保监会江苏监管局核准。未来随着可转债发行和转股,公司各级资本将得到进一步补充,有望为零售转型、规模扩张打下坚实的基础。

投资建议:看好新五年战略规划实施效果

南京银行基本面稳健,数字化助力零售转型战略加快推进,信用卡和消费金融业务特色鲜明,资本实力较强。我们预测2020/2021 年归母净利润增速平稳过渡,分别由2.5%/10.2%调整为3.4%/9.2%,对应2020 年末BVPS为8.65 元,对应静态PB 为1.12 倍。由于看好公司新五年战略规划实施效果和整体银行板块表现,我们将对公司的评级上调至“买入”评级。

风险提示:资产质量扰动;经济下行超预期;零售转型发展不及预期。

伟星新材(002372):工程零售同步发力 20年业绩大超预期

类别:公司 机构:东北证券股份有限公司 研究员:王小勇/陶昕媛 日期:2021-03-04

事件:

公司3月1日发布20 年业绩快报,报告期实现营业总收入约51.03 亿元,同比增长9.41%;营业利润约14.17 亿元,同比增长18.72%;归属于上市公司股东的净利润约12.51 亿元,同比增长27.26%。

点评:

四季度业绩超预期,管材需求进一步释放。公司单四季度营收/归母净利润约18.82/5.17 亿元, 同比增长21.89%/77.66% , 环比增长32.91%/37.14%,业绩增长超预期。自国内疫情得到有效控制以来,下游复产复工带动管材需求逐步释放,公司业绩恢复强有力,在三季度业绩增速转正的基础上再取得新突破,确认迈过经营拐点。

加强成本费用管控,盈利能力再登新台阶。在下半年多策并举扩大营收的同时,公司提高管理效率,加强成本费用管控,保持三季度费率降低趋势,增厚净利润。此外,公司的新疆东鹏合立股权投资合伙企业(有限合伙)投资的企业2020 年成功在科创板注册上市,相应地增加了公司投资收益。公司ROE 在期内达到了30.83%,盈利能力优秀。

工程端步入正轨,业务扩张增强业绩稳健性。自2018 年公司确立重塑工程业务战略规划以来,我国旧改、城市地下综合管廊建设以及海绵城市建设要求对公司的市政业务开拓提供支撑。当前,公司建筑、市政等市场持续开拓,并通过聚焦优质客户、提升服务质量、保证客户服务体验增加市政客户粘性并且保证账期以及回款。未来工程业务占比有望稳步提升。

股权激励调动员工积极性,同心圆战略稳步发展。公司在报告期推出的股权激励方案要求2020-2022 年扣非归母净利润需达到9.6/10.88/12.21亿元,结合公司本次业绩快报,该解锁标准将充分调动员工积极性,为未来业绩增速再添确定性。此外,公司利用零售渠道的良好口碑,积极推进同心圆战略,开发防水、净水业务,业务协同下未来将为公司开辟新的利润增长点。

给予公司买入评级,根据业绩快报上调盈利预测以及目标价。预计公司2020-2022 年EPS 为0.79/0.86/0.94 元。对应PE 为24.80/22.71/20.68 倍。

风险提示:原材料价格大幅上涨风险,盈利预测与估值不及预期。

让更多人知道事件的真相,把本文分享给好友:更多"今日最具爆发力的六大黑马(3.5)"...的相关新闻

每日财股

- 每日财股:威胜信息(688100)

投资亮点: 1、疫情影响下仍逆势实现快速增长,未来可期国内外疫情影响下,公司全...[详细]