下周一最具爆发力的六大黑马(3.6)

天味食品(603317):积极动销驱散悲观预期 质疑声中洞见未来需坚定

类别:公司 机构:天风证券股份有限公司 研究员:刘畅/吴文德 日期:2021-03-05

公司景气度持续向上,悲观预期下坚定推荐。

近期受市场波动和四季度报表不及预期影响,公司股价跌幅较大。在市场预期调整后,我们仍坚定看好公司未来发展,预计一季度公司营收和利润将有大幅增长。一方面,一月份是公司的传统旺季,今年春节后延或提高1 月份的备货量,我们预计公司1 月份有较快增长,其中酸菜鱼调料环比Q4 或有望增长;另一方面,2 月份受20 年低基数影响,有望延续高增态势,整体来看,我们预计Q1 公司景气度持续提升。全年来看,我们预计公司仍将继续推进大红袍和好人家双品牌建设,同时继续加大广告费用投放,建设品牌影响力。21 年公司在渠道势能释放、经销商开拓以及新品放量等基础上,仍有望实现快速增长。

复合调味品赛道优,公司作为行业龙头有望持续受益。

从食品饮料各子板块横向对比来看,复合调味品赛道表现出高成长性,主因行业具备赛道宽、集中度和渗透率低等特点,未来有望持续快速增长。

我们预计复合调味品行业远期规模有望突破4000 亿元,市场空间广阔。在行业高景气的背景下,天味作为行业龙头,也快速抓住行业发展契机,通过全国化渠道网络建设和品牌推广,快速和竞争对手拉开差距,逐步形成规模化优势。20 年在经销商开拓和大红袍拆分背景下,公司经销商有望超过3000 家。随着渠道拆分的逐步完成,预计21 年新增经销商数量或放缓,届时公司将形成“好人家+大红袍”双轮驱动。品牌方面,通过规模化的网络布局以及空中地面广告的推广,品牌影响力逐步建立,竞争力持续强化。

此外,公司成立上海分公司,通过优化战略布局,进一步开拓区域市场、拓宽高端人才引进渠道,持续提升公司核心竞争力。

底料川调优势持续强化,持续看好龙头公司天味。

我们认为公司发展将经历三个阶段,一是上市之前立足产品研发及储备;二是上市后三年进行迅速的渠道渗透,借助资金快速拓展市场,提高市占率,占领消费者心智;三是未来五年将逐步建立品牌壁垒,实现品类的扩张,强化B 端粘性。我们认为公司渠道扩张加速推进,同时通过“好人家+大红袍”双轮驱动,不断强化底料和川调优势。我们认为公司上市后三年是公司发展的窗口期,这一阶段公司业绩有望逐年加速,随着品牌力的提升、渠道网络的完善以及品类的丰富,公司业绩有望保持快速增长。

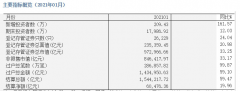

投资建议:我们预计公司2020-2022 年实现营收23.65/32.70/44.16 亿元,同比+36.91%/38.29%/35.01%,实现归母净利润3.84/5.13/7.17 亿元,同比+29.27%/33.55%/39.88%,EPS 分别为0.61/0.81/1.14 元,维持公司“买入”

评级。

风险提示:新品推广不及预期,全国化进程缓慢,食品安全风险等。

仙鹤股份(603733):21年量价齐升 业绩有望高歌猛进

类别:公司 机构:国金证券股份有限公司 研究员:姜浩 日期:2021-03-05

业绩简评

公司发布业绩快报,2020 年实现营收48.4 亿元,同比+6.04%,归母净利润7.2 亿元,同比+62.5%;其中4Q 实现营收15.1 亿元,同比+17.6%,归母净利润2.2 亿元,同比+28.1%。

经营分析

新产能如期投放, 产能爬坡顺利。1Q/2Q/3Q/4Q 营收同比-10.8%/+3.6%/+10.2%/+17.6%,其中4Q 营收环比+15.4%,主要原因是公司可转债年产22 万吨高档纸基新材料募投项目中的哲丰PM5、东港片区PM28 项目于2020 年8 月投产。此外,4Q 受浙江省“双控”政策的影响,若无此政策影响,4Q 营收增速预计快于当前。

受益原材料低位+产品结构优化,2020 净利率同比+5.1%。2020 全年阔叶浆均价较2019 年-885 元/吨,导致了公司全年盈利能力的提升。近期受全球经济复苏预期、国际海运费上扬等刺激,浆价连续上涨。当前阔叶浆均价5830 元/吨,较11 月底拉涨2293 元/吨,我们预计1Q-3Q2021 年,浆价有望保持升势或呈现高位震荡的局面,但随着4Q 巴西和智利合计400 万吨阔叶浆产能释放,浆价大概率将呈现回落的走势。公司在2020 年对木浆进行了战略备库,且1 月初以来对下游顺利进行价格提涨,1 月/2 月/3 月分别发布500/500/1000-2000 元涨价函,当前涨价落实情况较好,预计1Q/2Q 吨毛利持续扩大。此外,公司积极布局高毛利的食品、高端医疗包材项目,驱动产品结构进一步优化。

短中长期成长路径清晰,期待2021 年量价齐升。产能方面,公司10 万吨新产能预计于今年上半年逐步落地,2022 年上半年30 万吨食品卡纸项目有望投产,长期看,广西、湖北的木浆项目有序展开。公司积极布局食品、饮料、快递等高景气消费赛道,且基于灵活的产线切换能力强化盈利的稳定性。行业景气上行&新产能释放将共同驱动仙鹤股份今、明两年利润实现高增长。

盈利预测和投资建议

我们预计公司2020-2022 年EPS 分别为1.01、1.38、1.68 元,当前股价对应PE 分别为26、19、16 倍,公司是国内特种纸龙头,凭借出色的产线管理和调配能力,未来两年产能逐步落地贡献业绩增量,维持“买入”评级。

风险提示

下游需求不及预期的风险;新增产能投放进度不达预期的风险;原料价格大幅波动的风险;4 月21 日5.5 亿股首发原股东仙鹤控股、王明龙限售股解禁。

让更多人知道事件的真相,把本文分享给好友:更多"下周一最具爆发力的六大黑马(3.6)"...的相关新闻

每日财股

- 每日财股:威胜信息(688100)

投资亮点: 1、疫情影响下仍逆势实现快速增长,未来可期国内外疫情影响下,公司全...[详细]