今日最具爆发力的六大黑马(9.17)(3)

生物股份(600201):中期业绩改善 股权激励高增长目标彰显信心

类别:公司 机构:中信建投证券股份有限公司 研究员:孙金琦 日期:2020-09-15

事件

公司发布2020 年半年度报告。

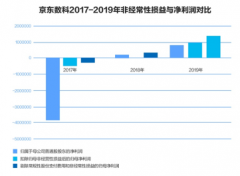

2020 年上半年公司实现营业收入6.24 亿元,同比增长22.13%;归属于上市公司股东的净利润为1.82 亿元,同比增长7.33%;归属于上市公司股东的扣除非经常性损益的净利润为1.80 亿元,同比增长8.63%。基本每股收益为0.16 元。

我们的分析和判断

生猪存栏恢复+创新营销方案,中期业绩改善

公司主要业务为兽用生物制品的研发、生产与销售,产品种类涵盖猪用、禽用、反刍类系列动物疫苗,猪用疫苗产品和市场化业务占比较高。中期业绩改善主要原因为下游养殖存栏恢复以及公司组合免疫营销方案推广:

生猪产能持续恢复。据国家统计局,截至二季度末,生猪存栏33996 万头,比一季度末增加1875 万头,环比增长5.8%;能繁殖母猪存栏3629 万头,同比增长5.4%,比一季度末增长7.3%。

此外,公司在行业内率先提出“一针多防”的疫苗组合免疫方案和“无针注射”的疫苗免疫方式,有效降低因免疫频次和交叉传染产生的疫病风险,为养殖户解决防疫痛点。同时,有效提升了公司产品的附加值。

期间费用率小幅下降,盈利能力基本稳定

盈利能力方面,2020H1 公司毛利率为63.96%,同比下降4.59pct;净利率为30.46%,同比下降2.92pct。毛利率小幅下降主要系金宇产业园新增部分固定资产折旧导致成本上升所致。

期间费用率方面,2020H1 期间费用率为29.09%,同比下降2.06pct。其中销售费用率为13.56%,同比下降1.07pct;管理费用率为16.83%,同比下降1.13pct;财务费用率为-1.31%,同比增长0.13pct,主要系利息收入减少所致。

生猪养殖景气延续,竞争格局向好

行业存栏保持恢复趋势。据农业农村部监测,7 月份全国生猪存栏环比增长4.8%,连续6 个月增长,同比增长13.1%,这是自2018 年4 月份以来生猪存栏首次实现同比增长。同时,7 月份能繁母猪存栏环比增长4.0%,连续10 个月增长,同比增长20.3%。

下游产能恢复叠加盈利增长,对优质疫苗的需求将明显提升,此次非瘟疫情后,行业集中度预期提升,规模化养殖发展加速,对覆盖近万家规模养殖场的生物股份而言,疫苗销售将快速恢复增长,龙头企业市场份额和盈利能力有望进一步提升。

限制性股票激励计划推出,高增长目标彰显信心2020 年8 月15 日,公司发布《金宇生物技术股份有限公司 2020 年限制性股票激励计划(草案)》,激励计划的股票来源为公司回购股票,拟授予权益总计772.05 万股,占公司股本的0.69%,激励对象共248 人,包括高级管理人员、核心管理人员、核心技术(业务)人员等,首次授予价格为14.60 元/股。

此次激励计划首次授予的限制性股票的解除限售考核年度为2020-2022 年三个会计年度,考核目标均以2019 年净利润为基数,2020-2022 年净利润增长率分别不低于80%、170%、360%,对应2020-2022 年扣非净利润分别不低于3.98、5.97、10.17 亿元。此次股权激励将进一步健全公司的激励约束机制,充分调动核心人员的积极性,推动公司业绩的稳健增长。

研发、产品多维领先,非瘟疫苗潜在催化

研发实力领先。公司是国内首家可以同时开展口蹄疫和非洲猪瘟疫苗研究开发相关实验活动的动物疫苗企业,基于兽用疫苗国家工程实验室、农业部反刍动物生物制品重点实验室和动物生物安全三级实验室(ABSL-3)三个国家级实验室,与金宇美国公司、金宇共立公司共同打造全球动保研发中心,成为动保领域研发创新和技术融合的国际化平台。

新型产品布局丰富,看好长期成长。上半年,公司动物生物安全三级实验室(ABSL-3)获口蹄疫、非洲猪瘟高致病性动物病原微生物实验活动批复和布鲁氏菌实验活动认可,对扩大公司非洲猪瘟疫苗、布病疫苗、口蹄疫联苗等产品的自主研发能力、提高研发效率、丰富研发管线具有积极的促进作用。此外,公司通过与日本共立制药成立合资公司,宠物疫苗亦进入培育期,开拓全球宠物动保市场。

非瘟疫苗临床试验进展顺利。8 月18 日,据农业农村部,由中国农业科学院哈尔滨兽医研究所自主研发的非洲猪瘟疫苗进展顺利,在前期完成候选疫苗株实验室和中间试制阶段研究的基础上,目前已完成疫苗环境释放试验,即将进入扩大临床试验和生产性试验阶段。非瘟疫苗后期如若研发成功上市,公司凭借产品工艺及研发优势将率先受益。

投资建议:

我们预计2020-2021 年公司营收为14.43 亿元和18.32 亿元,同比增长28.03%和26.94%;归母净利润为4.48、6.55 亿元,同比增102.71、46.21%;对应PE 为66.3x 和45.3x,维持“买入”评级。

风险提示:

行业竞争大幅加剧;猪瘟疫情影响行业存栏持续大幅下滑。

华工科技(000988)重大事件快评:转让底价出炉 看好长期发展

类别:公司 机构:国信证券股份有限公司 研究员:程成/刘彬/陈彤/马成龙 日期:2020-09-15

事项:

9月14日晚公司发布公告,公司收到控股股东产业集团的《告知函》,中华人民共和国财政部已原则同意本次公开征集转让。公司控股股东产业集团拟通过公开征集受让方的方式协议转让其持有的公司191,045,514 股股份,占公司总股本的19.00%,转让价格不低于22.44 元/股。本次公开征集转让的实施将可能导致公司控股股东和实际控制人发生变更。如在规定期限内征集到意向受让方,所签《股份转让协议》仍需获得国有资产监督管理机构的批准后方可生效及实施,是否能够获得国有资产监督管理机构的批准以及本次公开征集转让是否能够最终完成存在不确定性。

意向受让方承诺在受让股份后,该等股份锁定期不少于36 个月。意向受让方承诺消除和避免同业竞争,不存在损害华工科技和股东的合法权益的情形。意向受让方应保持华工科技经营管理团队和核心员工队伍的整体稳定,充分保护员工合法利益,并制定具体有效的经营管理团队激励方案或长效激励措施。

本次公开征集期限为 20 个交易日,即 2020 年9 月15 日至2020 年10 月20 日。

国信通信观点:1)校企改革终于落地,控股股东将发生变化,未来股权结构更加有活力也更加健康。2)转让价格不低于22.44 元,整体交易金额不低于43 亿,显示股权受让方诚意。3)受让方股份锁定期不少于三年,并且受让方应具备提升华工科技运营水平和法人治理结构的能力,保障了公司长期发展。4)当前管理层对此次股权转让具备充分的话语权。而且意向方必须制定具体有效的经理管理团队激励方案或长效激励措施,都是有利于公司长期发展的。5)投资建议:校企改革带来光明前景,转让底价出炉,看好长期发展。我们预计2020-2022 年归母净利润7.57/8.47/10.01亿元,同比增速50.6/11.8/18.2%;摊薄EPS 为0.75/0.84/0.99 元,当前股价对应PE 为31/27/23x,维持“买入”评级。

评论:

校企改革终于落地,转让底价出炉

校企改革对公司而言是个很好的契机,通过改革对公司未来战略性发展能植入很好的决策体系及管理架构。9 月14 日晚公司发布公告,公司收到控股股东产业集团的《告知函》,中华人民共和国财政部已原则同意本次公开征集转让。此次控股股东武汉华中科技大产业集团出让19%股权后,仅剩4.91%的股权,控股股东将发生变化。转让价格不低于22.44 元/股,可以算出转让所需资金总量为43 亿元左右,按照市场价格交易,显示股权受让方诚意,也有助于激励机制的推出,提升公司效率。此次转让后,公司股权结构将更加有活力也更加健康,为未来业绩保驾护航。

受让方股份锁定期不少于三年,且必须制定具体有效的管理团队激励方案受让方股份锁定期不少于三年,并且受让方应具备提升华工科技运营水平和法人治理结构的能力,这要求也是当前国有资产控股股东为了引入看好公司长期发展的合作伙伴,保障了公司长期稳定顺畅发展。而且重要的是,对受让方提出的整体交易结构与收购后的一系列制度安排,应与华工科技经营管理团队充分沟通,形成基本共识。这说明了当前管理层对此次股权转让具备充分的话语权。而且意向方必须制定具体有效的经理管理团队激励方案或长效激励措施,都是有利于公司长期发展的。

投资建议:校企转让底价出炉,看好长期发展校企改革终于落地,控股股东将发生变化,未来股权结构更加有活力也更加健康。转让价格不低于22.44 元,整体交易金额不低于43 亿,显示股权受让方诚意。受让方股份锁定期不少于三年,并且受让方应具备提升华工科技运营水平和法人治理结构的能力,保障了公司长期发展。当前管理层对此次股权转让具备充分的话语权。而且意向方必须制定具体有效的经理管理团队激励方案或长效激励措施,都是有利于公司长期发展的。

投资建议:校企改革带来光明前景,转让底价出炉,看好长期发展。我们预计2020-2022年归母净利润7.57/8.47/10.01亿元,同比增速50.6/11.8/18.2%;摊薄EPS 为0.75/0.84/0.99 元,当前股价对应PE 为31/27/23x,维持“买入”评级。

让更多人知道事件的真相,把本文分享给好友:更多"今日最具爆发力的六大黑马(9.17)(3)"...的相关新闻

每日财股

- 每日财股:科达利(002850)

投资亮点 1.公司增长来自于欧洲宁德与Northvolt 项目,且海外订单盈利优于国内。...[详细]