周二机构一致看好的十大金股(9.25)

鸿博股份:收购弗兰德,开奏5g序曲

类别:公司研究机构:国盛证券有限责任公司研究员:丁琼日期:2018-09-21

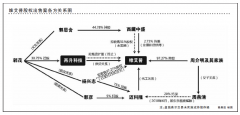

收购弗兰德,5G天线射频龙头。公司传统主业为印刷业务,2018年发布收购天线射频厂商弗兰德预案,收购估值11.5亿元,9月6日公司拟以现金3.45亿元收购弗兰德科技30%股权;19-21年弗兰德业绩承诺扣非净利润0.9/1.2/1.5亿元。首次披露的预案中确定交易的股权比例为75%,后续或还有进一步的收购方案。

弗兰德承华为核心供应商之名,开启5G序章。弗兰德目前是华为天线的主力供应商,主要产品为基站天线、射频器件等。5G在天线端有革新,加上5G基站数目增加和Massive MIMO等技术等应用,大大催生了天线射频端需求。弗兰德有望借助华为等优质平台,享受全球5G红利。市场将弗兰德定义为华为代工商,而觉得缺乏成长性,但我们认为随着主设备商在5G中的话语权越来越强,将占据更大的天线份额,其供应链上的企业将更受益。

借力资本市场,有望打通天线产业链。弗兰德以天线为核心,在上游以及横向有望进行拓展,打通产业链。弗兰德与华为合作10余年,近几年份额稳步提升,有扎实的产业基础,布局值得期待。

5G手握中国科技命脉,华为仍是产业链中心。5G频谱有望于近期落地,在近期政策频繁催化的背景下,5G作为新兴科技行业的基础,在带动产业链回暖、促进就业、培养核心技术等方面有很大作用,5G依然是确定性的投资机会。而华为在全球主设备市场的份额超过30%,依然拥有较大优势,相关供应链企业也将进入红利期。

盈利预测:我们预计公司2018-2020年归母净利润分别为0.15亿元/0.84亿元/2.01亿元。对应估值为209/37/15倍,首次覆盖,考虑公司优质的成长性和确定性,给予“买入”评级。

风险提示:5G建设进度不及预期,影响公司相关业务的风险;设备商技术路线变化,影响公司相关业务的风险;中美贸易战恶化,波及公司相关业务的风险;交易存在不确定的风险。

恒华科技:配售电业务显著发力,商业模式创新提升高增长可持续性

类别:公司研究机构:安信证券股份有限公司研究员:胡又文,徐文杰日期:2018-09-21

事件:恒华科技发布2018年三季报业绩预告,预计前三季度实现盈利1.10亿~1.17亿元(同比+53.20%~+63.25%),其中非经常性损益约为50~300万元。预计Q3单季度盈利3714~4433万元(同比+55%~+85%)。

点评:

配售电兴业务新引擎显著发力,传统业务夯实业绩基石。我们认为,前三季度业绩的大幅增长主要得益于:1)随着电改的深入推进,公司继续积极拓展地方电网公司和试点园区等配售电客户,客户数量持续增长,收入在总收入中的比重已接近一半。盈利质量也明显提升,Q2单季度现金流创历史最佳水平。作为近年来重点发力的新兴业务,成为整体业绩迈上新台阶的重要引擎;2)伴随国家现代配电网建设的持续推进,公司传统优势业务设计和基建版块保持了平稳增长,夯实了业绩的基石。

线上引流+线下服务的商业模式得到市场的充分检验。前三季度,公司依托云服务平台的设计、基建管理、配售电SaaS产品线逐步完善,线上的云服务能力不断提升。同时,线下的设计咨询、基建管控、能效与运维等技术服务与线上服务有机结合,线上、线下全方位的服务模式取得了显著成效。公司以包括SaaS在内的线上软件产品为抓手,以线下技术服务为盈利点的独特商业模式得到了市场的充分检验,服务模式的创新和综合服务能力的提升促进了公司经营业绩的持续增长。

投资建议:公司正着力构建能源互联网生态圈,为能源互联网建设提供全产业链一体化服务。在历经了业务线整合后,设计、基建管理、配售电三大板块的战略布局更加清晰,专业社区逐渐完善,众多SaaS产品陆续上线。预计公司2018-2019年EPS分别为0.70元和0.98元,维持“买入-A”评级,6个月目标价30元。

风险提示:电改进度低于预期

更多"周二机构一致看好的十大金股(9.25)"...的相关新闻

每日财股

- 每日财股:西部超导(831628

投资亮点 1、高端钛合金,低温超导材料龙头。西部超导主要从事高端钛合金和低温超...[详细]