“债牛”时间或不多 权益资产可超配

“留给‘债牛’下半场的时间已经不多了。”近日,富荣基金常务副总经理兼首席投资官苏春华在接受记者采访时表示,经过去年的深度调整,今年股市有望迎来恢复性上涨,全年可以超配权益类资产。

去年加盟富荣基金的苏春华,拥有25年金融从业经验,先后在券商、银行等金融机构供职。从1996年起,他还参与了中国银行间债券市场的创建和发展,在金融市场特别是固定收益市场业务方面,对市场和政策具有较强的敏感性。

固收类资产配置需冷静

苏春华在固收领域有着丰富的经验和高度的敏感性,善于把握确定性机会。2007年,苏春华带领团队在十年期国债收益率达到4.5%时,果断入手持有,在其后2008年国际金融危机时赚得10多亿元的资本收益。

自去年加入富荣基金以来,苏春华带领的固收团队也取得不俗成绩。据海通证券公布的2018年基金公司固定收益投资能力排行榜显示,富荣基金固收产品2018年全年收益率达8.25%,在106家公募基金公司中排名第4。今年以来,该团队管理的纯债基金表现尤为突出。据银河证券基金研究中心数据显示,截至3月27日,今年以来该团队管理的富荣富祥纯债、富荣富兴纯债收益率排名在356只同类基金产品中包揽了前两名。

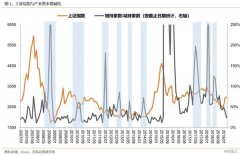

苏春华告诉记者,从当前时点看,未来两个季度长期债券将进入高风险领域,利率下行的空间逐步收窄,利率债多头风险将逐步显现。

“去年以来的债券牛市进入了下半场,未来空间将逐步收窄。”苏春华分析称,今年前两个月的经济数据出现了多重稳定的信号,包括宏观总体杠杆企稳、投资增速趋稳、人民币汇率保持稳定、信贷增速企稳、市场流动性企稳、市场预期企稳等。

苏春华预计,今年下半年经济各项主要指标将逐步由下行转为平稳。在此情况下,配置长期债券时需要保持警惕。

基于以上分析,苏春华建议,在固收类资产的配置方面需要冷静观察,建议下半年逐渐适当收缩久期,并逐步降低杠杆。与此同时,要保持对信用风险的关注,备好信用风险“探雷”工具。

超配权益资产

“择机减持长期债券,超配权益资产。”对于当前时点的大类资产配置,苏春华认为,权益类产品将有比较大的机会。

进入2019年,A股市场大幅上涨。在苏春华看来,这是A股在2018年非理性下跌后的一轮恢复性行情,未来A股仍有一定的理性上涨空间。

“全年看,应该是震荡上涨趋势。”苏春华分析称,看好权益类资产主要有以下几个方面的原因:第一,资本市场的地位大大提升。第二,估值方面,A股目前处于合理估值区间,这对长期投资者有较大吸引力,可以吸引长期资金入市。第三,流动性方面,目前银行间市场资金充裕,同时市场利率也处于低位,流动性保持合理充裕有利于股市发展。第四,监管上,“敬畏市场、敬畏法治、敬畏专业、敬畏风险”这一系列政策理念的提出,对股票市场长期稳定健康具有很大的支撑作用。

持有优质股票放弃空头策略

在投资策略上,苏春华建议:一是持有股票,放弃空头策略;二是持有优质股票,精选业绩较好的个股;三是持有强势股票,挑选市场动量较强的板块;四是长期持有股票,不宜频繁短线操作。

具体到看好的投资主题或板块,苏春华表示,一是有创新因子的行业板块。这不仅要看企业的盈利能力,更要看企业的研发投入占比情况,研发投入较高的企业,未来业绩爆发的空间将相对较大。比如5G、人工智能、高端制造,以及拥有独立知识产权和较深科技“护城河”的企业等。二是非银金融板块,比如保险、券商等板块将率先从股市上涨中分享红利。

苏春华认为,设立科创板并试点注册制,是当前我国资本市场改革发展的头等大事,前景光明。他建议个人投资者做好收益和风险的匹配,优先选择通过公募等渠道参与,分享未来科创板发展的投资收益。

下一篇:中国债券今起纳入国际主要债券指数

更多"“债牛”时间或不多 权益资产可超配"...的相关新闻

每日财股

- 每日财股:金科股份(000656

投资亮点 1、金科地产集团股份有限公司及控股子公司对外担保总额超过最近一期净资...[详细]