可转债发行上市超500亿元 规模接近去年全年

截至4月18日,按照上市日来计算,今年以来,A股上市公司发行可转债融资超过500亿元,已接近2017年全年水平。根据Wind统计,可转债融资规模占总融资规模接近10%,创下近5年来新高。接受证券时报记者采访的券商研究人员表示,市净率(PB)过高的公司发行转债融资规模存在劣势,但是在政策推动下转债成了不少上市公司再融资的近乎唯一选择。

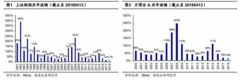

可转债融资占比创新高

2017年,监管部门对上市公司通过发行可转债融资给予政策倾斜以来,更多上市公司转向可转债融资。据Wind数据显示,今年截至2018年3月,A股通过可转债发行融资546.05亿元,接近2017年全年602.72亿元的水平。具体来看,1至4月,分别有17家、2家、6家,以及3家上市公司成功发行可转债,依次实现融资343.48亿元、50亿元、91.27亿元和61.3亿元。

从数据可以看出,在今年1月创下发行家数和融资规模的新高之后,2月份以来,可转债发行有所降温。

中信证券研究部债券分析师余经纬向证券时报记者解释,可转债发行减少主要因3月底至4月底是年报季,发布年报前拟发行的上市公司可转债需补充业绩快报,年报发布后拟发行则需先处理分红,分红结束后才可以进行再融资。预计5月份可转债发行节奏会恢复。

中金公司指出,转债需要在业绩分配完成后方可发行,自2月以来,由于补年报数据及业绩分配的要求,转债发行进度并不快。从近期几个新券上市的估值水平来看,如长证、星源等,总体要比老券稍低,尤其是正股资质好的老券,反映出更为真实的边际需求。

中金公司表示,近期虽然发行不多,但审核过会、核准的进度并未陷入停滞,预计在5月中旬之后,也就是上市公司多数完成业绩分配之时,开始逐步出现好转。

按照行业来看,银行、多元金融、技术硬件与设备仍然是发行可转债的“大户”。今年以来,成功发行可转债的上市公司融资规模前十中,银行占据四席。其中,宁波银行以成功发行100亿元可转债居首。紧随其后的是长江证券、蓝思科技、东方财富。

从规模上看,银行是发行可转债的绝对主力。余经纬解释,银行一直以来乐忠于发可转债,主要因为可转债转股后可直接计入核心资本,增加资本金。虽然发行可转债与发定增一样可能会出现溢价发行的情况,但可转债可以通过利息补偿来进行弥补,相对定增具有一定优势。

近期有银行可转债破发主要还是受市场环境影响,银行股疲软,增加破发概率。一般来讲,从可转债发行到上市,中间一段时间正股的波动将会显著影响转债上市价格。

目前来看,受政策推动影响,定增受限,越来越多的发行人愿意发可转债。余经纬告诉记者,若发行人选择定增,则发行规模不超过股本的20%,若发行可转债,发行规模不超过净资产的40%。事实上,PB过高的公司发行转债融资规模存在劣势,但是在政策推动下可转债成了不少上市公司再融资的近乎唯一选择。

年内22家公司

可转债方案获通过

据记者统计,今年以来,共有26家上市公司可转债融资项目申请上会,其中,22家获通过、1家未通过、2家暂缓表决、1家撤回材料,通过率为84.6%。

在余经纬看来,过去可转债几乎没有被否的情况,现在过会率其实是有所降低的。但可转债的过会率比IPO仍然高很多,这主要还是可转债的发行人是已上市公司,且发行可转债的财务要求很高,质量还是很好的,与IPO没有太大可比性。

发审委公布了对11家公司项目询问的主要问题,主要覆盖风险计提、合规管理、偿付能力等方面。

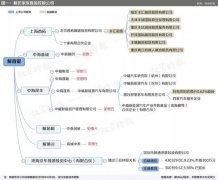

2017年9月,三七互娱发布可转债预案公告称,公司将公开发行总额不超过21亿元的6年期A股可转换公司债券,并给予原A股股东优先配售权。1月15日,该申请未获证监会发审委审核通过。

发审委指出,发行人2013年10月发起设立极光网络,2014年9月发行人将20%股权以0.075亿元价格出让给胡宇航。本次募集资金拟使用14亿元买回胡宇航所持极光网络20%股权。而当前,游戏行业近年增长率下降。发行人报告期页游业务大幅下滑。请发行人代表说明,以0.075亿元价格向胡宇航出让极光网络20%股权,又拟以14亿元价格收购该股权的商业逻辑,以14亿现金收购其少数股权的必要性及合理性,是否损害上市公司股东利益。

发审委也认为本次募投项目中购买版权游戏(拟使用募集资金1.72亿元)、IP版权金(拟使用募集资金0.26亿元)等2个募投项目未在募集说明书中明确具体投资标的项目的合理性存疑。

此外,发审委还关注了高能环境此前取消重大资产重组是否影响到本次可转债发行,奇精机械可转债采用股份质押和保证的担保方式中担保人的履约能力,海澜之家近年来存货账面价值逐年上升带来的商业模式风险,联泰环保募投项目取得是否合规,以及景旺电子涉诉案件最新进展和信息披露情况等。

据证监会最新数据,截至4月12日,22家上市公司可转债项目已过会,等待发行。其中,顾家家居、广电网络、华通医药、凯中精密、盛路通信等公司均为去年11月、12月的过会项目。可转债批文自核准发行之日起6个月内有效。这意味着,上述企业批文的有效期所剩不多。

上一篇:金融债权维护答卷背后的故事

下一篇:降准引发暴涨 债市乐观情绪升温

更多"可转债发行上市超500亿元 规模接近去年全年"...的相关新闻

| >> 降准引发暴涨 债市乐观情绪升温 | >> 可转债发行上市超500亿元 规模接近去 |

| >> 金融债权维护答卷背后的故事 | >> 降准送甘霖 债市上涨空间进一步打开 |

| >> 央行未进行逆回购操作 当日实现零投 | >> 债市:突破还是赶顶 且行且清醒 |

| >> 储蓄国债开售 16家银行可申购 | >> 有利因素累积 债券价值提升 |

| >> 国开债招投标表现平稳 | >> 口行债中标收益率较低 |

每日财股

- 每日财股:昭衍新药(603127)

投资亮点 1、公司主要从事以药物非临床安全性评价服务为主的药物临床前研究服务和...[详细]