江苏银行股权遭贱卖 银行股份折价流拍为何成常态

今年以来,上市银行股份频遭股东减持,甚至遭遇折价“贱卖”, 而众多农商行股权转让受冷遇、降价流拍的现象更是成为常态。

9月12日晚间,华光股份发布调整江苏银行股票出售授权价格的公告,宣布因股价持续下跌,将江苏银行原定出售价格不低于7元/股改为不低于6元/股。蓝鲸财经发现,除江苏银行之外,今年以来,已有宁波银行、上海银行、贵阳银行、光大银行、张家港行、交通银行等多家上市银行遭遇股东减持。

不仅上市银行股份频遭出售,那些无法在二级市场交易的非上市银行也在拍卖平台上屡屡被抛售。蓝鲸财经统计发现,今年以来,阿里司法拍卖平台上已有近3000起银行股权拍卖交易,而其中绝大部分为农商行股权交易。

银行股权这一曾经的“香饽饽”为何魅力不在?对于银行股权频遭抛售甚至折价流拍的现象,经济学家宋清辉向蓝鲸财经分析道:“原因有三:一是受‘两参一控’监管影响,持有多家银行股权的股东被迫出售股权;二是在经济下行压力加大背景下,部分银行持股股东为缓解流动性压力或改善业绩而不得不出售银行股权;三是部分经营不善的中小银行发展前景不明朗,股东长期持有的意愿不足。”

多家上市银行股权遭股东减持

昨日晚间,上市公司无锡华光锅炉股份有限公司(华光股份)发布关于调整江苏银行股票出售授权价格的公告称,公司拟于2018年出售持有的江苏银行全部股票829.42万股,现将原定出售价格不低于7元/股改为不低于6元/股。这一售价调整令华光股份投资上市银行的收益直接缩水了800多万。

此前,华光股份曾于今年4月19日公告,公司拟适时出售持有的江苏银行全部829.42万股股票,而出售价定在不低于7元/股。华光股份表示,出售银行股票是为了优化公司资产结构以及更好地满足公司未来发展的资金需求。

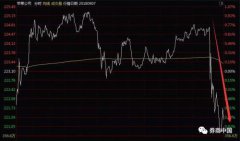

华光股份并未明确“适时”出售具体是什么时候。江苏银行的股价图显示,华光股份首次公布出售公告的4月19日当日江苏银行收报于7.2元/股,而不久之后,江苏银行的股价持续走低,昨日收盘价为6.22元/股,不到5个月股价下跌近14%,已经远低于华光股份此前公告的7元/股的出售价格。

对于降价出售江苏银行的原因,华光股份在公告中解释称,“由于今年以来股市行情受到重挫,包括江苏银行在内的股票股价持续下跌,公司原授权条件已无法满足要求。”

不过,考虑到目前的股市行情和流动性情况,不知道这次华光股份此次定下的不低于6元/股的出售价格是否还会再次被跌破,毕竟昨日收盘价6.22元/股距离华光股份拟定的6元/股的出售底价也没有太大的下跌空间。

江苏银行股价图

事实上,这并非江苏银行近期的唯一减持。此前,上市公司江苏吴中曾公告称,公司6月22日至28日期间通过集中竞价交易系统出售江苏银行股票1191.09万股,成交总额7582.98万元。此外,9月11日,上市公司东方锆业亦公告拟以1.2亿出售手中澄海农信社的股权。

今年以来,在银行股价屡创新低、跌破市净率的大潮下,已有不少上市银行遭遇股东的减持。蓝鲸财经根据财汇金融大数据终端、同花顺i问财等统计发现,今年以来,已有包括光大银行、宁波银行、张家港行、交通银行、上海银行、贵阳银行在内的多家银行遭遇股东减持。

其中,宁波银行曾多次遭杉杉股份、华茂集团等股东的减持共计4504万股,占流通股比例高达1%。

农商行股权折价甩卖,接盘侠稀缺

除了上市银行以外,还有许多非上市银行近年来通过拍卖途径转让的股权。由于没有上市或挂牌,缺少二级市场,非上市银行不能像上市公司一样在交易所自由买卖,所以拍卖成为了非上市银行股权转让的一个重要途径。

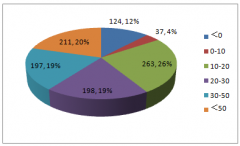

据蓝鲸财经统计,今年以来,阿里司法拍卖平台上共有近3000起银行股权拍卖交易,而其中逾2000起为农商行拍卖交易,这当中折价拍卖甚至流拍的情况数不胜数。

由于农商行多由当地农信社合并而来,员工持股和自然人持股比例比较高,由于股权分散且个人股东较多的原因,所以会出现众多个人拍卖银行股权的挂牌。尽管农商行持股者不断将股权出售,但接盘的人却是少之又少。而且,许多农商行将股权折价多次后才成功卖出,更有不少农商行的股权以流拍告终。

以日前刚结束股权拍卖的黑河农商行为例,据阿里司法拍卖平台信息显示,9月4日,该行8%的股权被黑龙江兴安矿业开发集团有限公司竞买,成交价为9408.024万元,而其实早在今年4月,黑河农商行8%的股权即开始了第一次拍卖,不过当时的起拍价定为1.25亿元,今年6月,又不得已将起拍价改为1.17亿元,两次结果均为流拍。到今年9月4日,起拍价降至9408.024万元才竞拍成功。

黑河农商行拍卖情况

股东长期持有的意愿不足

为何曾经的“香饽饽”似已魅力不在?对于银行股频频遭遇减持甚至降价出售的现象,经济学家宋清辉向蓝鲸财经分析道:“银行股权转卖的原因有三个:一是受‘两参一控’监管影响,持有多家银行股权的股东被迫出售股权;二是在经济下行压力加大背景下,部分银行持股股东为缓解流动性压力或改善业绩而不得不出售银行股权;三是部分经营不善的中小银行发展前景不明朗,股东长期持有的意愿不足。”

根据今年初发布的《商业银行股权管理暂行办法》,同一投资人及其关联方一致行动人作为主要股东入股商业银行的数量不得超过2家,或控制商业银行的数量不得超过1家。部分公司转让所持银行股份就是出于监管原因。

除此以外,农商行资产质量不佳也成为股权遭冷遇的一大关键因素。“如今在金融去杠杆的背景下,中小型银行的压力也越来越大,尤其是农商行,资产质量问题凸显,使得投资者望而却步。”一位银行业内人士向蓝鲸财经说道。

资料显示,截至今年二季度末,农商行的不良贷款率上升幅度明显,由一季度末的3.26%升至二季度末的4.29%,上涨1.03个百分点;拨备覆盖率由一季度末的158.94%降至二季度末122.25%,下降36.69个百分点。

此外,现行的《中国银监会农村中小金融机构行政许可事项实施办法》等行业规章制度对农商行股东的持股比例作出了明确的限定。单个境内非金融机构及其关联方合计投资入股比例不得超过农村商业银行股本总额的10%,单个自然人及其近亲属合计投资入股比例不得超过农村商业银行股本总额的2%,职工自然人合计投资入股比例不得超过农村商业银行股本总额的20%等。而这也被业内猜测成为造成农商行股权频繁转卖的主要原因。

“农商行股权早已经不再是投资者眼中的‘香饽饽’,流拍、折价也已成常态。这与监管趋严不无关系。监管对银行的持股持续收紧,这也是农商行的股权拍卖较为常见得主要因素。”经济学家宋清辉向蓝鲸财经坦言。

更多"江苏银行股权遭贱卖 银行股份折价流拍为何成常态"...的相关新闻

每日财股

- 每日财股:豫园股份(600655

投资亮点 1、公司合计持有招金矿业(1818HK)25.73%的股份,为招金矿业第二大股东。...[详细]