各大银行中报显示信用卡仍是香饽饽

互联网消费金融的快速发展,不免让人怀疑传统银行信用卡业务是否受到冲击?近期各大银行陆续披露了2018年中期财务报告,让信用卡业务衰落的言论不攻自破。

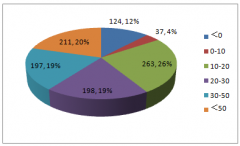

央行数据显示,截至2018年6月末,全国银行信用卡和借贷合一卡在用发卡数量共计6.38亿张,环比增长4.17%,全国人均持有信用卡0.46张;银行卡授信总额为13.98万亿元,环比增长6.40%。信用卡业务仍是银行的香饽饽,但各银行的策略也有所分化。

工行累计发卡量位居榜首

融360统计各银行半年报数据显示,截至2018年6月末,工商银行的信用卡累计发卡量达到1.56亿张,环比增长9.09%,位居各行首位。而中国银行上半年信用卡累计发卡量环比增长了52.04%,跨入“亿张俱乐部”。农业银行也紧随其后,累计发卡量为0.93亿张,如无意外,将在2018年下半年成为“亿张俱乐部”新成员。

另外,从各银行上半年新增发卡来看,招商银行新增发卡量1421万张,同比增长达121.34%,发卡量和增长率两个方面都独占鳌头。除招行外,中信银行新增发卡量的增长速度也翻了一番,增长率达104.25%,新增863.27万张。不过还有两家银行新增发卡量出现负增长,浦发比去年同期减少超1/5,农行也减少了11.25%。

七家银行信用卡交易额过万亿

目前已披露中报的银行中,7家银行2018年上半年的信用卡交易额在万亿级别。其中招商银行的信用卡消费额最高,为1.82万亿,除此之外,交通银行、建设银行、工商银行、平安银行、光大银行和民生银行也跻身万亿信用卡交易额大军。

从信用卡交易量的同比增长率来看,3家银行超过50%。其中,浙商银行由于基数较小,增速高达171.17%;兴业银行和浦发银行也都在65%左右;国有银行除了交通银行外,建行、工商银行和农业银行的增长相对稳健,控制在20%左右;其他银行都在40%至50%之间。

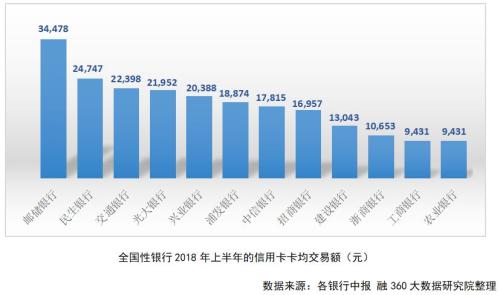

从卡均交易额来看,邮储银行以34478元居首;民生、交行、光大和兴业也在20000元以上;浦发、中信和招行位列第三梯队,卡均交易额在15000至20000元之间;工行上半年的总交易额虽然排名靠前,但由于其累计发卡量远高于其他银行,平均下来卡均交易额不足万元,和农行并列最低。

三家银行卡贷余额超5000亿

央行数据显示,截至二季度末,银行卡授信总额为13.98万亿元,环比增长6.40%;银行卡卡均授信额度为2.19万元,与2017年末相比增长了3.30%,银行信贷规模持续扩大。

其中建设银行的贷款余额最高,为6313.05亿元;工商银行和招商银行也超过5000亿;交通银行紧随其后,贷款余额4977亿,破“5”在即。

在贷款余额方面,平安银行较去年增加了1777.74亿元,增速高达85.49%;交行、建行、工行、民生和光大的贷余规模也同比增加了1000亿元以上。

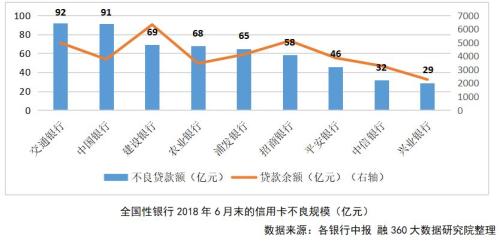

两家银行不良规模超90亿元

央行数据显示,2018年第二季度末,银行卡授信总额为13.98万亿元,环比增长6.40%;银行卡卡均授信额度2.19万元,与2017年末相比增长了3.30%;授信使用率为44.76%,比上年末增长了0.49%。银行信贷规模持续扩大。

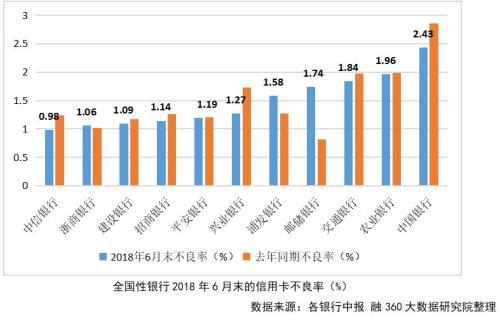

从已披露年报的信用卡大行来看,大部分银行的信用卡的不良率较2017年同期都有所下降,信用卡的资产质量仍整体向好。其中,中信银行的信用卡不良率最低,为0.98%;兴业银行不良率降幅最大,为1.27%,同比下降0.46个百分点;而中国银行在同比下降0.43个百分点之后,仍高达2.43%;建行、平安和农行的信用卡不良率基本保持平稳略有下降。

从不良规模来看,交通银行和中国银行的信用卡不良贷款额都超过90亿元;建行、农行和浦发的不良规模在60-70亿元之间;招行虽然贷款余额在5000亿大军,但风控水平较好,不良率低,其不良规模也较低,不到60亿元;中信和兴业的不良规模最低,在30亿左右。

融360金融分析师李万赋向中国财富网分析,不论是从数量还是质量来看,与2017年相比,商业银行的信用卡业务整体上发展得更快更稳健,信用卡业务仍是银行的香饽饽,但各银行的策略也有所分化。其中,交行显示出大力开发信用卡存量客户消费需求;中信银行表现出对信用卡业务的极度重视;平安银行信用卡业务虽然亮眼,但与去年下半年相比增速已经有所放缓;浦发银行则继2017年大力扩张信用卡业务后开始收缩,不良率有所上升。

更多"各大银行中报显示信用卡仍是香饽饽"...的相关新闻

每日财股

- 每日财股:豫园股份(600655

投资亮点 1、公司合计持有招金矿业(1818HK)25.73%的股份,为招金矿业第二大股东。...[详细]