石油暴跌真正的原因:解读2020沙特俄罗斯价格战起因经过

3月6日晚间,沙特阿拉伯阿美石油公司发布公告,出人意料地宣布大幅下调4月份原油的官方售价,涉及销往所有目的地的所有等级原油。而且,计划大幅度地提高石油产量,表示会在4月份将产量提高到每日1000万桶以上。这项举措,被认为是在OPEC+与俄罗斯没有就增加每日减产150万桶计划达成协议后,沙特阿拉伯的“自杀性”报复行为。

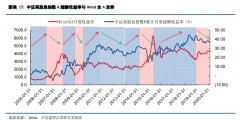

对此,国际市场立刻做出强烈反应。翌日,WTI原油主力期货合约价格收跌10%,跌破43美元/桶,创2016年8月以来新低;布伦特原油跌破47美元/桶,刷新2017年6月以来低点。至此,2020年第一季度尚未结束,WTI原油的跌幅就近1/3,布伦特原油跌逾30%。

3月9日,美国总统特朗普与沙特王储本·萨勒曼通话,讨论全球能源市场情况,调停沙特俄罗斯关系的意味十分浓厚。可是,沙特阿美首席执行官Amin Nasser当日表示,4月原油供应量增至1230万桶/日,较其最大产能还要高出30万桶/日,并暗示可能动用其库存。

当日,世界原油期货市场更是一片血雨腥风,伦敦布伦特原油期货开盘即大跌30%,盘中最低触及31.02美元/桶,纽约轻质原油期货最低价格达到27.96美元/桶。这是自1991年海湾战争以来世界石油市场上最为严重的一次大震荡。

当前的全球原油供给,已经形成了美国、俄罗斯和沙特的“三足鼎立”之势,原油的价格在很大程度上也由这三家的产量来决定。此外,新欧佩克成员国(OPEC+,原欧佩克成员国+俄罗斯)的原油产量,占到了全球产量的将近一半之多。为了遏制美国页岩油产量提升所带来的跌跌不休的油价,沙特邀请了俄罗斯加入减产的行列中来。俄罗斯自从加入欧佩克减产联盟后,其原油的产量不仅未减,反而由原来的800万桶/日增加到了1120万桶/日,其在原油市场上的份额也越做越大。近日,沙特提议延长将于今年3月底结束的每日减产210万桶的计划,并在此基础上每日再减产150万桶,直至2020年底。这也就意味着全球每日将减少石油产量360万桶,相当于全球3.6%的供应量。

然而,俄罗斯却表示并不愿意加入这个减产协议中去,并且,希望沙特等国能继续通过减产的方式来抬高油价。俄罗斯的做法,无疑激怒了沙特。于是,沙特阿美决定将4月卖往美国的原油销售价格下调7美元/桶,将亚洲的原油销售价格下调4美元-6美元/桶,同时,还下调了欧洲原油的销售价格。如果以决定调价当日的纽约交易所WTI原油的交易价格41美元/桶来计算,这样的折扣相当于让利17%。对比俄罗斯在同类原油最大折扣只能下调2美元/桶而言,沙特也是做好了杀敌一千自损八百的准备。

沙特的做法,对于原本就低迷的原油市场需求雪上加霜。为了做到抢占市场份额,沙特算是付出了很大的代价。沙特这样的“自杀式”攻击,主要目的是以最激烈的方式,向俄罗斯施加最大的压力,逼迫俄罗斯重新回到谈判桌上。

油价的罕见暴跌,让市场产生了严重的恐慌情绪,因为历次油价的大跌都会带来很大的金融风险乃至造成金融危机,而金融危机又导致石油需求的疲软,形成恶性循环。从历史上看,每一次油价的暴跌,跌幅都到了50%—70%。比如,1997年,因亚洲金融危机导致原油市场需求出现了疲弱,原油价格在一年之内跌幅超过了50%,布伦特原油在1998跌至9.5美元/桶的历史最低点。2008年,全球金融危机导致原油需求前景恶化,油价在一年内跌幅超过70%,布伦特原油从100美元/桶跌到30美元附近。

沙特阿拉伯当下的做法,无疑会损害所有产油国,首当其冲的当然是美国、沙特自身和俄罗斯。通过页岩油革命,从2013年开始,美国的页岩油产量就超过了其传统的原油产量,一举成为全球第四大产油“渠道”。如今,美国页岩油日均产量超过了920万桶,占全球原油总产量的9.2%。油价下跌将会重击美国的原油生产。2014-2015年,沙特为了阻止美国页岩油而大幅增产,曾联合欧佩克大幅压价,逼迫很多页岩油产商走上了破产的道路。这次美国也可能重演当年的局面。对沙特来讲,由于其多元化改革计划的失败,石油仍是其最主要的收入来源,而其2020年的预算,基于58美元/桶的油价依然赤字6.4%。所以,沙特阿拉伯的做法,不仅打击了俄罗斯、美国等产油国,也把它自己推到了“罗生门”——人世与地狱的界门。

城门失火,殃及池鱼。油价的暴跌,除了影响到产油国石油行业之外,也会给其它行业带来一连串的伤害。那么,油价的暴跌,谁会遭受“池鱼之殃”呢?或者,谁是那些被殃及的“池鱼”呢?

第一个遭受殃及的“池鱼”是股市,尤其是处在风口浪尖上的欧美和中东股市。而美国所受到的冲击尤为受到关注,美国连续11年的大牛市泡沫会不会因为油价暴跌而被刺破更是国际关注的焦点。

3月9日,受油价影响,美股开盘后4分钟,标普500指数就暴跌7%,罕见地触发了美国股市的第一层熔断机制,美股暂停交易15分钟,这是美股自1988年制定熔断机制以来出现的第二次熔断(第一次是1997年),也是1997年1月熔断机制调整为现行规则后的第一次熔断。美股三大指数均收跌超过7%,其中,道琼斯指数下跌2013.76点,创1915年以来单日下跌纪录,市值蒸发了3万亿美元,约合人民币21万亿元。至3月11日,受疫情蔓延和石油罗生门等影响,道琼斯指数已从近期高点29568.57点下跌逾6千点,跌幅超过了20%,正式进入“技术性熊市”,以致特朗普不得不宣布一系列的救市措施。3月11日,特朗普宣布停飞美欧航班、减税、释放2000亿美元流动性等救市措施。但市场却不买账。就在他发布救市措施演讲后,道琼斯期货续跌1000点。中东、欧洲、日本股市也遭受同样的重创。沙特阿美石油公司,于3月7日一天,就跌去了相当于1.2个中国石油公司的市值。

值得说明的是,全球大量的能源企业在美国股市上市融资,低油价直接导致这些企业的股票大幅下跌。而股价的下跌,可能会触发企业债券的违约浪潮。

研究公司Dealogic的数据显示,仅2016年一年,美国的油气生产商,就从股市和债市一共筹集了566亿美元。当年,约有超过6700余家的中小企业在华尔街金融机构的支持下,向美国页岩油勘探公司支出了至少6000亿美元另类投资。这些都是长期的股权投资或债务融资,绝大部分尚未退出,近几年还在不断增加。然而,由于低迷的油价,不少油企不能兑付乃至破产。截至到2019年9月底,超过33家页岩油企业申请了破产,其中,仅5月-9月四个月,申请破产的油企就占了27家,而这个数字基本相当于2018年美国全年的破产企业申请数。以2019年10月申请破产的EP Energy为例,该企业负债高达46亿美元,分文无从追回。股市崩盘、油企倒闭,会给股民以及这6700多家中小企业带来怎样的灾难,不言而喻,也可想而知。

近年来,美国的信贷市场成为股市的主要支柱,为高收益行业的上市企业提供了数万亿美元的回购资金,用于上市公司回购自己的股票。如果这类高收益行业(能源密集型行业就是其中之一)出现不可预见的巨大损失,信贷周期就可能会遭到破坏。如果信贷周期破裂,回购、并购活动就将偃旗息鼓,股市的高估值泡沫,就将面临破裂的风险,就会带来系统性的金融风险,乃至出现类似于2008年那样的全球金融危机。

遭受池鱼之殃的肯定逃不掉银行等金融机构。美国的绝大部分银行,大量地为页岩油企业提供贷款担保和低利率贷款。据我了解,美国页岩油开采成本很高,盈亏平衡点一般都在46美元/桶左右,一旦油价长期徘徊在46美元/桶以下,大部分页岩油企业将无法偿还债务,就会大幅度地增加银行的坏账率,而目前的WTI价格已经远远低于这个盈亏平衡点了,就看持续的时间有多长。

2008年,由贝尔斯登的破产而引发大规模的违约浪潮,导致次贷危机,并引发全球金融风暴。当下的美国会不会犹如2008年的情况,因为沙特-俄罗斯之间发生的石油罗生门而引起“页岩油金融危机”和其它系统性金融风险,直至引发全球金融/经济危机,已成为国际关注点,谁也无法排除这个可能。3月10日,现年已经90岁高龄、在资本市场上“摸爬滚打”、身经百战了64年的沃伦·巴菲特接受采访,针对3月9日道琼斯指数狂泻2000多点,美股触发熔断时表示,他一辈子也没有见过这种场面,这是新冠肺炎疫情和原油动荡一起造成的结果。他强调说,这样下去,市场将会被锤晕了。

总之,沙特阿拉伯-俄罗斯之间的石油罗生门,除了石油行业遭到重创之外,也会导致其它行业遭受池鱼之殃。这也是悬在美国空中的达摩克利斯之剑。

(作者为中央统战部党外知识分子建言献策专家组财金组秘书长、全国工商联国际委员会委员、北京约瑟投资有限公司董事长)

下一篇:中国云计算市场最新排名:阿里云第一,份额上涨至46.4%

更多"石油暴跌真正的原因:解读2020沙特俄罗斯价格战起因经过"...的相关新闻

每日财股

- 每日财股:西麦食品(002956)

投资亮点 1.公司的主营业务为燕麦食品的研发、生产和销售。公司自成立以来,始终坚...[详细]