500亿级基金经理调仓曝光:张坤加仓腾讯控股 刘格菘加仓康泰生物

公募基金2022年二季报已经进入密集披露期,多位“500亿元级基金经理”重仓股和投资方向也随之曝光。

二季度,管理规模近千亿元的“公募一哥”张坤加仓腾讯控股,减持洋河股份、泸州老窖;管理规模超过650亿元的刘格菘加仓康泰生物、隆基绿能,减持小康股份;另一位“500亿基金经理”李晓星则减持了分众传媒、紫金矿业。

张坤:加仓腾讯控股

7月20日,“公募一哥”张坤掌舵的易方达蓝筹精选、易方达优质精选混合(QDII)、易方达优质企业三年持有、易方达亚洲精选股票(QDII)四只基金披露了2022年二季报。

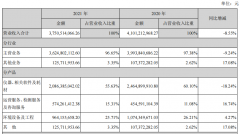

二季度末,张坤的管理规模为971.37亿元,比一季度增加122.09亿元,向千亿基金经理逼近。

从仓位上看,张坤在二季度依旧保持了高仓位运作,四只基金的权益资产仓位均超92%。张坤二季度对持仓结构进行了调整,增加了医药等行业的配置,降低了科技、金融等行业的配置。

从基金收益来看,张坤管理的四只基金在二季度均实现正收益并跑赢了业绩基准,基金净值增长在7.78%到13.7%不等。

张坤所管规模最大的基金易方达蓝筹精选在二季度末规模达627.79亿元,报告期内基金份额净值增长率为13.20%,同期业绩比较基准收益率为4.83%。

二季报显示,五粮液、洋河股份、泸州老窖、贵州茅台四只白酒股为易方达蓝筹精选前四大重仓股。此外,腾讯控股、香港交易所、招商银行、伊利股份、美团-W、药明生物均进入了该基金前十大重仓股行列。

从持仓变动来看,二季度易方达蓝筹精选加仓腾讯控股50万股。但是,对重仓的四只白酒股进行了不同程度的减持,分别减持洋河股份230万股、泸州老窖182万股、五粮液146万股、贵州茅台13.3万股。

站在三季度初,张坤认为再次正确预判中国和美国经济和股市的表现可能也是相当困难的任务。虽然判断未来很难,但做投资实质就是在对一个个企业的未来做出判断。希望在做判断时更多回归常识或者事物的基础概率,例如,这家企业提供的产品或服务未来是否被客户持续需要且增长?外来者模仿这家企业的业务是否足够困难?生意模式能否产生充足的自由现金流(不依赖外部资本就能持续增长)?是否具有良好的企业治理并对股东友好(良好的成本费用管控、低估时积极回购、高标准的再投资等)?对于科技企业,是否有足够的资源和机制吸引并留住全球最顶尖的人才?

“我们认为,上述这些因素一方面对企业的发展前景十分重要,另一方面在5-10年内发生变化的可能性较小(但并非为0,因此需要时常做评估)。与之对应,一部分市场因素(例如短期经济波动、行业短期供求失衡等)对于短期市场的影响十分显着,但在长周期内并不重要,当这些因素不利时,就为长期投资者买入优秀公司提供了更好的赔率。”张坤指出。

刘格菘:加仓康泰生物

同样于7月20日披露基金二季度报的,还有顶流基金经理刘格菘。

二季度末,刘格菘在管6只基金,规模合计超过650亿元,也是妥妥的“500亿基金经理俱乐部”成员。

其中,广发小盘成长是刘格菘的代表作,二季度末规模达116.06亿元。

二季度末,广发小盘成长保持高仓位运行,股票仓位91.91%。报告期内,该基金A类和C类基金份额净值增长率分别为14.36%、14.24%,同期业绩比较基准收益率为3.00%。

广发小盘成长二季度末前十大重仓股为:小康股份、晶澳科技、隆基绿能、锦浪科技、圣邦股份、亿纬锂能、国联股份、龙佰集团、福莱特、康泰生物。

从前十大持仓变动情况来看,二季度广发小盘成长加仓康泰生物476.43万股,并分别加仓所属电力设备行业的隆基绿能(403.94万股)、锦浪科技(170.58万股)、晶澳科技(140.68万股)。

二季度,广发小盘成长减仓小康股份249.97万股,但小康股份依旧是该基金的第一大重仓股,持股市值达12.58亿元。

“从长周期看,基本面的趋势是决定资产价格的核心因素。随着基本面的趋势力量成为资产定价的核心,下半年市场整体波动率可能会回到历史正常区间水平。”刘格菘在二季报中指出。

从微观视角纵观历史上创新引领经济发展的经济体的成功经验,刘格菘认为以下几点至关重要:一是,工业体系的完备性是创新发展的重要支撑。二是,产业集群效应决定了创新发展的效率。三是,市场深度与知识产权保护决定了创新回报。

刘格菘认为上述三点是一个经济体能否成功进入内生性创新引领发展阶段的重要条件,中国已经建立的全球比较优势产业链正在进入快速发展的通道,同时可以预见正在建立比较优势的产业链也会越来越丰富。科技创新、高端制造类资产成为新时代背景下的“核心资产”越来越成为可能,随着建立全球比较优势产业链的增多,创新回报加强,此类资产的周期性业绩波动幅度同历史相比会不断减小。

李晓星:重仓贵州茅台

7月20日,另一位“500亿级基金经理”李晓星也发布了其所管基金的二季度报。

二季度末,李晓星管理的10只基金规模合计550.91亿元。其中,只有银华心佳两年持有是李晓星独自管理的基金,基金规模达128.18亿元。报告期内,银华心佳两年持有基金份额净值增长率为12.04%,业绩比较基准收益率为5.07%。

银华心佳两年持有二季度末股票仓位达91.64%,维持高仓位运行。二季度,该基金对于消费和科技的配置相对均衡,重点配置了食品饮料、地产链、消费者服务、国防军工、电子、计算机、传媒、有色金属、医药、新能源等行业,精选高景气行业中高增长的个股。

银华心佳两年持有前十大重仓股分别为:贵州茅台、山西汾酒、东方雨虹、五粮液、中国中免、紫金矿业、分众传媒、紫光国微、比亚迪、三一重工。

从前十大持仓变动情况来看,2022年二季度银华心佳两年减仓分众传媒、紫金矿业、山西汾酒、贵州茅台。

对于报告期内基金的投资策略和运作分析,李晓星洋洋洒洒写了近六千字。

展望下半年,从中长期维度来说,李晓星看好消费复苏,继续提升了消费股的配置比例。消费方面,下半年展望依然保持乐观。目前消费不确定的就是复苏的进度和幅度,由于目前消费需求仍在一个弱复苏的状态上,板块的预期收益不宜过高。配置上以高端和次高端白酒为主,加仓了啤酒、美护、消费医疗板块的相关公司,此外,大众品食品、社服等板块也均有配置。

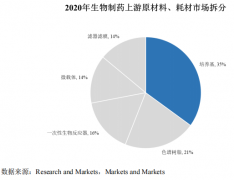

医药方面,创新是我国医药行业发展的未来,在创新药投资风险加大、外包率持续提升的情况下,CRO/CDMO仍然是医药板块成长性最强、最确定的板块,对于其中业绩稳定可持续高增的标的继续看好。此外,伴随着三季度疫情后经济恢复,短期疫情受损的板块将环比改善,尤其是需求旺盛、可择期的医美、医疗服务等,预计三季度还会有不错的超额收益。其他子板块,如疫苗、医疗器械、中药当中的优质个股,也将适度参与,维持组合的均衡配置。

展望下半年和明年,李晓星对新能源中的电动车中游材料和光伏制造相对都更加谨慎一些,相对更看好电动车整车、部分中游材料细分环节、绿电运营商、储能产业链以及部分风电零部件。

下一篇:市场上基金那么多,投资者该怎么选?建议可遵循五项基本原则

更多"500亿级基金经理调仓曝光:张坤加仓腾讯控股 刘格菘加仓康泰生物"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]