靠新冠催熟的培养基公司接连上市,面临各种压力,国产替代路途漫

6月30日,澳斯康生物(南通)股份有限公司科创板IPO获上交所受理,本次拟募资30亿元,而在4月份,奥浦迈已经科创板上会。自此,国内细胞培养基市场份额排名第一、二的国产品牌均有望顺利登入资本市场。

-

培养基是生物制品关键原材料

细胞培养基是生物制品生产的关键核心原材料,选用合适的、高质量的培养基可以大幅度提高生物制品表达量,降低生物制品的单位制造成本。

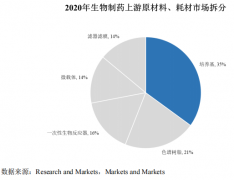

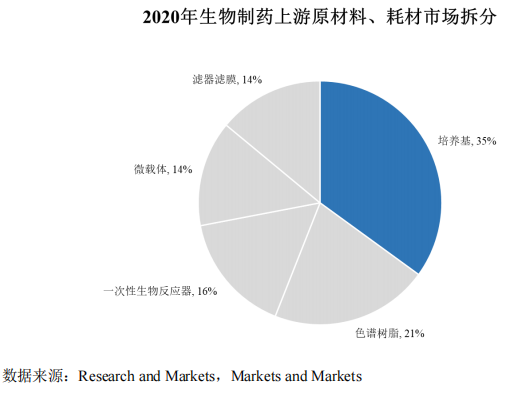

生物制药培养基是上游生物制药最重要的耗材之一,在2020年生物制药耗材市场占比达到35%,2020年生物制药耗材分品种市场占比如下所示:

-

外资品牌占主导,国产占比逐步提升

依据弗若斯特沙利文,2021年中国培养基市场规模达到26.3亿人民币,2017-2021年的复合年增长率为44.0%。预计2026年中国细胞培养基市场规模将达到71.0亿人民币,2021-2026年的复合年增长率为22.0%。

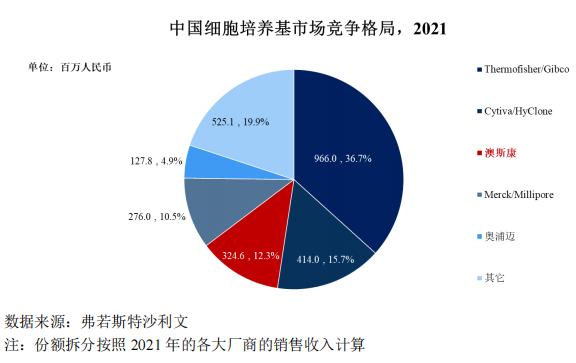

中国细胞培养基市场中, 仍以进口品牌为主,三大进口厂商即赛默飞、丹纳赫和默克占比超过60%,澳斯康和奥浦为国产品牌第一、第二位。

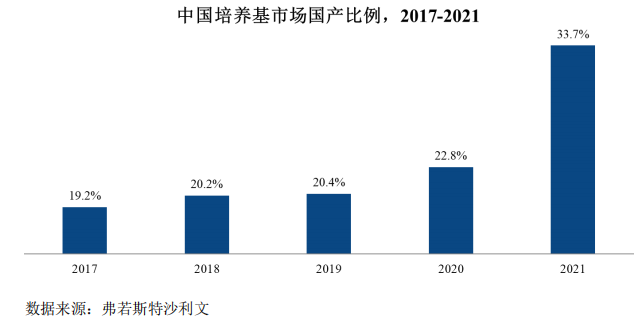

随着国产培养基质量的提升以及灵活的市场策略,国产培养基的市场份额从2017年的19.2%预计增长至2021年的33.7%。

2021年在新冠疫苗需求大增以及生物制药快速发展的情况下,澳斯康超过默克,市场占有率由2020年的7.1%进一步增长至12.3%,市场份额排名第三位。

-

培养基+CDMO结合

培养基公司拓展CDMO业务主要基于这两方面考虑:一方面培养基+CDMO能形成业务协同作用,另一方面CDMO市场体量大,2021年中国细胞培养基市场规模为26.3亿人民币,而生物制品CDMO有159亿人民币。

根据国家药品监督管理局2021年6月发布的《已上市生物制品药学变更研究技术指导原则(试行)》,培养基属于生物制品生产企业的重要原材料,培养基关键成分的变更均根据实际情况纳入变更参考类别,按要求提供相应说明及更新材料。因此,对于生物制品生产企业,一般在临床前研究阶段选定细胞培养基供应商后,在临床研究和商业化生产过程中不会轻易变更。

所以在客户研发阶段,培养基公司就会介入,从源头开始与客户形成深度合作,增强客户粘性,并随客户产品研发的不断推进,最终获取商业化生产订单,实现销售规模的大幅增加。

而CDMO是实现这一目标的途径,而且自主研发的培 养基产品也能够提升 CDMO 服务的核心竞争力,培养基和CDMO能产生很好的协同作用。

奥浦迈与康方生物于2015年开始合作,初期以定制化培养基产品开始合作,2021 年,基于多年来培养基业务的往来合作,康方生物开始向公司采购 CDMO服务。 2021年,公司对康方生物实现 CDMO 服务收入1,070万元,完成从培养基客户到CDMO 客户的业务转化,体现了培养基和CDMO的协同作用。

不过目前两家公司CMDO能力略有不同,澳斯康的CDMO业务可以实现生物制药/品从临床前技术开发到商业化生产,目前已有一个项目实现商业化生产;而奥浦迈仅提供临床前至临床早期阶段(临床I期和临床II期)的中试生产服务,尚未布局临床III期及商业化项目。

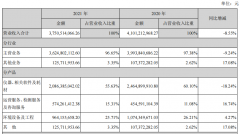

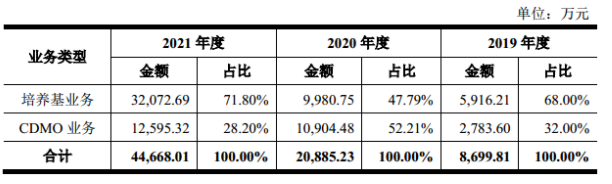

澳斯康营收结构:

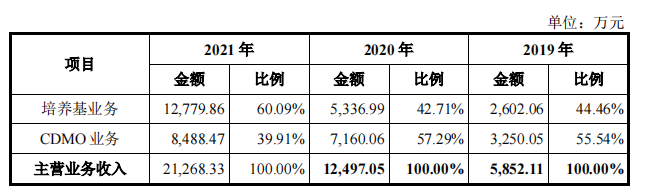

奥浦迈营收结构:

-

靠新冠疫情扭亏为盈

奥浦迈2019年-2021年分别实现营收为5852.1万元、1.24亿元、2.13亿元,相对应的归母净利润分别为-1226.54万元、1,168.46 万元和4954.34万元,公司利润2019年由负转正。

澳斯康2019年-2021年分别实现营收为8,713.61万元、2.10亿元和4.51亿元,2019年至 2021年营业收入年复合增长率为127.62%。相对应的归母净利润分别为-7,977.80万元、-3,907.62万元和6,269.40万元,公司利润2020年由负转正。

由于新冠疫情导致的国外培养基厂商物流中断,加速了国内培养基进口替代进度,这两家公司2020年业绩较2019年都有大幅提升。

澳斯康与康希诺合作,为其新冠疫苗提供疫苗原液和腺病毒新冠疫苗的细胞培养基,康希诺也成为了公司2020年和2021年的最大客户,相关的销售额达到7386千万和2.87亿,分别占当年营收的35.22%、63.73%,是公司扭亏的重要原因。

-

面临资本方压力

IPO前夕,奥浦迈共完成5轮融资,金额超过5个亿,引入了国寿大健康基金、华兴医疗、达晨创投等,在2017年达晨创投等投资方入股时,公司签下对赌协议,约定在2022年12月31日前若不能成功上市,则投资方可以要求公司回购全部股份,该协议直至今年1月份才得以解除。

澳斯康上市前经过4轮融资,总融资金额达到26.5亿元,包括毅达资本、高瓴投资等,这些资本都有套现的需求。创始人罗顺的股份只有25.93%,同样顶着巨大的资本压力。

-

面临业绩下滑压力

澳斯康2022年1-3月,公司实现营业收入6,907.51万元,较去年同期有较大下滑,归属于母公司股东的净利润为-2,831.30万元,存在净利润亏损情况。受固定资产折旧、人力成本增加及股份支付费用上升等影响,2022年全年业绩可能出现亏损情况。

-

总结

随着国产培养基质量的不断提升,以及国内公司相对灵活的定制化服务,在新冠疫情催化下,业绩也大幅提升,相应公司接连上市,对于风险投资者来说,是个解套的机会。

但对于这些公司来说,目前体量还是相对较小,下游客户黏性大,对供应商认证周期长,具有较强的品牌壁垒,国产替代是个漫长的过程,还需要长久的努力。

上一篇:午后跳水,原因是什么?短线又面临方向选择,明天会怎么走?

更多"靠新冠催熟的培养基公司接连上市,面临各种压力,国产替代路途漫"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]