请注意!这类主题基金“更名+转型”了

匆匆地,三年时间已经过去。

基金君发现,近期,国内首批发行成立的科创主题三年封闭基金封闭运作期陆续届满,开始封转开。截至目前,所有三年封闭运作科创主题基金陆续完成基金名称的变更,转为上市开放式基金(LOF)。

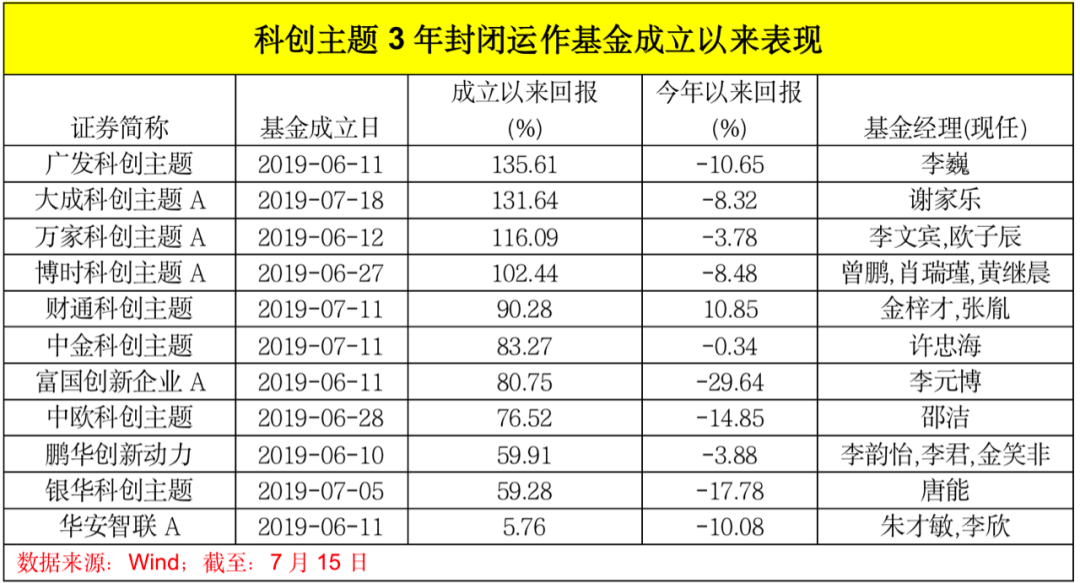

从业绩表现来看,这些基金成立以来均斩获不俗收益,其中四只基金累计回报超100%。不过基金业绩分化仍然较大,首尾相差130个百分点。

对于科创板投资价值,基金经理仍然相对看好。不管是营业收入还是净利润,科创板的成长性优于其他市场。同时,从外资持续流入科创板、内地公募机构提高科创板占整体权益配置仓位比例来看,科创板的影响力及吸引力仍在持续提高。

3年封闭运作科创主题基金

均完成转型并更名

2019年6月13日,备受瞩目的科创板开板,由于投资门槛限制,加上处于成长初期的企业选股难度较大,公募基金成为普通散户投资者参与科创板投资的重要渠道。

为向普通投资者更多提供布局科创板的工具,首批以“科创”命名的主题基金成立于2019年6月、7月份,均为三年封闭运作。截至目前,这些基金封闭运作期满,将陆续由封闭型基金转为上市开放型基金。

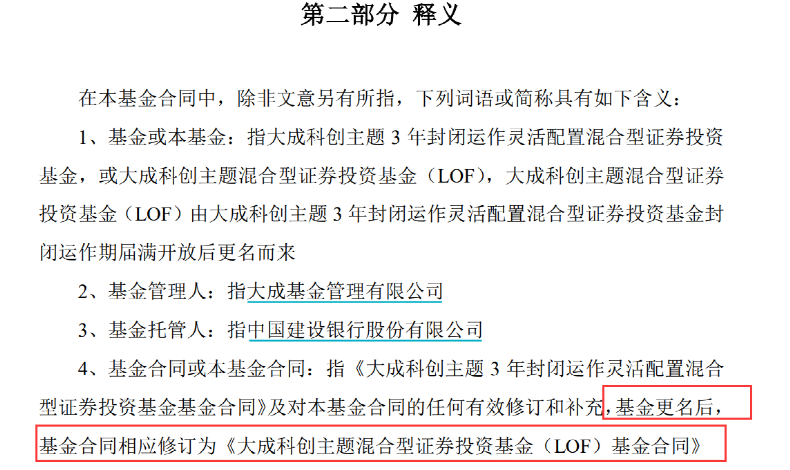

7月13日,大成基金发布《大成科创主题混合型证券投资基金(LOF)基金合同》称,大成科创主题(LOF)由大成科创主题3年封闭运作灵活配置封闭运作期届满开放后更名而来。

公告表示,此前基金合同生效后的前3年本基金处于封闭运作期。大成科创主题3年封闭运作灵活配置的封闭期为基金合同生效日(包括基金合同生效日)至3年后的年度对日前一日止,封闭运作期届满后,本基金将转为上市开放式基金(LOF),基金名称调整为“大成科创主题混合型证券投资基金(LOF)”,并接受场内、场外申购和赎回。

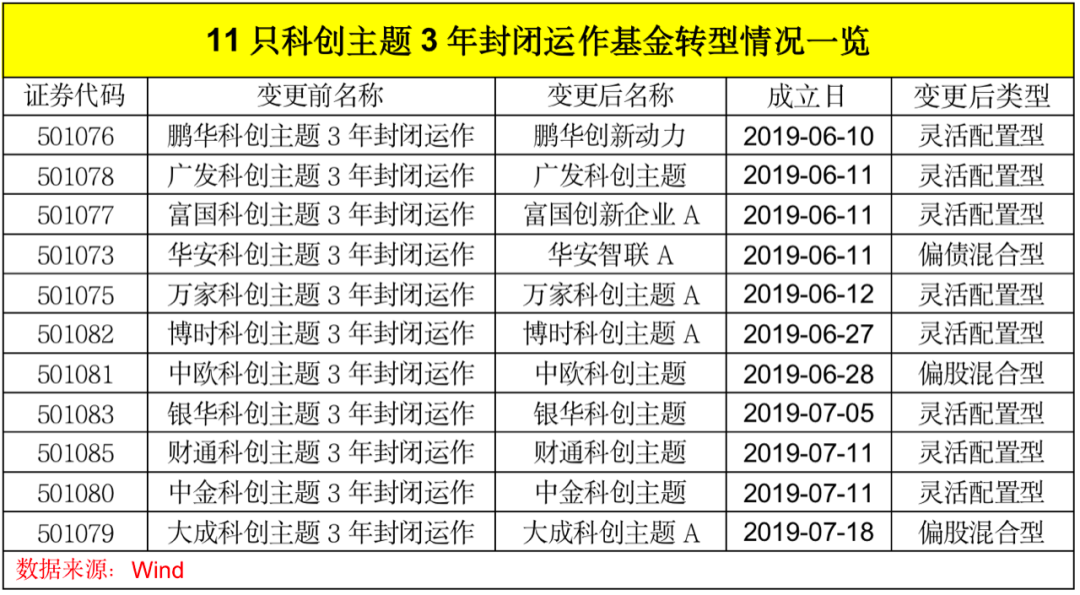

事实上,进入6月以来,多家基金公司旗下科创主题3年封闭基金已经完成封转开。截至7月15日,广发、万家等旗下合计11只科创主题3年封闭运作混合基金均已陆续完成基金名称的变更,转为上市开放式基金(LOF)。除上述11只科创主题3年封闭基金之外,其余科创板基金均为开放式或定期开放式。

具体来看,6月10日,鹏华科创主题3年封闭更名为鹏华创新动力。6月13日,广发科创主题3年封闭运作、富国科创主题3年、万家科创主题3年A分别改名为广发科创主题、富国创新企业、万家科创主题;6月14日,华安科创主题3年的名称调整为华安智联。

此外,博时科创主题3年封闭更名为博时科创主题;中欧科创主题3年更名为中欧科创主题;银华基金、财通基金、中金基金旗下产品均已进行更名。

转型后,不仅基金名称、管理运作方式等发生变化,部分产品投资方向、投资策略、下属基金份额也有显著改变。

其中,华安科创主题3年的投资方向变化最明显。该基金名称调整为华安智联,并将灵活配置型基金转为偏债混合型基金。过去该封闭期内该基金股票资产投资比例为基金资产的0%-100%,投资于科创主题相关证券的比例不低于非现金基金资产的80%,变更后,股票资产投资比例变为0%-45%,股票投资将跟踪科创板股票和其它股票投资机会。

中金科创主题基金转型前股票投资比例为0-100%,投资科创主题相关证券资产占非现金基金资产的比例不低于80%,投资方式包括新股及战略配售等;转型后股票投资比例为0-95%,不过投资于科创主题相关证券资产占非现金基金资产的比例仍不低于80%。

从投资策略方面看,多只科创主题三年封闭基金封闭运作期届满转为上市开放式基金(LOF)后,基金主要采用资产配置策略、股票投资策略、固定收益策略及其他策略等,其中股票投资不再采用战略配售策略。

富国、万家、博时、大成旗下的产品还分别设置了A类和C类份额。例如,博时科创主题3年封闭运作灵活配置转换为上市开放式基金(LOF)后,仍继续运作A类基金份额,并开始销售C类基金份额,投资人可在基金的开放日办理申购和赎回业务。

4只基金收益翻倍

首尾相差130个百分点

截至目前,11只封闭三年运作的科创主题基金基本均已运作满三年。过去三年里市场震荡不止,但这些基金仍然取得可观的投资回报。

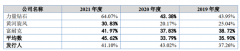

Wind数据显示,广发科创主题、大成科创主题A、万家科创主题A、博时科创主题A成立以来的收益率均超过100%。其中,截至7月15日,成立于2019年6月11日的广发科创主题斩获135.61%的回报。其基金经理李巍是17年投研老将,也是全市场仅有的管理同一只基金超10年且年化回报超15%的4位基金经理之一。

尽管成立时间在11只基金中最晚,大成科创主题A成立以来回报率达到131.64%。该基金现任基金经理谢家乐自2019年8月任职至今。谢家乐拥有近10年证券从业经验,长期深耕机械、汽车、军工、通信、计算机等行业,研究经验丰富,产业发展趋势把握能力强,具备硬核挖掘成长股的实力。

万家科创主题自成立以来的收益率也达到116.09%,年化收益率26.01%,该基金成立时间较广发科创主题晚一天。成立于2019年6月27日的博时科创主题A成立以来回报达到102%,由三位基金经理共同掌舵。

此外,成立以来回报在50%至100%的科创主题3年封闭运作产品多达6只,占据主流;另有一直基金成立以来仅获得不到6%的净值增长率,距离业绩领先的基金相差近130个百分点。

这只业绩垫底的基金自2019年成立以来就持续低股票仓位配置,直到2021年一季度末,股票仓位均在10%以下。在2019年四季报中,该基金表示,定位于绝对收益目标,股票操作部分,控制整体仓位、积极参与科创板新股发行。

2021年3月,该基金更换了基金经理,股票仓位升至30%以上,此后各季度末股票仓位均在30%-45%之间。这样的股票配置比例更接近于其近期转型后的产品定位,即偏债混合型基金。

在业内人士看来,这些基金成立时间相差不久,因此成立时间并非导致业绩分化的主因,基金经理的主动管理能力、投资策略的不同才是造成基金业绩首尾差距显著的关键因素。

不过整体而言,这批3年封闭运作的科创主题基金仍然给投资者带来了可观回报。谈及首批科创主题基金的表现,深圳一位基金经理指出,科创主题基金的设立,是在国内经济转型升级和全球贸易格局变化的大背景下发生的,是资本市场积极响应国家发展科技行业的体现。

“这一系列产品成立于2019年之后,适逢国家科技行业高速发展时期,享受到了相关企业的成长红利,所以整体业绩表现优异。科技行业中半导体、新能源等细分领域,在过去三年IPO和融资节奏明显加快,也助推了相关产业的发展。”他表示。

看好科创板未来发展

谈及科创板未来发展,不少基金经理认为,科创板的影响力及吸引力仍在持续提高,未来前景广阔,从板块来看,军工、光伏、新能源车、CXO等领域都被看好。

广发科创主题灵活配置混合(LOF)基金经理李巍表示,回顾过去三年,科创板实现从无到有,创新性制度不断落地,吸引了超过400家硬科技企业上市,总市值接近5万亿,展现出“硬核科技”实力,是国内科技内循环的重要助推器。

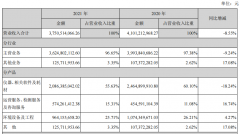

李巍认为,从行业来看,科创板主要面向新兴产业,科技含量高且行业集中度高。截至上个月中,以一级行业划分,科创板集中于电子、医药、机械、电力设备及新能源四大行业,前四大行业合计占比超过75%;从成长性来看,2021年年报及2022年一季报数据显示,不管是营业收入还是净利润,科创板的成长性优于其他市场。

“从外资持续流入科创板、内地公募机构提高科创板占整体权益配置仓位比例来看,科创板的影响力及吸引力仍在持续提高。” 李巍还表示。

而南方科技创新混合基金经理王博也表示,科创板公司的成长性、ROE水平、科研强度整体上高于A股其他版块,从创立至今一直如此。由于年初成长股大幅回调,同时全球对高估值个股风险偏好下降,科创板板块估值回落,高估值逐渐消化,优质个股配置价值逐渐显现。

谈及具体板块,李巍表示,在组合配置方向上,重点关注四条主线的投资机遇:一是仍处于高景气度的军工行业。军工产业链仍处于高景气度,今年一季度业绩验证产业链高景气度,且受疫情和成本冲击小,当前估值处于历史相对低位,未充分反应其良好的竞争格局和极高的进入壁垒。

二是需求有望保持快速增长的光伏和新能源车产业链。光伏板块需求有望保持快速增长,关注受益于装机放量的逆变器、热场材料、金刚线和切片服务商。至于新能源车产业链,应聚焦于各个环节真正具有核心壁垒或竞争优势的优质标的,同时积极寻找新的技术变化或需求爆发的方向,如储能和充换电;尤其是储能,当前正处于需求快速爆发阶段。

三是国内企业竞争优势在加强的景气行业CXO.个人预计行业仍维持高景气度,国内企业竞争优势在加强,受疫情影响小且调整后估值趋于合理。

四是以医美、医疗服务、具有国际竞争力的高端医疗器械等为代表的医药细分领域。当前估值虽仍偏高,但配置价值已经开始体现,后续我们会积极寻找能够利用本次疫情机会积极提升自身竞争优势的优质公司。

王博则相对关注半导体设备耗材、创新型行业设备、新一代工业材料、新一代信息技术等子领域中景气度高,有技术优势壁垒的优质公司。

招商中证科创创业50ETF基金经理苏燕青认为,短期随着中报季的来临,依靠自身业绩扎实前行的公司相对更为占优。中长期来看,驱动板块上涨的底层逻辑仍然是产业发展趋势,科创板是顺应中国经济转型的代表性板块,契合当前时代发展需求,是中国“硬科技”的核心代表板块,其主要成分是近两年来的主流赛道,具备较高投资价值。

从具体的领域来看,苏燕青表示,半导体与光伏设备均值得关注。半导体短期受益于新能源车持续景气以及单车价值量的提升,供给端扩张相对缓慢,整体景气度或仍在上行通道,长期受益于国产替代大逻辑;而光伏设备当前的终端需求依然强劲,长期则有望受益于技术迭代。

下一篇:10亿增量资金跑步入场!公募角逐“北交所基金”,“投融两扩”在

更多"请注意!这类主题基金“更名+转型”了"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]