银行业总体运行稳健 风险抵御能力增强

记者 徐贝贝

今年二季度以来,面对较大的稳增长压力,银保监会围绕扎实稳住经济的一揽子政策,出台多项细化实化政策举措,推动银行保险机构提升服务实体经济质效。银保监会近日发布的2022年二季度银行业保险业主要监管指标数据显示,二季度末,银行业金融机构用于小微企业的贷款(包括小微型企业贷款、个体工商户贷款和小微企业主贷款)余额55.8万亿元,其中,单户授信总额1000万元及以下的普惠型小微企业贷款余额21.8万亿元,同比增速22.6%;保障性安居工程贷款余额6.3万亿元。

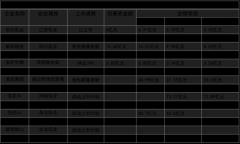

与此同时,银保监会持续推动银行机构加快不良资产处置,腾出更多的信贷资源;多渠道补充资本,增强银行机构的资本实力。数据显示,当前,我国银行业总体运行稳健,风险抵御能力持续增强,银行业资本和拨备水平充足,资产质量整体保持平稳态势,风险总体可控。二季度末,商业银行不良贷款率为1.67%,较上季末下降0.02个百分点;商业银行(不含外国银行分行)资本充足率为14.87%,较上季末下降0.14个百分点。

不良率稳中有降 信贷资产质量基本稳定

疫情背景下,商业银行不良贷款指标变化备受关注。二季度末,商业银行(法人口径,下同)不良贷款余额3万亿元,较上季末增加416亿元;商业银行不良贷款率为1.67%,较上季末下降0.02个百分点。二季度末,商业银行正常贷款余额174.2万亿元,其中,正常类贷款余额170.2万亿元,关注类贷款余额4万亿元。

银行业不良资产处置步伐不断加快是不良率下降的重要原因之一。据了解,2017年至2021年,银行业累计处置不良资产11.9万亿元,超过此前12年处置的总量。今年上半年,累计处置不良资产1.41万亿元,同比多处置2197亿元。特别是中小银行处置力度很大,过去5年累计处置不良贷款5.3万亿元。

为夯实银行业资产质量,减轻不良压力,近年来,监管部门不断加大对不良资产处置的政策支持,不良资产处置渠道不断拓宽。例如,2021年,银保监会扩大单户公司类不良贷款转让和批量个人不良贷款转让试点范围。银保监会有关部门负责人近日表示,为进一步推动中小银行加快不良资产处置,提高风险抵御能力,更好地服务实体经济发展。银保监会会同财政部、人民银行认真研究相关支持政策,初步考虑选择6个省份开展支持地方中小银行加快处置不良贷款的试点工作。试点工作将坚持市场化法治化原则,积极发挥地方政府作用,压实中小银行主体责任,做实资产质量分类,因地制宜、分类施策,进一步加大不良处置力度。

星图金融研究院副院长薛洪言在接受《金融时报》记者采访时表示,今年以来,受经济增速放缓和疫情多点散发等因素影响,商业银行资产质量压力持续变大。尤其是经济增速明显放缓和受疫情影响严重的区域,当地中小银行普遍面临较大的不良资产处置压力,也在一定程度上影响了银行支持实体经济的力度和空间。加快开展中小银行不良贷款处置试点工作,开辟新的不良处置路径,有助于减轻银行贷款资产质量包袱,释放更多资源助力实体经济稳增长。

需要看到的是,在疫情的影响下,实体经济发展面临的复杂性、严峻性、不确定性上升,银行业潜在的不良风险仍较大,尤其是中小银行的不良资产反弹压力不容忽视。

薛洪言表示,受疫情等因素影响,二季度,商业银行不良贷款生成率普遍有所提升,资产质量压力变大。为此,银行业一边主动加大贷款投放力度,一边积极强化不良贷款核销力度,从而实现不良贷款率稳中有降。7月份以来,房地产市场低迷,高温天气对个别省份工业生产造成了一定影响,综合各项因素来看,下半年银行业仍将面临较大的不良贷款反弹压力。

中国银行研究院研究员李晔林表示,在已有的政策支持下,多类银行风险资产的处置渠道已经打通。下一步,银行业应当更加积极作为,借鉴国内外同业经验,在充分利用支持政策的基础上,综合运用传统处置和新型处置手段,多措并举提升资产质量。

资本充足率略有下降 需多渠道加快补充资本

在加力支持实体经济的同时,商业银行也实现了净利润较快增长、风险抵补能力有所增强。2022年上半年,商业银行累计实现净利润1.2万亿元,同比增长7.1%。二季度末,商业银行贷款损失准备余额为6万亿元,较上季末增加1744亿元;拨备覆盖率为203.78%,较上季末上升3.08个百分点;贷款拨备率为3.4%,较上季末上升0.01个百分点。

但资本充足率较上季末有所下滑。二季度末,商业银行(不含外国银行分行)资本充足率为14.87%,较上季末下降0.14个百分点。一级资本充足率为12.08%,较上季末下降0.17个百分点。核心一级资本充足率为10.52%,较上季末下降0.18个百分点。

对于资本充足率下滑的原因,薛洪言表示,从分子端看,受净息差缩窄、加大不良贷款核销力度等因素影响,银行盈利能力有所下降;从分母端看,稳增长背景下,银行业加大了信贷资产投放力度,风险资产规模仍保持较快的扩张速度,导致资本充足率有所下降。

在资本补充压力加大、补充能力受限的背景下,支持商业银行特别是中小银行多渠道补充资本金至关重要。在政策支持下,今年以来,地方政府发行专项债补充中小银行资本不断落地提速。据银保监会有关部门负责人介绍,上半年,经国务院金融委批准,分配了1874亿元专项债额度补充中小银行资本。预计到8月底,将完成全部3200亿元额度的分配工作。下一步,银保监会将按照“省里有方案、能快则快、分批发行”的原则,督促地方政府尽快上报方案,加快审批进度,及早完成专项债发行工作,发挥其防风险、保稳定、促增长作用。

“在监管支持下,近年来,银行业资本补充工具日益丰富,如转股型永续债、地方专项债等创新型产品均在一定程度上缓解了商业银行资本补充的压力。”薛洪言同时表示,回归本源去看,工具创新解决的只是渠道和路径问题,无论是股权性融资还是债权性融资,资金提供方看中的始终是银行自身的可持续经营能力和业绩增长空间。比如,不少中小银行常因经营业绩不佳,很难靠外源融资进行有效的资本补充。因此,对银行来说,不仅要从战略上重视资本补充的重要性和必要性,积极采取各项措施补充资本,提升资本充足率;还要积极夯实内功,不断提升经营绩效,为资本补充创造更好的条件。

下一篇:光热储能 全靠同行衬托

更多"银行业总体运行稳健 风险抵御能力增强"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]