英伟达杀入,能拯救“冬眠”中的AI制药赛道吗?

AI制药行业似乎正在经历一场“冰火两重天”。

一面是如英伟达一般的“AI狂热者”,在一级市场高歌猛进、深入布局,仅2023年英伟达就投资了超过10家AI制药公司。

进入2024年,英伟达在AI制药上的倾斜更加明显:1月初的第42届摩根大通医疗健康年会上,英伟达宣布与安进合作建立一个名为Freyja的AI模型平台,以加速并缩短药物开发的周期;3月份结束的英伟达GPU技术大会上,与生命科学/医疗保健有关的会议共计90余场,首次超过了硬件、半导体、汽车等科技领域,居全行业第一。

英伟达掌门人黄仁勋更是感慨,“AI+医药”将成为下一个“黄金赛道”。

另一面,则是已经入局的AI制药企业在重重压力之下艰难度日:第一批AI设计的药物进入临床后遭遇大溃败,至今拿不出一款成功上市的药物,AI技术跌落神坛,让曾经的追捧者们逐渐远离;已经上市的头部公司股价狂跌,寒潮蔓延下,一级市场也迅速收缩,投资人们出手越发谨慎,失去供血的AI制药企业们摇摇欲坠。

就在英伟达GPU技术大会结束不久的3月底,赴港申请IPO的英矽智能更新了已过期三个月的招股书,再一次将国内仅有的两家处于上市进程中的AI制药公司带入大家的视野之中,晶泰科技的招股书也即将于5月失效,国内AI制药赛道的命运将何去何从?

挣扎中的2家明星公司

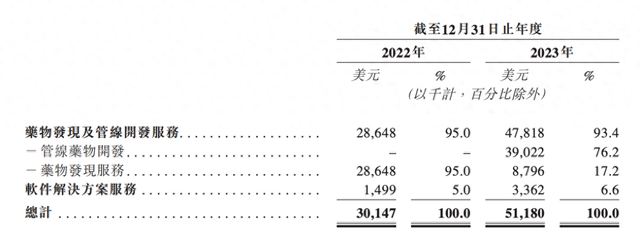

在英矽智能最新的招股书中,有一项数据值得注意:2023年度的收入5118万美元,同比大增70%。其中,3900万美元来自药物开发项目对外授权,是营收的主要来源。

这得益于英矽智能2023年9月达成的首个AI药物对外授权项目,英矽智能授予Exelixis开发和商业化ISM3091及其他靶向USP1化合物的全球独家许可,合作首付款8000万美元。

不久后,2024年1月,英矽智能再次与美纳里尼集团(“美纳里尼”)及其全资子公司 Stemline Therapeutics达成一项授权许可协议,美纳里尼将获得ISM5043的全球独家开发和商业化权益,项目合作总额达5亿美元,包括 1200 万美元的首付款,以及后续开发、监管和商业里程碑。

作为国内最早的AI制药公司之一,英矽智能在AI-biotech、AI-CRO和AI-SaaS三种商业模式上均有布局,并且以AI-biotech为核心,是这一方向的代表型公司。

在达成首个AI药物对外授权项目之前,英矽智能的营收由AI-CRO和AI-SaaS两部分构成。从2022年度收入来看,软件解决方案服务仅占比5%,而药物发现服务占比95%。2022年先后与复星、赛诺菲达成的合作,为英矽智能贡献了AI-CRO的绝大部分收入。

到了2023年度,英矽智能的AI-biotech业务终于开始造血,管线对外授权为英矽智能带来的3900万美元收入,占全年总收入的76.2%。

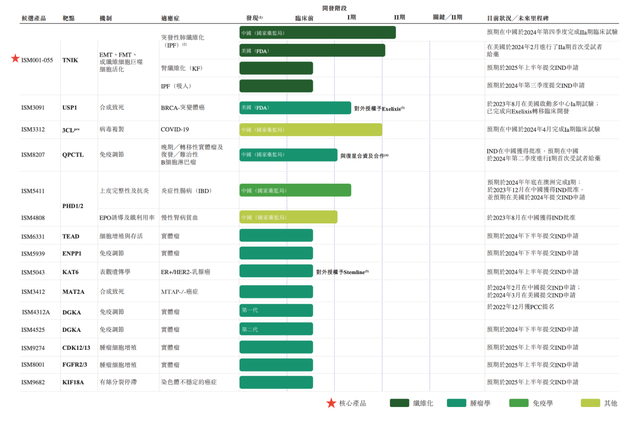

招股书还更新了英矽智能目前的管线进展,最快的已推进到临床II期。

核心产品ISM 018_055的美国IIa期临床试验已于2024年2月完成首次受试者给药;中国IIa期临床试验预计将于2024年第四季度完成。此外,USP1抑制剂(对外授权给Exelixis)、QPCTL小分子抑制剂(与复星医药合作)、口服PHD抑制剂等多款公司研发药物也先后进入临床阶段。

(资料来自英矽智能招股书)

那么,新近达成的两项对外授权合作,以及2023年度稍显好转的财务数据,是否能为英矽智能的IPO进程添一把火?

从时间上来看,比起招股书更新的日期,英矽智能与两位合作伙伴Exelixis、美纳里尼分别在2023年9月、2024年1月达成合作的时间要早得多。如果这两项对外授权合作能够成为英矽智能打动资本、完成募资的筹码,早在去年就应当有所反应,而不是任由招股书失效。

英矽智能2022年完成D轮融资后,估值高达8.95亿美元。

市场下行的情况下,资本对高估值愈发敏感,企业很难找到愿意接手的投资人,“企业本身估值已经很高了,这时候再继续投钱,上市后股价一旦下跌就是稳稳的赔钱。”

一位医疗领域的资深投资人陈明(化名)坦言,现在上市不顺利的公司,很大概率都是找不到投资人。

英矽智能不是唯一。另一家正处于IPO进程中的AI药企晶泰科技,面临的局势也十分严峻。

在一级市场最繁荣的2021年前后,晶泰科技是比英矽智能更受追捧的明星项目,仅2021年度就拿到4亿美金的融资,D轮融资过后19.68亿美元的估值是英矽智能的两倍有余。晶泰科技也承载着投资人更高的期待。

然而在上市这个关卡,高昂的估值却变成了跨不过的门槛,令投资者望而却步。

管线进展决定公司命运

2022年7月,英矽智能完成了申请IPO前的最后一轮融资,这是AI制药一级市场最后的繁荣,自2022年下半年起,持续了两年多的资本狂欢进入尾声。

随着早前在美股上市的AI制药公司股价不断下跌,二级市场的衰落很大程度影响了投资人们对一级市场的信心,曾经疯狂涌入的资金又迅速离场,只剩下如英伟达、谷歌云、亚马逊云等科技与互联网巨头,以及专为AI量身打造的投资机构仍在寻找新标的。

一位长期关注AI+医疗市场的投资人表示,AI制药的市场即便再冷,也依旧会不断出现零星的投资者,只是投资逻辑与过去不同,例如,更加青睐早期项目,以规避亏损风险。

“不论任何行业,进入低谷期后一定会孕育出新的成果,而那些嗅觉灵敏的投资人,总会发现这些新的亮点。”这位投资人认为,在当前的市场环境下,于投资者而言,选择更具特色早期项目进行投资,并且在C轮、D轮阶段退出是比较理智的做法,至少可以保住成本。

据不完全统计,2023年度国内获得融资的31家AI制药企业中,绝大部分都处于天使轮到A+轮阶段,仅有1家公司获得B+轮融资、2家公司获得C轮融资。其中,全年最高融资额是深势科技C轮融资的7亿元人民币。

在行业寒冬下仍旧能够脱颖而出,拿下大额C轮融资的深势科技有何特殊之处?

一位曾接触过深势科技的投资人介绍,深势科技的独特性在于其在AI for Science领域的长期研究,使公司建立起了更受认可的底层技术积累。

在这位投资人看来,投资机构评估早期项目与后期项目遵循的是不同的逻辑。对早期阶段的公司而言,投资人更关注企业关键技术的落地性与靠谱性,能够解决哪一领域的问题;针对后期阶段的公司,则更加关注产品效果与具体的数据,“靠给投资人讲故事已经拿不到钱了。”

在制药领域,管线进展及商业里程碑就是最好的成绩。

以AI+CRO为核心业务的晶泰科技,自2017年与辉瑞等大客户达成 AI 新药研发合作关系以来,一直未曾公布过这些客户使用公司技术研发的药物进入临床试验的消息,因此公司的AI 新药研发技术价值受到外界质疑,上市之路也不被看好。

人们对AI制药最大的质疑来自于,这项技术迄今没有研发出一款真正上市的药物,这条路径的价值还有待探索。在真正有先行者摘到果实之前,AI药企们或许还要度过漫长的冬季。

冬眠中的AI制药赛道

英伟达掀起的热潮并不能惠及所有的AI药企,大部分公司仍旧身处寒冬之中。

一位已经完成A轮融资的AI制药公司创始人告诉《健闻咨询》,近期与投资机构沟通并不算顺利,投资人大多表示,如果是两年前遇到他们的项目一定会投资,但如今背负着投资回报的压力,很难再像从前一样毫不犹豫地出手。

国内第一梯队的英矽智能与晶泰科技是否能度过上市的难关,也未可知。

如英矽智能与晶泰科技一般早已完成D轮融资的公司选择申请IPO,既是为了筹集资金,也是为了应对投资人的压力。即便明知在这个时期募集资金成功上市的希望渺茫,也不得不尽力一试,“哪怕最终过不了,在港交所挂上两年走个流程,对投资人也算有个交代。”一位投资人这样分析。

这批在行业繁荣期拿到过高估值的公司,难以找到落地的机会:按照原有估值上市,几乎不可能募集到资金,没有人会在一个明知赔钱的赌局上押注;主动砍估值则必然触犯后期阶段投资人的利益,面对强势的投资机构,公司创始人很难在博弈中胜出,最终只能由自己背上其中的亏空,因此几乎不可能实现。

对于大部分公司来说,当下最好的选择是裁撤员工、暂停管线研发,主动进入冬眠期,等待行业复苏。

自2022年起,国外AI制药公司就相继传出裁员消息,2022年8月9日,Absci裁员50人;2023年5月,BenevolentAI因核心管线BEN-2293的临床试验失败,宣布裁员180人,接近总人数的50%;2023年8月,BioXcel Therapeutics裁员110人,占总人数的60%;2024年1月,加拿大AI制药公司BenchSci因计划转换发展重心宣布裁员70人,占总人数的17%。

一旦现金流支撑不足,即便是如Absci、BioXcel Therapeutics一般的上市公司,即便已经进入二级市场,也难逃收缩的命运。

国内企业中,据晶泰科技前员工透露,该公司也于2023年多次裁员,共计裁撤数百人,部分业务线和部门整体被裁撤。

“对企业来说,没有资金输入的情况下,通过裁员和暂停管线控制成本,可以最大程度减轻企业经营压力,保住公司资产。过几年环境好了,再东山再起。”陈明认为,这也是企业和投资机构几方都能接受的解决方案。

只有活下来的公司才有希望穿越行业周期,当前最好的选择是保证自己还留在牌桌上。

更多"英伟达杀入,能拯救“冬眠”中的AI制药赛道吗?"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]