现在股市这样,经济这样,房子贷款不还了……

2022年7月14日。今天,房地产断供潮的影响继续发酵。

我们国家房子是预售制度,盖得大差不离就先拿出来卖,有利于房地产商提高资金周转率,快速开发下一个地块。一边回笼资金,一边借点资金,等于变相加杠杆,推动生意大干快上。

20多年前,我们国家刚开始房地产改革的时候,开发商手里没多少钱,预售制度促进了房地产市场的繁荣。反过来,房地产市场的繁荣,又强化了这种加杠杆模式的普遍应用。

可惜,任何一场盛宴,都有结束的时候。随着人均住房面积大幅提升,新城开发慢慢完成,以及人口拐点等的到来,房地产的大牛市终于进入尾声,转入平稳发展阶段。

本来也没事,但杠杆搞得太大就不行了。房地产商借钱,都是年化15-20%以上的资金成本,差不多每4年就要“借一还二”,一旦新房销售受阻,资金链很快绷不住。

没钱了,一方面债务违约;另一方面,原来没盖完的房子也没钱完工,成为烂尾楼。对于买家来说,房子总是拿不到,自然也不愿再继续还贷款,于是开始断供。

所以这种情况的发生,几乎是杠杆模式到了最后的必然。使用很大的杠杆一时爽,甚至可以一直爽,但出来混,最终都是要还的。梦一场。

尽量不用杠杆,或者只偶尔使用很低杠杆,是我投资的一条铁律。

房地产断供潮,给银行股带来比较大的冲击。比如,招商银行股价10连阴,跌去将近15%。可实际上,这些烂尾楼的贷款,占银行贷款总额比例很低,1%都不到。所以,主要还是情绪和心理上的影响,以及对背后一些连锁反应的担忧,并不是银行被牵连得要垮了。

今天,多家银行发布声明,基本都在澄清。然后,我才发现,“工农建中”这些国有大行,市盈率跌到只有4-5倍了。

这些银行,每年都能赚两三千亿真金白银,虽然业绩没什么增长,但收入比较稳定。并且,按照目前股价,分红率高达5-6%。假设以后赚钱变少,分红率降一半,也不比把钱存银行差。

另外,如果到了牛市,大家估值提升,银行股多少也能涨一点,还可能有块弹性收益。

所以,现阶段,对银行股好像也不需要过于悲观。甚至,如果有长期存银行不用的余钱,部分换成银行股都没问题,比一些所谓的“固收+”理财可能还好一点。

能承受波动的话,沪深300ETF也挺好。我总觉得,未来几年,沪深300ETF很有希望实现年化8%以上的回报。对于低风险偏好的投资人来说,很香了。

房地产商资金链出现问题,对产业上下游也带来很大影响。比如施工、装修公司,都是垫资建设的,出现坏账,有些被搞破产。还有帮助卖房子、配家具、做广告的,也有大量应收账款要不回,只能计提损失,比如索菲亚就毛了10个亿。

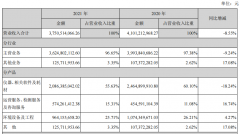

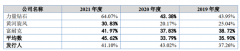

下午我和何老师讨论,说更加佩服他看公司的时候,很重视两个指标了:一是现金收入比,二是现金流。

应收账款太多,可能到期收不回,变成假钱;而现金流不好,经不起折腾,那些被牵连破产的建筑、装修公司,就是血淋淋的教训,真的可怜。

我现在做投资,不管涨跌不听故事,对这两个指标都是严苛要求。

房地产行业遭遇困难,以后这个行业还能不能投资?我倒是觉得还行。以前讲过几次,行业开始不好,有利于市场份额的集中,部分龙头公司反而可能受益。彼得·林奇喜欢挖掘这方面的公司。

借着房地产的事情,今晚一口气讲了4个知识点,各位老板如果觉得不错,可以帮忙点个赞。

舜宇光学科技(港股)今天发布公告,上半年业绩可能只有14亿元左右,同比下降45-50%。这家是做手机摄像头相关的,没想到智能手机消费突然下滑这么厉害。电子消费股,可能还要过一段时间苦日子。

最后,关于行情简单说几句。今天市场分化,创业板指数大涨2.63%,上证50指数却下跌了0.65%,近期已经是8连阴。大环境不是太好,资金主要在搞景气赛道,低估值的价值股受到冷落,也需要保持耐心。

市场总体趋势评分:5.5分,处于震荡偏空区间。评分区间4-9分。最低4分表明短期超跌,最高9分表明短期超涨;8.0-8.5分市场整体牛市,4.5-6.0分市场整体熊市。

阶段最强指数:暂无。短中线操作尽量只买最强指数内的个股。如果“阶段最强指数”为“无”或者只有1个,短中线建议选择休息。

目前主要持仓:中证500ETF约40%,科创50ETF约40%;中概互联网约10%,新能源车和医疗各约5%。

更多"现在股市这样,经济这样,房子贷款不还了……"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]