从全球视野看 半导体行业未来十年仍将牛股频出

尽管过去几年许多半导体公司已经经历了较大涨幅,但未来十年在此基础上仍有可能跑出不少长牛股。国家层面大力助推,为中国跑出世界级的半导体企业作了铺垫。但中国相对优秀的半导体公司估值远高于国外竞争对手 ,这可能会限制投资者的回报。

从申万三级行业2019年度累计涨幅来看,半导体行业以127.74%的涨幅高居A股各行业榜首。即使今年以来市场震荡调整,但半导体板块累计涨幅仍在19.03%,同期上证综指累计涨幅为-7.46%,可见投资者对于半导体板块的追捧。本文笔者拟从全球半导体行业宏观背景入手,通过对全球半导体行业格局、产业链以及半导体企业地位等角度与中国半导体公司进行对比,来为中国投资者提供一个对半导体行业相对准确的认知。

半导体行业的春天里错失“十倍股”

2012年迄今,半导体行业迎来了一个漫长的牛市。一方面由于行业不断整合,逐渐走向寡头格局;另一方面由于人工智能、云计算、物联网、工业4.0、新能源汽车等领域对半导体元器件激增的需求而蒸蒸日上。

比如人工智能领域,市场规模预计从2019年的60亿美元,以每年50%的速度迅速增加到2022年的300亿美元;工业物联网领域,市场规模预计从2019年的1750亿美元(占全球GDP的0.2%)增加到2025年的3710亿美元(占全球GDP的0.34%),年化增速13.3%,远高于全球GDP增长速度;新能源汽车领域,纯电动车半导体含量高达703美元/车,远高于汽油车的338美元/车。这样一个非常健康的宏观需求格局,叠加逐步整合的供给市场,便形成了一片有助于长牛股成长的沃土。

而笔者则在这波半导体牛市中让一只十倍牛股在眼皮下溜走。2012年夏天,笔者曾在位于爱达荷州首府博伊西的美光科技公司工作,美光科技公司是当时全世界第三大的闪存公司,而笔者的工作,主要是用一种叫非负矩阵分解法的机器学习算法快速分析某种芯片或器材的具体组成成分及其成分占比。在我工作期间,美光科技正准备推出一种3D计算机闪存设备,替代在规格较小的电子器件束缚下会受到电子间电场干扰而影响存储潜能的2D闪存设备。出于对这种技术前景的好奇,笔者曾咨询同事是否值得购买一些美光科技公司的股票以分享3D闪存设备优越的前景,同事毅然决然地跟我说,“千万别碰这只股票,有毒,十几年没涨了,行业结构很差,周期性太强,好多投资了这个公司的员工都损失惨重。”从其股票价格走势曲线,该公司从2000年的100块/股跌到2012年的6块钱/股,以上因素叠加,让笔者放弃了投资其股权的想法。此时的笔者还不懂什么叫“别人恐惧我贪婪”,也没有学会用非技术的财务眼光审视半导体行业。事后来看,自笔者工作时期的2012年以来,美光科技公司股价已经涨了近十倍。

半导体的核心价值在集成电路

就中国投资者而言,对半导体领域热情高涨则是从2018年的中美贸易摩擦开始。2018年4月16日,美国商务部宣布7年内禁止美国企业向中国的电信设备制造商中兴通讯公司销售零件。这直接导致中兴通讯2018年亏损69.83亿元,而其2017年还盈利45.68亿元。这让人们意识到中国在半导体产业的高阶芯片制造技术远远落后于美国芯片企业,同时也让一些投资者们看到了机会。由于这个领域涉及的科技知识和概念较多,因此形成一个相对准确的认知非常重要,本文旨在提供一个半导体行业的宏观背景。

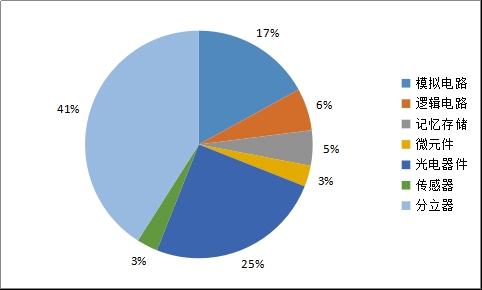

半导体按品种来分,大致可以分为四大类,即光电器件(包括光敏电阻、光敏二极管、光敏三极管、光电池和光电倍增管)、传感器、分立器和集成电路(可细分为模拟电路、逻辑电路、记忆存储元件和微元件),其中集成电路的总体价值最高。相对于集成电路而言,分立件只考虑自身性能,对单一器件少了很多限制,缺点是体积大;集成电路体积小,内部元件分布参数小,频率特性好,但在某些特定场合(如超大功率)便无法将某个性能做得特别好。

集成电路的四大种类中,模拟电路处理连续的模拟信号,逻辑电路处理数字化了的非连续信号,记忆存储元件负责储存信息(美光科技公司主营领域),微元件则包括了微处理器、微控制器和数字信息处理器。

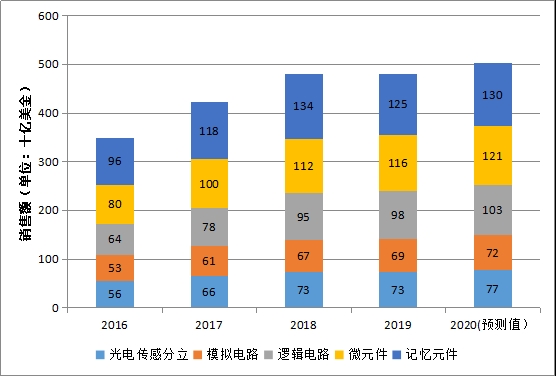

了解了这些半导体的种类,我们可以通过图1看一下2019年各类器件的出货情况。2019年半导体出货量9670亿个,相比2018年的1.046万亿个同比下降7.55%。2019年的半导体行业处于下行周期中。尽管集成电路出货量仅占所有半导体出货量的31%,但其相对价值却非常高。从图2中我们可以看到,尽管光电器件、传感器和分立器的出货量占到总出货量的70%,但其价值仅占半导体销售总价值的15.2%左右。半导体行业的核心价值,还是在集成电路板块。

图1:2019年各类电子元件全球出货情况(数字来源:彭博)

图2:按照元件类型划分的各类元件销售额增长

数据来源:PwC研究:全球半导体市场机会的报告

未来十年仍将牛股辈出

中国部分半导体公司估值高于海外

从半导体产业链来看,首先,要有企业来生产半导体材料,亦即一切最终产品的初始原料。2018年全球半导体材料销售额达519亿美元,同比增长10.6%,其中晶圆制造材料和封装材料的销售额分别为322亿美元和197亿美元,同比增长分别为15.9%和3.0%。

值得注意的是,这其中硅片占晶圆制造材料市场比值的38%,比重为相关材料的第一位(其他材料包括光掩膜、光刻胶、电子特气、靶材、CMP抛光材料等)。硅片全球前五大公司市占率超过90%,分别为日本信益、日本胜高、台湾环球晶圆、德国Silitronic和韩国SK Siltron。目前主要硅片大小为8英尺和12英尺,其中12英尺硅片占出货量的60%,8英尺硅片占出货量的25%。硅片越大,单位面积产出的芯片越多,边缘芯片越少,产品成品率越高,设备使用率越高,因此未来的趋势是向大尺寸发展的。

有了初始原料,还需要半导体设备来对这些原料进行后续处理以获得最终产品。半导体设备在2018年全球市场规模为645亿美元,其中中国大陆占20%左右。半导体设备包括前道设备(包括氧化、扩散、退火、离子注入、薄膜沉积、光刻、刻蚀和化学机械平坦化等)和后道设备(包括封装和测试)。

前道设备,整个生产流程通常包括上千个步骤,耗时6-8周;后道设备中的封装和测试设备占总设备份额的14%,因此前道设备是设备领域的大头。而这其中,光刻、刻蚀和薄膜沉积设备又是前道设备加工过程中的三类主要设备,占前道设备的70%。光刻领域的头部玩家是阿斯麦,尼康和佳能也占有一定份额,但阿斯麦是EUV光刻的绝对龙头,市占率达到68%,也因此享有较高的估值。刻蚀领域的头部玩家为泛林(Lam Research)与应用材料。

而从产业链下游的设计、生产制造和销售领域来看,核心芯片中,处理器领域的头部玩家为英特尔、高通;存储芯片做得好的为三星、海力士和美光;射频芯片及器件做得好的是思佳讯、博通和英特尔;模拟芯片做得好的是德州仪器、意法半导体、凌云逻辑和亚德诺半导体;汽车和工业芯片的领头羊为英飞能和恩智浦半导体。但需注意的是,各个细分领域错综复杂,各有门道,投资者投资时还需细分研究。

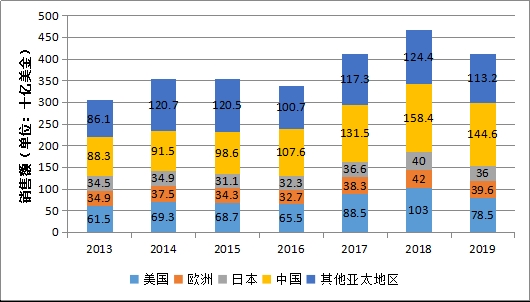

从市场规模来看,2019年整个半导体行业的市场规模在4121亿美元,相比2018年同比下滑12.1%,其中美国半导体市场总销量为785亿美元,下滑23.8%,而中国大陆市场销售额为1446亿美元,同比下滑6.7%。(见图3)

图3:全球半导体市场规模分布(单位:十亿美元)(数据来源:WSTS)

但由于半导体供给端行业不断整合,企业议价能力逐步增强,非理性竞争程度减弱,这在一定程度上缓解了其周期性。另一方面由于人工智能、云计算、物联网、工业4.0、新能源汽车等领域对半导体的需求方兴未艾,因此可以在可预见的未来,半导体行业都将是非常不错的掘金行业。尽管过去几年许多半导体公司已经经历了较大涨幅,但未来十年在此基础上仍有可能跑出不少长牛股。中国是世界上最大的半导体市场,同时自2018年中兴事件以来大力助推半导体行业的发展,在很大程度上为中国跑出世界级的半导体企业作了铺垫。然而,我们也要看到,资本市场对此早有预期,因此中国相对优秀的半导体公司估值远高于国外竞争对手 ,这可能会在一定程度上限制投资者的回报。

(文中涉及个股仅做举例,不做买入或卖出推荐)

上一篇:今日A股收盘播报:跌0.23% 收报2871.52点(2020.5.7)

更多"从全球视野看 半导体行业未来十年仍将牛股频出"...的相关新闻

每日财股

- 每日财股:法兰泰克(603966)

投资亮点 1.公司已经建立一支拥有七十多人的研发技术团队,经过多年的学习、消化、...[详细]