23家上市城商行业绩排位六家规模迈入万亿俱乐部

23家上市城商行业绩排位六家规模迈入万亿俱乐部 四家增收反降利

截至4月29日,26家上市城商行已有23家披露年报。

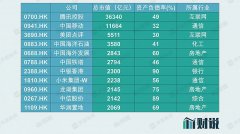

总体情况来看,23家城商行中多数总资产、营收、归母净利润呈现正向增长,6家迈入万亿规模俱乐部,其中,3家在两万亿之上,北京银行以2.7万亿规模居首。而泸州银行、江西银行、锦州银行、哈尔滨银行四家城商行出现“增收反降利”。

同时,值得注意的是,2019年城商行整体不良率向好背后,对公业务资产质量承压仍较为明显。

经营分化:4家银行“增收不增利”

2019年除哈尔滨银行和锦州银行总资产缩水外,21家城商行总资产均呈现正向增长,其中12家银行总资产增速达到两位数,增速最高的为贵州银行,同比增长19.98%,排名第二的是宁波银行,增速为18.03%,第三则为青岛银行,同比增长17.62%。

城商行在体量上差异较大。“万亿级”俱乐部中包括北京银行、上海银行、江苏银行、宁波银行、徽商银行、盛京银行,其中北京银行、上海银行、江苏银行站上“两万亿”台阶,北京银行总资产在23家城商行中居首位,达到27370.4亿元。

“千亿”规模的城商行在整体上市城商行中的数量占比最大,共16家,排名前三的分别为锦州银行8363.06亿元,中原银行7098.85亿元,天津银行6694.01亿元。泸州银行总资产为916.81亿元,若能保持住 2019年11.06%的增速,2020年也即将迈入“千亿”行列。

营收方面,22家城商行呈现正增长,且19家银行增长达到两位数,其中泸州银行和天津银行增速达到40%以上;归母净利润上,18家银行呈现正向增长,13家银行增速达到两位数。

对比营收和归母净利润的增速会发现,5家银行净利润增速快于营收增速,多家城商行净利润增速明显慢于营收增速,更有4家银行出现“增收反降利”情况。

具体来看,重庆银行、晋商银行、宁波银行、贵州银行、中原银行的净利润增速快于营收增速。分析财报可知,这些银行在利息净收入或者手续费及佣金净收入上出现大幅增长,在计提资产减值损失小幅增长的情况下,实现净利润增速快于营收增速。

其中,中原银行营收增长13.30%,净利润增速达31%,分析营收构成,利息净收入增长13.6%,手续费及佣金净收入呈现45.7%的大幅增长,而对后者增长贡献颇多的则是银行卡服务手续费高达257%的增幅。中原银行表示银行服务手续费的增长,主要是该行持续发展信用卡业务,发卡量、分期业务和消费交易额保持较快增长所致。与此同时,中原银行2019年计提资产减值损失同比增长4.3%,在23家城商行资产减值损失增速上排名21位。

多家城商行净利润增速明显慢于营收增速,如盛京银行营收增幅达32.20%,归母净利润增幅仅为6.10%;天津银行营收增幅为40.50%,净利润增幅为8.80%;青岛银行营收增幅为30.44%,归母净利润增幅为12.92%。更有甚者,泸州银行,江西银行,锦州银行,哈尔滨银行“增收反降利”,在营收同比增长 45.11%、14.12%、9.20%、5.58%的情况下,归母净利润同比下降3.71%、24.98%、75.50%、35.87%。

为何会出现这种情况?以泸州银行为例,净利润的下降主要由于泸州银行2019年计提的资产减值损失大幅增加所致,该行表示大幅计提一是为减少低效资产对资本的占用,核销了部分贷款,增提资产减值准备;二是部分资产风险有所暴露,五级分类贷款下迁,按照谨慎原则增提资产减值准备。可见,该行的资产质量有所恶化。年报显示,2019年泸州银行资产减值损失同比增长138.08%。进一步看,以摊余成本计量的贷款和垫款逾期信用损失是资产减值损失最大组成部分,占比为84.35%。

不仅是泸州银行,2019年多家城商行选择大幅计提资产减值损失(注:部分银行2019年开始在新准则下列为信用减值)。其中泸州银行、甘肃银行、哈尔滨银行、天津银行计提同比增长100%以上,江苏银行、盛京银行、青岛银行、长沙银行同比增长50%以上。晋商银行、重庆银行、中原银行、宁波银行同比个位数增长,锦州银行同比下降11.1%,其余10家银行增幅在10%-50%之间。

整体不良率向好背后的隐忧

受客户信用质量下行,监管对于不良认定要求更加严格等因素影响,2018年城商行不良贷款率有所上升。2019年总体情况来看,城商行不良率有所改善,不过,从业务划分来看,对公业务占主导的城商行资产质量承压仍较为明显。

2019年,23家上市城商行中12家银行整体不良贷款率微降,两家持平,不良率上升的城商行有9家,占比近40%,其中锦州银行上升1.53%至6.52%,位居第一,江西银行破“2”至2.26%。

有5家银行不良率高于2%,分别是锦州银行、甘肃银行、郑州银行、江西银行和中原银行,其中郑州银行和中原银行不良率较上年下降。

谈及不良率上升的原因,江西银行称主要是由于2019年国际经济形势复杂、国内经济增速放缓、中小微企业经营下滑等因素,部分小微企业和民营企业经营困难,还本付息能力减弱,导致该行贷款质量承压。

近两年,国有大行努力实现小微企业信贷投放目标,股份制银行大力发展零售业务,集中于特定的城市区域的城商行传统信贷业务情况如何?从2019年财报来看,对公业务仍占为城商行主要业务。除中原银行外,22家城商行对公业务贷款占比均高于50%。其中锦州银行占比高达97.40%,盛京银行、泸州银行、贵州银行占比超过80%,贵阳银行为78.29%,8家城商行对公业务占比在60%-70%之间。

记者统计年报发现,17家城商行财报中有较为明确的对公业务贷款整体不良率及变动情况,共有10家银行对公业务不良率上升,其中哈尔滨银行上升最多为0.8%。中原银行和江西银行的对公不良率破“3”,分别为3.60%和3.17%,有8家银行对公业务不良率在2%-3%之间,对比整体不良率可见,城商行在对公业务上的不良率偏高。

统计城商行对公不良贷款率前三高的行业可以发现,制造业,批发和零售业,住宿餐饮业,农、林、牧、渔业,租赁和商务服务业等出现频率颇高,且不良贷款率均显著高于银行整体及对公业务不良率水平。进一步统计发现,这些行业也是城商行对公贷款排名靠前的行业,且多为前十大单一借款人,这或部分意味着有上述情况的城商行,资产质量存在进一步恶化的可能性。

零售业务方面,20家银行财报中有较为明确的不良率情况标注。共有9家银行零售不良率增长,除甘肃银行的零售不良率为4.01%和哈尔滨银行的零售不良率为2.18%外,5家银行不良率在1%-2%之间,12家银行不良率低于1%,北京银行零售不良率最低,为0.36%。

上一篇:红筹股回归门槛下调:32家公司可能回A 这些公司还要等

更多"23家上市城商行业绩排位六家规模迈入万亿俱乐部"...的相关新闻

每日财股

- 每日财股:物产中大(600704)

投资亮点 1.物产中大发挥元通集团平台优势,强化后服务业务集成化运作,努力实现后...[详细]