A股分拆上市规则落地:盈利门槛大幅下降 多家公司计划“分家”

2004年7月,证监会发布《关于规范境内上市公司所属企业到境外上市有关问题的通知》(以下简称《境外上市通知》)。

这一政策中明确了境内上市公司到境外分拆上市应当符合的条件,便利境内上市公司借助境外市场实现发展,TCL集团、中集集团等境内上市公司已成功分拆子公司到境外上市。但A股市场尚不够成熟,市场对境内分拆上市存在担忧,境内分拆没有再进一步。

15年后,2019年12月13日,证监会在例行发布会上正式发布了《上市公司分拆所属子公司境内上市试点若干规定》(下称《分拆试点》)

如今境内资本市场已经有了多年的发展积累,越来越多上市公司有分拆上市的需求,而就在今年分拆上市政策破冰的呼声也越来越高,监管层也多次表态要推动分拆上市政策破冰。

与此同时,A股市场监管机制以及对同业竞争、关联交易、内幕交易等问题的监管规则和措施日趋完善,监管部门也从近年来上市公司之间并购重组的后续监管中积累了对“A持A”持股结构的监管实践经验,通过分拆上市再造“壳资源”实施套利的空间大幅降低。

证监会上市部副主任孙念瑞也在发布会现场表示:“证监会在现阶段推出‘上市公司分拆所属子公司境内上市’试点的各方面条件已经成熟,这是A股市场深化金融供给侧结构性改革的重要举措,有利于更好地服务科技创新和经济高质量发展,有利于上市公司理顺业务架构、拓宽融资渠道、完善激励机制。”

正式版四大变化

今年8月《分拆试点》征求意见稿发布之时,部分市场观点认为一些核心条款设置的门槛过高,市场上符合规则的企业数量非常少,并不能起到政策发布所想要达到的效果,就在征求意见期间市场各方也积极向证监会反馈文件修改的意见,而这些意见主要集中在上市公司“净利润”要求、募集资金投向的业务或资产可否分拆、董事高管持股比例等方面。

12月13日《分拆试点》正式版发布后,记者发现彼时市场修改呼声较高的几项内容证监会均作出了修改,正式版文件与征求意见稿有四处核心的变化。

首先是最为重要的盈利门槛,在征求意见稿中证监会设定了上市公司最近3个会计年度连续盈利,且最近3个会计年度扣除按权益享有的拟分拆所属子公司的净利润后,归属上市公司股东的净利润累计不低于10亿元人民币的标准,而此次正式版中在其他要求没有变化的情况下,净利润累计标准调整为了不低于6亿元人民币。

一位接近监管层的知情人士表示,征求意见期间,市场有声音认为原来10亿元的盈利要求太高,可能把一些企业“挡在门外”。正式稿结合资本市场现阶段的发展情况,把盈利门槛调低至6亿元,进一步发挥分拆的工具作用,提升规则的适应性。

第二项核心变化是放宽募集资金使用的要求。征求意见稿不允许三年内使用过募资的业务或资产分拆单独上市,而在正式版中有关这一要求的表述有所放宽,证监会允许最近三年内使用募资规模不超过子公司净资产10%的子公司分拆。

对于这一变化,孙念瑞解释:“从实际情况看,上市公司募资的用途比较多,有的项目或资产可能只是少量使用了募集资金,这也是上市公司培育业务的客观需要,完全禁止分拆不利于这类业务或资产的发展。”

三是放宽子公司董事、高管持股要求。征求意见稿要求上市公司和子公司的董事、高管持有子公司的股份不得超过10%。正式稿放宽了子公司董事、高管的持股限制,由10%放宽至30%,适应了公司管理团队持股情况越来越常见的实践需要,但仍对上市公司董事高管持有子公司股份保留严格限制,以防范可能出现的利益冲突、利益输送。

资深投行观察人士王骥跃表示:“分拆上市最大的意义不是再造一个壳,而是上市公司作为孵化平台,对新业务、新板块核心团队的激励,征求意见稿设定的比例,激励效果显然就差了不少,达不到政策预期。我之前建议对子公司董事高管持股不做限制,只要履行相应程序、定价合理,不损害上市公司利益就行。”

最后一项核心修改聚焦在了同业竞争方面,与征求意见稿相比,正式发布的分拆规则修改了同业竞争的表述,以适应不同板块安排。修改后的表述为:“分拆后,母子上市公司符合所在板块关于同业竞争、关联交易的监管要求。”

记者了解到,目前,主板、创业板等市场板块与科创板对同业竞争的监管要求有所不同,科创板的要求相对宽松。为兼顾不同板块的制度安排,正式发布的规则对具体表述作出了修改。

但在发布会现场,孙念瑞特别指出,表述的修改并不代表着监管放松,母子上市公司须严格遵守所在板块的独立性监管要求。

最终从正式发布的《分拆试点》来看,上市公司若想要分拆子公司在境内上市,需要满足7项门槛,包括:

需满足上市股票上市已经满3年、最近3个会计年度连续盈利,且最近3个会计年度扣除按权益享有的拟分拆所属子公司的净利润后,归属上市公司股东的净利润累计不低于6亿元人民币(净利润以扣除非经常性损益前后孰低值计算);拟分拆所属子公司的净利润不得超过上市公司归母净利润的50%,同时,还要求上市拟分拆所属子公司的净利润不得超过上市公司归母净利润的50%,净资产不得超过上市公司归母净资产的30%,上市公司不得分拆金融业务子公司上市等。

企业跃跃欲试

根据记者了解的情况,自分拆规则征求意见稿发布以来,多家公司就公开或者半公开地表达了将会分拆子公司上市的诉求。

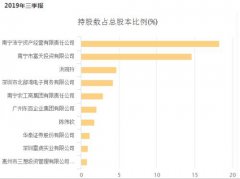

根据券商粗略的统计显示,截至目前已有9家A股公司明确表态将分拆子公司于科创板上市。

例如深康佳A(000016.SZ)、东港股份(002117.SZ)与首航节能(002665.SZ)在公告中明确表明进军科创板的意愿;乐普医疗(300003.SZ)和上海电气(601727.SH)于财报中披露了积极推进科创板分拆上市的计划。还有的企业通过互动平台和机构去公司调研时也都传达了想要分拆上市的意愿。

而这次《分拆试点》正式发布并放松了多项核心门槛势必会激发更多企业制定分拆计划并陆续申报。

但实际上根据机构的梳理,真正能够符合分拆各项条件并且最终完成分拆的企业只在少数。据统计,香港市场2011年至今已完成分拆上市40余单;2016-2018年的三年间,美国市场也有80余单分拆案例。因此不排除会有企业装作“李鬼”炒作分拆或者包装分拆概念。

对此,证监会在发布会现场表示,对于分拆可能导致的母公司“空心化”、利益输送、关联交易、同业竞争增多、二级市场炒作等问题,《分拆试点》做了针对性安排,对上市公司分拆实施全面全链条监管。

例如在上市公司披露分拆信息环节,规则要求按照重大资产重组的规定披露信息,交易所则对分拆信息的披露情况开展问询,必要时有关部门还会进行现场核查。

其次,在子公司申请发行上市环节,需要履行IP0或重组上市注册或审核程序。子公司需要符合IP0或重组上市的条件,充分披露信息,需要聘请相关中介机构核查。

除此之外,在长期并购重组、日常监管中,监管部门已经形成了一套成熟的监管机制,比如内幕信息登记制度、股票交易核查、股价监控等,类似的监管手段也将用在对分拆上市的监管中。

孙念瑞指出,对于分拆上市试点中可能出现的虚假信息披露、内幕交易、操纵市场,尤其是利用分拆上市进行概念炒作、“忽悠式”分拆等违法违规行为,证监会将加大打击力度。

上一篇:A股最惨牛散!损失10亿 还和鲜言、廖英强一起成老赖

更多"A股分拆上市规则落地:盈利门槛大幅下降 多家公司计划“分家”"...的相关新闻

每日财股

- 每日财股:宜昌交运(002627)

投资亮点 1、公司与三峡旅游公司签订战略合作框架协议,通过股权合作方式投资建设...[详细]