妖股推手“改邪归正”?“高位”接盘大消费 21亿爆买食品饮料

当市场还在为争论“白马抱团是否瓦解”之际,经历几个交易日调整的抱团白马们再度集体上涨了!值得注意的是,两融资金却乘抱团白马调整之际积极加仓大消费板块和个股。

周五随着大盘回暖,抱团白马也再度开启了集体上涨,欧普康视、五粮液涨幅超5%,通策医疗、格力电器涨幅超2%;恒瑞医药、贵州茅台、片仔癀、爱尔眼科等涨幅超1%。

白马行情能否延续,尤其是抱团白马会否瓦解,是7月以来近几个交易日市场机构热议的话题。

杠杆资金爆买大消费

而当市场在争论不休之际,两融资金却在“高位”抄底了大消费板块,着实令人感到意外!

两融资金由于具备杠杆属性,承担了超出普通投资人风险,因此往往被认为偏好短炒题材股、妖股。

但7月开局以来,它们却开始爆买别人眼中的“高价”抱团白马股。

板块:21亿“接盘”食品饮料

东方财富Choice数据显示,7.1-7.4期间,申万28个一级行业中,食品饮料获得21亿元的融资净买入;电子、非银金融也分别获得超10亿元净买入;国防军工、医药生物净买额超6亿元;计算机、化工、通信、机械设备、电气设备、农林牧渔、传媒净买超2亿元。

此前抱团白马集体回调之际,舆论多出现“掉坑”、“抱团瓦解”等字样,但具备前瞻属性的两融资金却在此时加仓大消费,确实令人很意外。

个股:近9亿爆买五粮液

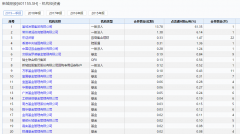

而个股方面,年内频创新高的抱团股,也在同期获得了融资资金的积极加仓。东方财富Choice数据显示,7.1-7.4期间,融资净买入最多的20只个股中,白马股占了绝大多数,其中部分更是股价在年内叠创新高的抱团白马。

比如融资净买入排名第一的是五粮液,获得8.8亿额度的净买入,贵州茅台获得5.3亿,排名第3,立讯精密、恒瑞医药、中国国旅、上海机场、中国平安、长春高新、兴业银行这些年内频创新高的个股也分别获得了过亿的净买入额。

7月初以来,核心资产在积累巨大的涨幅后,初现调整态势。于是有关核心资金抱团瓦解的声音开始在市场出现,

对此,国盛证券策略分析师张启尧表示,以“抱团”去理解核心资产过去、现在和未来的行情是一个巨大的误解。“抱团”这个词适用的是存量博弈的框架。但核心资产过去几年最主要的推动力毫无疑问是增量资金。

连续上涨后,估值端是否还具有优势,是部分投资者看淡核心资产的主要因素。

张启尧认为,若以陆股通持仓市值前50只的股票粗略代表中国核心资产组合,其基本囊括了各行业的龙头白马,可以作为A股优质公司的代表。

截至6月30日,这50只个股PE(TTM)中位数为15.08倍。如果将其中的14只银行股剔除,剩余个股的PE中位数为20.97倍。从估值的绝对水平看并不算贵。

机构激辩核心资产贵不贵

而对于核心资产 “贵不贵”,当前市场机构明显分成了两派!

乐观派:不贵需防“假摔”

而有机构认为,白马抱团要面临瓦解并不是这么容易的事情。每次真正瓦解前,总面临1到2次的假摔!

招商策略张夏团队在7月4日的研报中指出,每次抱团真正瓦解前,会有1-2次假摔,但之后评估了业绩趋势后又会重新抱团,并比上一次更加坚定,因此,抱团板块的超额收益每一次假摔后都是加速上行的。

按照招商证券的定义,持续加仓并持有一个板块接近至超过30%,视为“抱团”。

类似的情况发生过四次,分别是:2007Q1-2010Q1 抱团金融持续13个季度;2009Q3-2012Q3 第一次消费抱团持续13个季度;2013Q1-2016Q1 抱团信息科技持续13个季度;如果从2017Q1算正式开始抱团,目前只持续了10个季度。

招商策略指出,估值永远不是股价决定的最重要的因素,前面我们已经见识过07年的金融股泡沫,2015年的信息科技泡沫,如果触发了“抱团-申购”正反馈,只要突破了合理估值区间,估值将会变得不重要。如果消费股继续上涨,个人投资者开始大规模申购公募基金,真正触发了“抱团-申购”正反馈,中国消费板块出现美国70年代“漂亮50”也不是没有可能。

东方港湾投资董事长但斌甚至认为,“核心资产有些不是越来越贵,是越来越便宜。”

但斌称,90%的公司12年前很好,12年后更好了。从估值来说,2007年时茅台动态市盈率(PE)101倍,回头看静态73倍,如今动态约28倍;中国平安2007年时动态150倍,现在静态13倍PE;万科、招行,12年前都是40多倍市盈率,现在都10倍左右,甚至以下。

但斌表示,“这些公司的增长大概率还在持续,如果这些企业的增长像过去12年一样,哪怕减半,取得的回报也会超过过去12年。”

星石投资则表示,目前来看核心资产已经存在一定的溢价,以白马股指数为例,当前该指数总体PE为15倍,整体估值水平虽不高,但较年初的11倍已经上行近50%,这种贵可能短期内仍能持续,但随着核心资产的性价比逐渐降低,未来将逐渐回归低风险、低收益的一般规律。

谨慎派:偏贵存不确定性

当然也有不同观点认为,当前核心资产已经偏贵,存在不确定性。

泓德基金投研总监王克玉认为,当前不少消费股公司不论是净态估值还是远期估值都有些偏贵,有可能蕴含着一定风险。

明曜投资董事长曾昭雄则认为,随着核心资产的估值不断提升,绝大部分公司股价已经大幅超越它的内在价值。市场对核心资产的追逐已经不能算是“价值投资”,更多的是“基本面趋势投资”,任何一个趋势形成后都有一个不断自我强化最终盛极而衰的过程。

中山证券首席经济学家李湛也认为,资金对于核心资产的一致看涨预期,其带来的溢价在一定程度上是存在的,虽从估值来看整体不贵,例如茅台、五粮液等消费品龙头估值低于行业平均,但对于市场的一致性预期是否将长期持续,存在一定的不确定性。

景顺长城总经理助理、研究总监刘彦春表示,当前时点做权益投资难度很大,很难找到估值具有显著吸引力的优质资产。预期市场未来很长一段时间内波动加大、回报偏低。所谓“核心资产”很多处于鸡肋状态,基于板块逻辑集中配置风险较大。自下而上、精挑细选,才有可能适当回避风险。

上一篇:今日A股收盘播报:涨0.19% 收报3011.06点(2019.7.5)

更多"妖股推手“改邪归正”?“高位”接盘大消费 21亿爆买食品饮料"...的相关新闻

每日财股

- 每日财股:中光学(002189)

投资亮点 1、公司光学冷加工设备种类齐全,将加工技术已达到国内领先、国际先进水...[详细]