沪伦通倒计时 哪些企业会“尝鲜”

沪伦通的脚步越来越近。

12月4日晚间,上海证券交易所(下称上交所)发出公告,对中国国际金融(英国)有限公司予以沪伦通全球存托凭证(GDR)英国跨境转换机构备案。而在此之前,华泰证券已经发公告称,公司于2018年11月30日收到证监会批复,将发行不超过8251.5万份GDR。

从2015年10月中英双方就沪伦两地市场互联互通问题开展可行性研究,再到2016年双方确定以存托凭证(DR,Depositary Receipts)互相挂牌的形式进行互通,再到2018年上半年各项业务规则落地,沪伦通终于进入“倒计时”,继“沪港通”之后,中国资本市场的开放之路又将迈出重要一步。

因交易时间、市场机制等差异,“沪伦通”采用了完全不同于“沪港通”的互联互通模式。那么,“沪伦通”究竟如何实现互通,与“沪港通”有哪些区别,投资者该如何参与,又有哪些企业成为这一开放进程的尝鲜者……这些都是需要在其正式落地前需要明确的问题。

有门槛的存托凭证

作为资本市场开放的又一重要举措,“沪伦通”已经让资本市场期待了三年。

由于伦敦时间与北京时间相差7小时,两地基本没有重叠的交易时间;在市场制度、法律体系方面,两地悬殊程度要甚于内地与香港。因此,与沪港通两地互联互通的机制(两地投资者通过各自交易所直接买卖对方市场股票)不同的是,“沪伦通”采取了以两地上市公司分别在对方交易所发行存托凭证(DR,Depositary Receipts)并上市交易的形式互联互通。

DR是在某一国家或地区证券市场上发行与交易的代表境外公司有价证券权益的可转让凭证,每份DR代表一定数量的境外公司发行的基础证券(通常为股票)。美国存托凭证ADR是最常见的DR。作为构建“沪伦通”的核心机制,DR分为中国存托凭证(CDR)和全球存托凭证(GDR),分别对应英国和中国企业的基础证券。

今年6月11日,证监会公布了《存托凭证发行与交易管理办法(试行)》等文件内容,不难发现CDR与GDR在发行上市和交易的基本流程互为镜像,但是在细节方面出于保护内地投资者的角度考虑略有差异。

具体来看,“沪伦通”存托凭证业务开展初期,境外发行人并无融资安排,仅以非新增股票为基础证券在境内公开发行上市中国存托凭证,但境外发行人后续可以以配股的形式新增中国存托凭证上市。发行CDR流程,境外发行人及境内保荐人向中国证监会提出申请—中国证监会通过上交所受理境外基础证券发行人报送的申请文件—上交所审核—证监会核准,但无需提交发审委审核。

国内上市公司发行GDR允许融资;国内上市公司可以以其新增股票或非新增股票为基础证券在境外上市存托凭证,定价规则与A股定增类似。境内上市公司以其新增股票为基础发行GDR的,发行价格按比例换算后原则上不得低于定价基准日 (存托凭证发行期首日)前20个交易日基础股票收盘价均价的90%。

伦敦交易所与上交所在交易规则方面差异较大。例如两地交易时间互不重叠,上交所的交易时间为交易时间北京时间9:30-11:30、13:00-15:00,而伦敦交易所交易时间为北京时间15:00-23:35(当地8:00-16:35)。

交易制度方面,A 股以竞价交易为主,伦交所采取竞价交易为主,做市商交易为辅的交易制度:对于流动性较高的股票,采用竞价交易制度;对于流动性一般的股票,对于有做市商的股票,采取包含竞价交易制度与做市商制度相结合的混合交易制度;对于没有做市商的股票,采取集合竞价模式,每日撮合5次;而对于流动性较低的股票,仅包含做市商交易制度。

中国存托凭证CDR实行竞价和做市混合交易制度,由国内券商作为CDR做市商,以其自有资金买入证券并与投资者进行交易,提供市场流动性。

值得注意的是,如沪港通一样,“沪伦通”的参与者也需要达到一定门槛。根据相关规定细则,CDR的投资者适当性管理主要体现在个人投资者前20个交易日证券账户及资金账户内的资产日均不低于人民币300万元。

哪些企业有望“尝鲜”

哪类企业更喜欢发行存托凭证?国泰君安证券研报显示,新兴市场的头部企业是GDR发行的主力。就新兴市场而言,资本市场深度往往不足。在伦交所发行GDR,避免了这些头部企业较大的融资需求,对国内资本市场流动性形成的冲击。

数据显示,目前在伦交所上市的GDR已经超过140只;以新兴经济体为主,其中俄罗斯、印度、中国台湾、埃及的企业较多,分别有30家、18 家、17 家和11家;细化到行业层面:在伦交所发行GDR的企业,一般是母国(地区)各行业的头部企业。

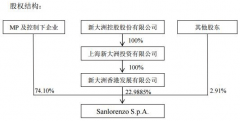

国泰君安证券分析师李少君在研报中表示,CDR的潜在发行人应当是伦交所市值较大、流动性较好的头部企业。借鉴ADR、GDR的发行经验,银行或者所在母国(地区)优势产业,在扩大投融资、丰富股权结构、拓展海外市场或影响力方向有需求的蓝筹企业是发行DR的主体。其次,考虑CDR发行初期的标杆意义和示范效应。伦交所、上交所在选择挂牌企业时应比较谨慎。富时100指数汇集了伦交所上市的最大的100家公司,或是短期内发行CDR的主体。

在富时100指数范围内,李少君团队曾按照此前发行过DR的上市公司、中国相关业务占比较大的企业、业务发展与中国“开放+市场”基本面特征契合的企业以及A股投资者偏好的行业四个原则进行筛选,发现阿斯利康、巴克莱、葛兰素史克公司均在名单中。

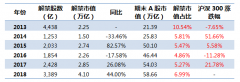

什么时候是发行GDR的时机呢?数据显示,2005-2008年是伦交所发行GDR的高峰期。在此期间,伦交所总共发行GDR 41只,约占目前GDR总数的1/3,仅俄罗斯、印度就分别发行了14只和6只。2014年以来,每年GDR发行规模稳定在2只。资料显示,2005年-2008年主要涉及两个周期因素、一个结构性因素。两个周期因素,即宏观经济周期、金融周期。一个结构性因素,是指监管制度的变化。

存托凭证与基础证券是否存在估值差异,或许是投资者关心的问题,而根据国泰君安证券研究,“一价定律”基本有效。由于存在跨境套利,一价定律之下,GDR 所在行业、所在国别或地区与基础证券的估值基本一致。在行业层面:估值差异最大的仅为0.08倍PB,为医疗保健行业。在国别或地区层面:估值差异最大的仅为0.14倍PB,为巴基斯坦。因此,仅从分散风险的角度看,投资GDR与投资母国的基础证券差别并不大。

下一篇:A股国际化在提速