宏观面临困境 股市且战且退

上周提到“反弹接近尾声,先卖一半再说”,结果本周一股市大跌,在美联储加息和保险举牌受限等多重利空因素打压之下,沪指下探3100点,如果趋势延续下去,在不久的将来有效跌穿3000点也不算意外。

宽松到极致不得已从紧

今年一季度,由于“三去”预期的强化和外部环境的作用,我国经济面临突然失速的窘境。尽管统计局的数字显示一季度的GDP增速是6.7%,但谁都清楚真实状况大致相当于5%甚至更低。政府无奈推出了刺激房地产的系列政策,导致货币供应量超预期飙升,从而促使二、三季经济显著回升。尽管3个季度GDP都是6.7%,其实三季度可能比一季度高出两个点。超宽松的货币政策把经济暂时打上去了,但救急不能治病根,其负面影响同时显现。

今年经济企稳,代价巨大。虽然各界都不承认大水漫灌,但这种超级宽松的货币却是有史以来第二高的,仅略低于2009年的4万亿计划推出时期。由于特殊的国情,M2增速不是衡量货币宽松的有效指标,而M1与名义GDP的增速差才反映了货币的松紧程度。简单来说,在经济结构不大变的背景下,M1增速反映可用资金的增长,名义GDP增速反映实体经济的货币需求,二者之差反映资金过剩程度。如果说2009年出现20%的超额货币供应,那么今年二季度出现了17%的超额供应,如果这一点都看不出来,那是缺乏经济学的常识。

货币过度宽松导致几个后果,第一就是房地产泡沫的出现。今年的房地产涨价有目共睹,每人都可从某个角度解释,但从投资者行为动机上看,主要是担忧通胀及资产贬值。第二个后果是通胀预期的强化。2009年货币放水后的通胀大家记忆犹新,2017年的情况与2010~2011年类似,那两年CPI从2009年的-0.7%一路飙升到5.4%,人民银行被迫实行紧缩政策,导致M1与GDP的增速差从2009年的20%下降到-10%,股市也从3478点震荡下行到2134点。我们可以看到,货币政策的拐点已经出现。6月份货币宽松达到峰值以后,最近6个月持续紧缩,目前增速差M1/GDP增速差已经下降到14.89%,然而,紧缩过程刚刚不到一半,未来一年还会持续进行。

缓慢收紧货币的负面影响

货币紧缩已经开始,这个过程能否缓和,会不会中断?一般不会。政府清楚,紧缩货币可能导致债市下跌,股市崩盘和房地产泡沫破裂,但是如果不紧缩行不行?当然不行。首先,不收紧货币可能导致通胀,如果明年经济增速跌到6%以下,而CPI回升到4%以上,中下收入阶层的生活质量会急剧下降,加上财富贬值预期提升,将导致社会环境变差。与此同时,人民币贬值会加速甚至失控,将会导致国家外汇储备迅速下降,宏观经济失控。一年多的经验告诉我们,不能盲目地相信“人无贬基”和“中或最赢”,在货币如此宽松的背景下,人民币没有不贬值的理由,要想不贬值,只能收紧货币。最近人民币贬值速度之所以减缓,还不是货币收紧所致!因此,目前货币政策的困境在于:既要收紧货币,又不能收得太快。

显然,缓慢收紧货币,实现债务去杠杆是必须的,但无论怎么注意分寸,都会形成如下结果:

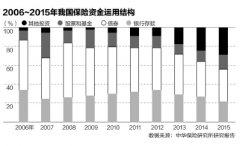

第一,是债券收益率上行。在以往的债券牛市中,由于银行委外资金和保险、信托资金大量投资债券市场,导致国债收益率下行,更有不少机构高杠杆投资债券,使得债市与2015年的股市一样成为空中悬河,一旦紧缩过快,可能形成债券崩盘,大机构传导性违约,甚至引发债务危机。12月以来债市连续暴跌,本周四甚至出现国债期货跌停,如果不是周五央行紧急投放数千亿,下周市场就十分危险了。

第二,债券收益率上行,导致股市机会成本上升,市场的基础性估值下降,大盘蓝筹股的投资价值下降。

第三,银行、保险大量持有国债,债市下跌导致这些公司净资产下降,财务指标恶化。

第四,一旦金融企业财务指标严重恶化,会反过来强化人民币贬值预期,加速资金外逃。

总体来看,紧缩货币是必须的,但紧缩过程是复杂而缓慢的,紧缩的过程就是投资者承担损失的过程。既然紧缩是必须的,债券价格下跌是必然的,那么判断政策执行效果好坏的标准就是债市能否平稳而持续地下跌,这背后的逻辑是要全部参与者尽可能平均承担损失,避免大型投资机构崩盘,进而引发债务危机。

上一篇:流动性预期朦胧 比价效应需掌握

更多"宏观面临困境 股市且战且退"...的相关新闻

| >> 借道深港通抄底白马股 外资看好龙头 | >> 宏观面临困境 股市且战且退 |

| >> 流动性预期朦胧 比价效应需掌握 | >> A股何时止跌?就看它了! |

| >> 股市长期向好趋势未变 | >> 大跌之后 以静制动 |

| >> 机构鼎立支持买入3只股票! | >> 本周十大牛股排行榜(2016.12.17) |

| >> 今日A股收盘播报(2016.12.16) | >> A股又到“冬播”时 错杀股中可掘金 |

每日财股

- 每日财股:高 伟 达(300465)

投资亮点 1.公司自设立以来,陆续参与成都农商行核心业务系统、建设银行对公信贷业...[详细]