堵“暗盘交易” 沪深交易所强化减持新规(4)

新规下首例大宗交易减持计划出炉

王亚伟拟受让安妮股份并锁定半年

安妮股份去年7月停牌至今已有半年,而这半年内A股经历了剧烈震荡,指数跌幅更是超过20%。如今公司复牌在即,在众人对其避之不及时,王亚伟旗下千合资本以及另一家深圳公司,甘愿通过大宗交易接手该公司600万股,并锁定半年。

安妮股份(002235)于2008年上市,控股股东为张杰、林旭曦夫妻二人。公告显示两人分别持有上市公司12.48%、25.89%的股份。安妮股份主营业务为商务信息用纸,向彩票和移动互联网社交媒体营销领域拓展业务。

昨日晚间,安妮股份公告,公司与深圳方略资本管理有限公司签署《战略合作与资本顾问服务协议》,每年支付100万元费用共300万元。同时,公司控股股东张杰计划通过大宗交易方式向方略资本、千合资本转让600万股,占公司总股本比例为3.08%,两家投资公司承诺半年内不通过二级市场减持受让股份。

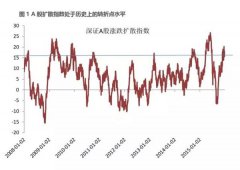

从对比近半年来的走势,在安妮股份停牌期间A股大盘跌幅超过20%。面对可能出现的补跌,是什么吸引了王亚伟的关注?

追溯公告,安妮股份于2015年12月28日公布重组预案,并将于2016年1月12日复牌。重组预案显示,安妮股份计划发行股份以及支付现金方式收购畅元国讯100%股权,估值为11.38亿元。证券时报·莲花财经记者(ID:lianhua-caijing)注意到,畅元国讯曾是上市公司日海通讯洽谈的并购标的。安妮股份此次属于抢亲成功,不过畅元国讯的估值在短期内出现了暴增。

据预案披露的畅元国讯控股股东杨超的股权转让信息,2015年7月和2015年8月,畅元国讯对应的整体估值分别为1.53亿元、10.8亿元,同时,预案并未提及期间存在增资的情况。

相较于指数半年来的跌幅,安妮股份携上述预案复牌后股价走势难言乐观。同时,从安妮股份控股股东角度看,夫妻二人从2014年公司首次巨幅亏损时,开始大宗交易减持公司大量股份。

2008年上市以来,安妮股份年度业绩一直盈利,但2014年公司首次亏损,亏损金额达9205万元,而公司2008年上市以来累计净利润也只有1.03亿元。2014年6月27日和30日,夫妻二人通过大宗交易分别卖出455万股、620万股,减持金额为1.56亿元。

进入2015年,张杰、林旭曦夫妻二人继续通过大宗交易出售公司股份。2015年3月和5月,安妮股份大宗交易再度成交315万股,随后公司公告为林旭曦减持股份,其中15万股的受让方是公司员工持股计划。

2015年8月31日,安妮股份公告林旭曦因个人原因申请辞去公司董事、代理总经理职务,以及副董事长、董事会战略委员会委员、董事会薪酬与考核委员会委员、董事会提名委员会委员等职务。公告称,董事长张杰代理总经理职务,截至今日安妮股份尚未有新任总经理。

老板减持,员工增持。证券时报·莲花财经记者(ID:lianhua-caijing)翻阅公告发现,截至2015年4月29日,安妮股份员工持股计划购入113.6万股,均价23.68元/股,锁定期至2016年4月28日。与23.68元相比,安妮股份重组方案向畅元国讯股东增发股份的每股价格为23.64元,两者相当。2015年7月1日,安妮股份收盘价为29.1元,如果按照停牌至今指数20%跌幅打八折计算,价格应为23.28元。

值得一提的是,安妮股份控股股东林旭曦尚有增持承诺没有履行。2015年7月8日,林旭曦承诺公司股票复牌之日起一定时间内,增持公司股份金额不低于1000万元。(证券时报)

大宗交易占大股东套现半壁江山 减持新规留了后门?

上周,证监会终于出台减持新规,以应对可能出现的“解禁潮”以及安抚市场此前的担忧。在规定中,减持新规对竞价交易和协议转让减持都有所约束和限制,但对于通过大宗交易的减持限制则只字未提。

《每日经济新闻》记者通过对近年来大股东及董监高(以下统称重要股东)减持数据统计后发现,大宗交易恰是重要股东减持的主要途径,2015年全年占比将近50%。如此高比例的减持通道,没有相应的减持限制,难免令投资者担心大宗交易成为重要股东减持“后门”。

减持新规出台

.上周出台的减持新规对重要股东通过竞价交易和协议转让方式的减持,都做出相关约束和限制。

1月7日,证监会正式发布《上市公司大股东、董监高减持股份的若干规定》,规定要求上市公司大股东通过证券交易所集中竞价交易减持股份,需提前15个交易日披露减持计划。并且,大股东在3个月内竞价交易减持股份数,不得超过上市公司股份总数的1%。

同时,如果大股东通过协议转让方式减持股份而失去大股东地位,则需在减持后6个月内,同样遵守上述要求。

此外,沪深交易所也发布通知为规定“打补丁”,再度细化关于协议转让方式减持的规定,要求大股东通过协议转让方式减持股份的,单个受让方的受让比例不得低于5%。

大宗交易是减持主要方式

从上述新规中可以明显看出,对于市场担忧的减持潮问题,证监会将关注点放在集中竞价交易和协议转让这两种减持方式上。

不过,对于大宗交易这个重要股东主要减持途径,减持新规却“一字未提”。《每日经济新闻》记者注意到,仅以2015年数据来看,通过大宗交易的减持几乎占到重要股东减持数量的半壁江山。

根据统计,2015年全年沪深两市上市公司的重要股东减持股份数共计为390.62亿股,而其中有187.88亿股正是通过大宗交易系统减持,如此算来,大宗交易在全部减持数量中占比达到48%。

值得注意的是,2015年1~6月,沪深两市重要股东减持股份数共计为368.01亿股,占全年比重高达94.21%,2015年下半年减持数量剧减正是受到2015年7月出台的减持禁令影响,尤其是通过大宗交易减持的数据更是缩减明显。

具体来看,在重要股东减持股份数最多的5月,大宗交易占减持总数的比例为56.6%,达到57.52亿股;大宗交易占减持总数比重最高值出现在2015年2月,当月减持总数和大宗交易减持数分别为28.09亿股和20.97亿股。

如果将时间轴拉长,恐怕大宗交易在减持中的比重更大。证监会新闻发言人邓舸在1月5日曾披露,“从近年来实际情况看,大股东减持60%是通过大宗交易、协议转让进行的,大股东通过集中竞价交易减持金额占总流通市值的比例只有0.7%左右。”

市场担心“过桥减持”

证监会新闻发言人邓舸也曾表示,引导其(大股东)通过大宗交易、协议转让等途径减持。令人疑惑的是,大宗交易和协议转让是否一样呢?多位投行人士和律师向记者表示,协议转让和大宗交易并不是一回事。一般来说,大宗交易的交易金额要小于协议转让,而在转让金额的确定方面,协议转让是由交易协议的各方商议确定。

《每日经济新闻》记者注意到,减持新规公布后,已有大股东选择通过大宗交易来转让股份。1月10日晚间,安妮股份披露,公司大股东张杰拟向方略资本、千合资本600万股安妮股份股票,比例为3.08%,而其选择的方式正是大宗交易。

对于减持新规,有不少市场人士担心是否会有股东通过大宗交易“过桥减持”情况发生。在这样的情况下,“相对自由”的大宗交易极有可能成为股东减持的重要途径。

在减持新规出台前,就有大宗交易资深人士向记者表达担忧,“与当前股价相比,重要股东在大宗交易上与接盘机构的交易价格通常都是有折价的。而接盘机构在大宗交易低价获得股票后,完全可以在二级市场上出货”。

兴业证券也在研报中提到,根据机构投资者的反馈,他们担心减持新规“关了大门,而减持则从侧门溜走”,“大股东”通过大宗交易转让之后,大宗交易接盘者直接在二级市场卖出,或者多次转手“化整为零”,最后仍反映为二级市场的抛压。

虽然证监会的减持新规也有设置“防规避”条款,专门遏制相关主体通过协议转让“化整为零”、“曲线减持”。不过,从目前来看,大宗交易也可能存在类似的“化整为零、曲线减持”情况,有分析人士认为,这也需要相应的监管完善到位。(每日经济新闻)

让更多人知道事件的真相,把本文分享给好友:更多"堵“暗盘交易” 沪深交易所强化减持新规(4)"...的相关新闻

每日财股

- 每日财股:云投生态(002200

投资亮点 1. 公司是国内最早上市的园林绿化类企业,也是国内唯一一家以绿化苗木种...[详细]