A股“五连阴”:如何看待“开年不红”?

2023年最后几个交易日A股放量上涨,让很多小伙伴对来年充满期待。进入2024年后,A股却连续疲软、开年“不红”,投资者情绪再度回落。

A股为何跌?

近期影响A股的因素主要包括数据不及预期,资金面较紧张,政策力度仍待接力,市场情绪波动,海外股市震荡回调等。

12月经济数据季节性转弱,略不及市场预期。

上周,央行在公开市场上持续回收流动性,累计净回笼资金超24230亿元,创下有记录以来的新高。资本面边际收紧,人民币资金面情绪指数升温,提升了市场担忧情绪。

投资者减仓、调仓行为降低了市场流动性,对市场信心和主要指数形成一定压制。

海外,美联储议息纪要偏鹰和经济就业超预期,降息交易修正,美债触底回升,美元指数上行,美股震荡调整。

小编无法预测A股会阴跌到什么时候、什么点位。从历史和数据看,有两个信息想要分享:1、“开年不红”并不意味着“全年不行”。2、A股底部特征明显。

开年“不红”的年份,几乎都迎来“春季行情”

开年“不红”≠全年不行

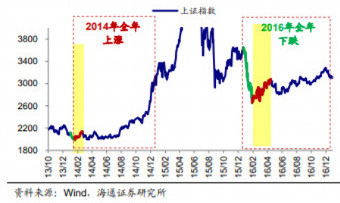

海通证券用上证指数刻画股市行情发现,2005年至2023年开年下跌的情况出现过7次,分别是2010、2011、2012、2014、2016、2019和2022年。

对应的全年行情中,4跌3涨(2010、2011、2016和2022年跌;2012、2014和2019年涨),相差不大。

也就是说,开年“不红”≠全年不行。

开年下跌后,几乎都盼来“春季行情”

2005年至2023年,开年下跌后,每一年基本都迎来“春季行情”,而且区间涨幅多在10%以上;估值更低时,春季行情涨幅更大。

估值低且政策偏暖时,全年行情可期

开年下跌和全年行情关系不大,关键在于股市所处的位置以及当时的政策环境。

估值低位+政策氛围偏暖时,开年下跌后,全年行情依旧可期。

比如2012、2014、2019年,沪指开年不利,但全年分别上涨了3.17%、52.87%、22.3%。

分析这3次开年“不红”、全年上涨的年份,可以发现:

A、年初时股市估值都处在历史低位:

2012年初上证指数PE(TTM,下同)处2005年以来从低到高0.2%分位

2014年初处0.5%分位

2019年初处13%分位

B、都有政策支持:

2011年末-2012年初央行两次降准

2014年央行创设PSL支持棚改货币化

2019年初央行降准、深改委决定设立科创板试点注册制

总结一下:2005年至2023年,沪指开年不红与全年最终行情关系不大;反而因为开年短暂的下跌,一季度或总有机会。

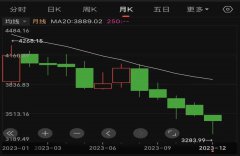

对比一下目前:从估值来看,A股估值水平已处在底部区域,性价比或较突出。

央行重启PSL加力稳增长,基本面修复有望推动行情回暖。

美联储紧缩周期结束,或将提振A股风险偏好,外资有望逐步流入,支撑A股向上。

A股底部特征明显、洼地或现

华西证券分析了2006年至今的数据,从三大维度、12项指标看,目前A股市场底部特征较明显(如无特别说明,下列数据均来自Wind和华西证券)。

交易情绪

1、成交额

历史上,底部区间A股成交额通常较前期高点萎缩25%以上,近三年分位数通常较前期高点萎缩30%以上。

当前来看,2023年12月底A股成交额(MA10)最低回落至7000亿元,较前期高点萎缩39%;成交额三年分位数为4%,较前期高点回落82%,符合历次底部特征。

2、换手率

历次底部区间市场换手率分位数降幅通常较前期高点有明显回落。当前来看,2023年12月底A股换手率(MA10)回落至0.9%,位于近三年4%分位,分位数较前期高点回落43%,与历次底部特征较符合。

3、强势股占比

以收盘价在年线上方个股作为强势股。

当A股强势股占比超过90%,指数往往处于历史顶部区间;在市场底部区间,强势股占比通常较前期高点明显下滑。

当前来看,12月底A股强势股占比约为28%。

4、创新低个股占比

历次市场底部,A股创240日新低个股的占比往往出现明显上升。

本轮市场调整过程中,A股创240日新低个股占比于10月23日达到2023年内新高的29%,高于历次底部的均值。

估值与大类资产比价

1、市盈率

历次底部区间,投资者风险偏好较低,通常对应较低的指数估值。

当前来看,12月底万得全A市盈率为16倍,与历次底部接近。

2、破净个股占比

市场下跌通常伴随破净个股占比提升,历次底部区间的全市场破净个股占比通常在7%以上,且该占比容易出现短期上行。

2023年12月底,A股破净个股占比8%,处于历次底部均值附近。

3、风险溢价

风险溢价高点往往对应指数阶段性低点。

以沪深300风险溢价(1/沪深300市盈率-10年期国债收益率)为例,历次底部区间的风险溢价均达到5%以上,位于近三年90%分位上方,且超过近三年均值向上一倍标准差(2016年1月除外)。

2023年12月底,沪深300风险溢价一度超过6.9%,位于近三年96%分位,接近三年均值+2倍标准差,与历次市场底部接近。

4、股债收益差

历次市场底部区间,沪深300股债收益差均向下突破近三年均值-1倍标准差,并接近或突破-2倍标准差。

12月沪深300股债收益差下行至0.75%,已低于近三年均值-2倍标准差,符合历次市场底部特征。

投资者行为

1、新增开户数

历次底部区间散户投资者风险偏好往往明显下降,2008年、2012年和2015年市场低点的上证所新增开户数较前期高点下降50%以上。

2023年下半年以来,A股上证所新增开户数整体下行,当前仍处于近三年低位。

2、新发基金规模

市场底部区间,权益类公募基金发行通常处于冰点。

2023年全年,权益类基金累计发行2700亿份,低于2022年同期的3700亿份,远低于2021年同期的16240亿份。

3、产业资本增减持

历史上看,市场底部区间,产业资本减持意愿下降。

当前来看,12月产业资本净减持降至44亿元,净减持规模较年初大幅放缓,减持规模占成交额的0.03%,处于2020年以来低位。

4、上市公司回购

历史上市场底部附近,上市公司回购动力会有所增强。

2023年四季度,上市公司回购预案家数明显上行,其中10月份回购预案金额就达到277亿元。

目前A股走弱,但市场或许并没有指数走势反映的那么悲观。很大困扰可能是信心不足、情绪压制,夹杂非理性的杀跌。

从历史看,“开年不红”≠全年不行,甚至在以往开年“不红”的年份,大都迎来“春季行情”。如果估值低+政策加持,全年行情或依然可期。

从数据看,A股底部特征较为明显。

在市场“底部”区域,有人看到的是“阴跌”和下行点位。

有人则看到了“优质公司打折”、“便宜筹码”和“上涨蓄力”。因为底部区域意味着不少标的或已跌到洼地,上涨动能或在酝酿,且有望越来越强。

这时,或许需要投资者“逆着人性”,保持平常心应对回调,陪优质资产一起“熬”。

眼光长远是理性的,也是苦闷的。因为美好在将来,当下总有苦难。

不过最长的路也有尽头,最黑暗的夜晚也会迎接清晨。生活不可能像我们想像的那么好,也很难像我们想像的那么糟。

上一篇:A股缩量震荡调整 旅游股逆势上涨

下一篇:见底之前,再深蹲一次?

更多"A股“五连阴”:如何看待“开年不红”?"...的相关新闻

| >> 见底之前,再深蹲一次? | >> A股“五连阴”:如何看待“开年不红 |

| >> A股缩量震荡调整 旅游股逆势上涨 | >> 今年的主线是什么?应该银行发力了! |

| >> 2800点保卫战 两手都要硬 | >> 本轮A股“市场底”大概率已形成 2024 |

| >> A股年后下跌,发生了什么? | >> 调整三天后大概率会迎来新一轮的反弹 |

| >> 缩量回撤,攻击在即! | >> 调整结束剑指3000!逢低埋伏启动上涨 |

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]