十大机构预测大势:4000点反复震荡难免(3)

申万宏源:中期重建仍需要时间 短线震荡分化加剧

管理层政策走向主导短期市场方向,中期“重建”成为A股市场关键词。短期风险溢价对市场的影响依然大于无风险利率,主导风险偏好的核心因素是管理层在“多重困境”之下的政策选择。一方面,推进以清理场外配资为代表的股市去杠杆进程是必行之举;另一方面,当前市场向下距离“两融风险线+股权质押风险线”的双重底线并不遥远,管理层维稳股票市场的压力依然较大。目前停牌公司尚余631家,其中考虑“择时”复牌的不在少数;目前市场整体估值水平对于纯价值投资者依然缺乏吸引力,当前市场可能并未出清。虽然中期市场将震荡分化,休养生息已形成一致预期,然而全市场对于什么时候什么位置开始分化却莫衷一是。如何完成短期政策主导到中期市场主导的过渡可能仍有赖于管理层的智慧,但可以肯定的是A股市场中期关键词是“重建”,而“重建”需要时间。

资金供需的新平衡需要重建。近期市场巨幅波动以来,申万宏源策略的一个重要贡献就是建立股票市场资金供需的分析框架。虽然救市政策出台后资金需求方IPO、再融资、大小非减持都被控制,但是资金供给方——场外配资和两融等受制于去杠杆,公募净申购受限于银行渠道对于股票市场的谨慎,保险救市任务之后继续加大权益配置比例空间有限。资金供需的新平衡需要重建,而这个平衡可能是一个供需均收缩的紧平衡。

市场信心需要重建。管理层仅呵护“慢牛”,救市政策系统性推出的预期以及去杠杆抑制了风险偏好的快速恢复,但管理层确保股票市场流动性丧失情况不再发生的态度也非常明确,市场向下同样有底。未来市场将大概率呈现波动幅度逐步收窄的休养生息状态,用时间换取新主线的出现和市场信心的重建。

市场整体估值体系需要重建。当前市场最核心的问题是找不到新的龙头方向,找不到系统性做多的理由。2015年上半年盛极一时的“市值故事”现在已不被接受,资产管理行业需要从新的角度挖掘投资机会,市场整体估值体系需要重建。上涨途中50倍PE预期还能在新故事驱动下趋势性上行至100倍PE,下跌途中50倍PE若无令人心动的新的投资故事恐怕难以力挽狂澜。虽然蓝筹股没有大的泡沫,但国际视野下也不便宜。

结构上很难选出景气好估值又低的行业。目前已成为实质性大市值行业的军工主题投资色彩太浓,只能阶段性扛起大旗,其他高景气行业包括航空、新能源汽车、医疗服务、机器人 、90后消费、消费电子、农业等;主题方面,国企改革概念随着股价下跌员工持股等推进会更快,十三五规划仍是下半年的主线;个股精选角度包括半年报业绩高增长、高送转、再融资和员工持股计划诉求等。

国海证券:恢复常态三个观测指标 中期缺乏上涨理由

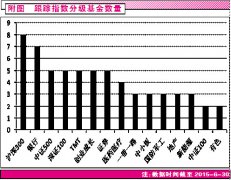

市场何时恢复常态的三个观测指标。上证综指自7月9日以来快速反弹,从盘面上看,大量股票齐涨齐跌,说明反弹的背后是对前期极度悲观情绪的修复。那么市场何时会恢复常态?我们提供三个可供观察的指标:第一个是股指期货和现货的价差。自反弹以来,期货一直低于指数价格较多,最高时近月合约和指数相差超过4%,说明悲观预期一直没有修复完成。上周随着期指交割,价差快速收敛(目前约1.5%);第二个指标是上证50期权波动率指数。年初的时候波动率在30%,前期股市危机期间接近60%,目前已经回到38%;第三个指标是分级基金折价率。前期暴跌后大量分级基金处在折价水平,近几日我们也看到折价率有所减少。综合来看,市场还没有恢复常态,不合理的价差还需要进一步修复。

短期内,悲观预期的修复是反弹主因;中期来看,市场尚缺乏明确的上涨理由。资金层面,中登公司最新数据显示,500万以上账户减少约3万个,部分此前业绩显赫的私募产品也纷纷面临清盘风险。虽然近期公募产品的赎回压力减少,但大规模申购估计需要较长时间;逻辑层面,经济只是弱企稳很难驱使蓝筹板块启动,而国企改革、互联网、一带一路等热点的形成需要慢慢累积足够多的催化剂,也需要时间。所以中期内市场需要继续通过震荡积蓄能量,短期建议关注估值合理、半年报业绩有改善的板块,如白酒、航空、医药、地产等板块。主题方面,国企改革再迎催化剂,可持续关注。

让更多人知道事件的真相,把本文分享给好友:下一篇:稳扎稳打 再战4000点

更多"十大机构预测大势:4000点反复震荡难免(3)"...的相关新闻

每日财股

- 每日财股:茂化实华(000637)

投资亮点 1.公司的生产资源属于石油化工行业的下游深加工产品,在同类型加工生产能...[详细]