机构:耐心等待基本面预期好转 布局四大主线

上周,A股在“五一”假期后首个交易日小幅反弹,后受隔夜美股市场大跌等影响又现明显调整,上证指数全周收跌约1.5%,回探3000点整数关口。

机构分析认为,美联储紧缩预期基本落地后,未来“超预期紧缩”概率走低,外部压力逐步衰减,对A股来说,自身基本面预期仍是最重要影响因素。

美联储收紧政策影响几何?

上周,美联储议息会议决定上调联邦基金目标利率0.5个百分点,同时决定从6月份起缩表。这意味着,美联储的货币政策已全面收紧。收紧货币政策通常意味着经济增速放缓,因为利率上行,投资和消费意愿下降。

中泰证券首席经济学家李迅雷表示,当前全球经济受到高油价带来的高通胀困扰,这是美联储开始加息缩表的原因。从历史数据看,美联储收紧货币政策不仅让美国经济降速,使债市、股市和楼市经受考验,而且会给新兴经济体带来更多伤害。

李迅雷表示,在上一轮美联储加息和缩表重叠期间(2014-2016年),大部分大宗商品价格出现了下跌,新兴市场的MSCI指数跌幅大于成熟市场的MSCI指数。

同样,本轮美国收紧货币,美元指数持续走高,新兴市场的资金将会流出。但李迅雷认为,由于2020年开始的量化宽松期间,新兴市场股指的涨幅不及发达市场。因此,虽然本次货币收紧节奏较快,加息缩表近乎完全重叠,但考虑到新兴市场今年以来资金已有所流出,股指已经回调,其风险已有一定释放。

他表示,本轮美联储的加息缩表周期,对新兴经济体的资本市场影响或许要小于上一轮货币收紧周期。而高通胀会否长期化以及全球产业链和供应链重构过程中的分化现象是值得投资者持续观察的两大问题。

耐心等待基本面预期好转

李迅雷称,总体上看,在俄乌冲突仍在延续,国内疫情防控形势依然严峻的大背景下,我国资本市场受美联储加息和缩表的影响不如前两者大。

天风证券策略团队表示,从A股中期趋势的角度出发,“打铁还需自身硬”,外围因素多是扰动,关键还在于A股自身基本面预期。天风证券认为,债务总额的同比增速(用来描述信用周期),领先于企业盈利大致两个季度左右。也就是说,债务总额同比增速是企业盈利的领先指标,可以一定程度上代表基本面预期。如果疫情后产业修复顺利、地产预期逐步回暖、基建持续发力,那么能够代表经济预期的中长期贷款增速有望在三季度企稳。

中金公司策略团队表示,我国经济能否率先复苏,是未来半年到一年影响全球及中国资产价格表现的重要宏观变量。当前,内外部环境仍有较多不确定性,市场估值已明显调整,具备中线价值,后续需耐心等待积极的催化因素。

积极布局四大主线

在具体配置上,中信证券策略团队表示,建议投资者继续积极布局现代化基建、地产、复工复产和消费修复四大主线。从全年维度看,建议围绕现代化基建以及地产布局,基建领域重点关注低估值建筑龙头、电网、数据中心和云基础设施,地产领域重点关注优质开发商、物管和建材。

从季度维度来看,建议投资者积极增配复工复产的相关行业,重点关注智能汽车及零部件、半导体、光伏风电设备等。月度维度则建议聚焦消费修复相关的航空、酒店、免税、食饮、百货商超。

中信建投证券首席策略官陈果建议,投资者可以逢低位布局为基本原则,重点关注具有估值弹性、基本面复苏弹性、基本面复苏确定性的品种。

上一篇:“红5月”还会上演吗?

下一篇:基金经理3000点大反思:如何应对焦虑?该不该在场?

更多"机构:耐心等待基本面预期好转 布局四大主线"...的相关新闻

每日财股

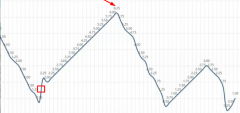

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]